బ్యాంకుల బ్యాలెన్స్ షీట్ (ఫార్మాట్, ఉదాహరణ) | ఎలా విశ్లేషించాలి?

బ్యాంక్ యొక్క బ్యాలెన్స్ షీట్

బ్యాంక్ యొక్క బ్యాలెన్స్ షీట్ సంస్థ యొక్క బ్యాలెన్స్ షీట్ నుండి భిన్నంగా ఉంటుంది మరియు బ్యాంకు యొక్క రెగ్యులేటరీ అథారిటీల ఆదేశం ప్రకారం బ్యాంకుల లాభం మరియు దాని రిస్క్ మరియు దాని ఆర్థిక మధ్య వర్తకాన్ని ప్రతిబింబించేలా దీనిని బ్యాంకులు మాత్రమే తయారు చేస్తాయి. ఆరోగ్యం.

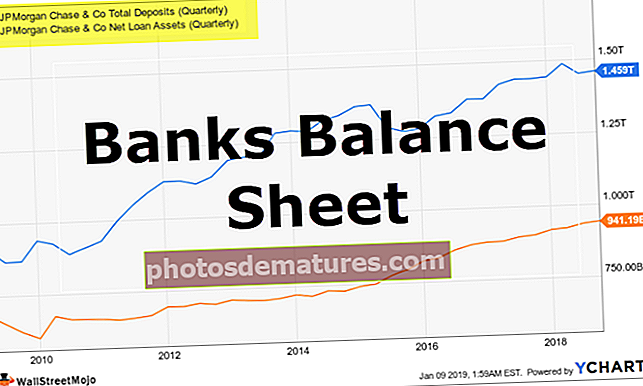

బ్యాంకుల బ్యాలెన్స్ షీట్ ఇతర రంగాలు మరియు సంస్థల నుండి భిన్నంగా ఉంటుంది. బ్యాంకుల బ్యాలెన్స్ షీట్లు మరియు ఆదాయ ప్రకటనలు ఎలా సృష్టించబడతాయో హైలైట్ చేసే బ్యాంక్ ఫైనాన్షియల్ స్టేట్మెంట్ యొక్క అనేక లక్షణాలు ఉన్నాయి. అమ్మకాలు అమ్మకపు టర్నోవర్ మరియు స్వీకరించదగిన టర్నోవర్ వంటి నిష్పత్తుల ద్వారా కొలవబడవు. పెట్టుబడిదారులు పరిభాషతో సుఖంగా ఉండి, స్టేట్మెంట్లను గ్రహించగలిగితే, ధోరణులను విశ్లేషించడం మరియు స్టేట్మెంట్లను అర్థం చేసుకోవడం వారికి ప్రాథమికంగా మారుతుంది.

బ్యాంకుల బ్యాలెన్స్ షీట్ ఉదాహరణ

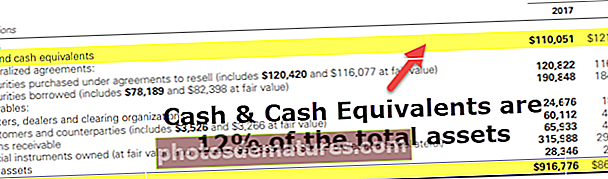

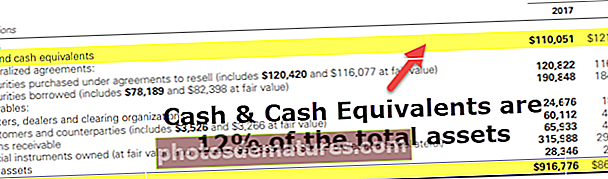

వారి వార్షిక 10 కె నుండి 2017 మరియు 2016 సంవత్సరాలకు గోల్డ్మన్ సాచ్స్ యొక్క కన్సాలిడేటెడ్ బ్యాలెన్స్ షీట్ యొక్క ఉదాహరణ క్రింద ఉంది

బ్యాలెన్స్ షీట్ ఆస్తులు

మూలం: గోల్డ్మన్ సాచ్స్ SEC ఫైలింగ్స్

- తయారీ వంటి ఇతర రంగాలలో మనం సాధారణంగా చూసే వాటికి బ్యాంక్ యొక్క బ్యాలెన్స్ షీట్ ఆస్తులు భిన్నంగా ఉంటాయని మేము గమనించాము. వర్గీకరణ ప్రస్తుత ఆస్తులు, దీర్ఘకాలిక ఆస్తులు, జాబితా, చెల్లించవలసినవి మొదలైన వాటిపై ఆధారపడి ఉండదు.

- బ్యాంక్ ఆస్తులలో కొనుగోలు చేసిన సెక్యూరిటీలు, రుణాలు, ఆర్థిక సాధనాలు మొదలైనవి ఉన్నాయి.

బ్యాలెన్స్ షీట్ బాధ్యతలు

- బ్యాంక్ బ్యాలెన్స్ షీట్ బాధ్యత విభాగం సాధారణ బాధ్యతల నుండి (ప్రస్తుత బాధ్యతలు, దీర్ఘకాలిక బాధ్యతలు మొదలైనవి) చాలా భిన్నంగా కనిపిస్తుంది.

- ఇక్కడ గమనించవలసిన ముఖ్య నిబంధనలు డిపాజిట్లు, పునర్ కొనుగోలు ఒప్పందాల క్రింద ఉన్న సెక్యూరిటీలు, స్వల్పకాలిక మరియు దీర్ఘకాలిక రుణాలు మొదలైనవి.

బ్యాంకుల బ్యాలెన్స్ షీట్ యొక్క భాగాలు

పై బ్యాంక్ బ్యాలెన్స్ షీట్ యొక్క ప్రధాన భాగాలు

# 1 - నగదు

- ఇతర రంగాలకు, పెద్ద మొత్తంలో నగదును కలిగి ఉండటం అవకాశ ఖర్చులో నష్టంగా పరిగణించబడుతుంది. కానీ బ్యాంకుల బ్యాలెన్స్ షీట్ విషయంలో, నగదు ఆదాయ వనరు మరియు డిపాజిట్ మీద ఉంచబడుతుంది. కొన్నిసార్లు బ్యాంకులు ఇతర బ్యాంకుల కోసం నగదును కలిగి ఉంటాయి మరియు బ్యాంకులు అందించే ముఖ్యమైన సేవలలో ఒకటి డిమాండ్పై నగదును అందించడం.

- దాని వ్యాపారం యొక్క స్వభావం మరియు నియంత్రణ నిబంధనల ప్రకారం, బ్యాంకులు కనీసం ద్రవ నగదును కలిగి ఉండాలి. చాలా తరచుగా, బ్యాంకులు అధిక భద్రత కోసం అదనపు నిల్వలను ఉంచుతాయి గోల్డ్మన్ సాచ్స్ గణనీయమైన మొత్తంలో నగదు బ్యాలెన్స్ కలిగి ఉన్నారు.

- 2017 లో ఇది balance 12% నగదు మరియు సమానమైన మొత్తాన్ని కలిగి ఉంది. పెట్టుబడిదారులకు ఇది చాలా ముఖ్యమైన దృష్టి, ఎందుకంటే ఎక్కువ మొత్తంలో డివిడెండ్ లేదా షేర్ బైబ్యాక్ పొందే అవకాశాలు పెరుగుతాయి

# 2 - సెక్యూరిటీలు

- ఈ సాధనాలు సాధారణంగా స్వల్పకాలిక స్వభావం కలిగి ఉంటాయి మరియు బ్యాంకులు ఈ రకమైన పెట్టుబడుల నుండి దిగుబడిని పొందుతాయి. బ్యాంకులు యుఎస్ ట్రెజరీలు మరియు మునిసిపల్ బాండ్లను కలిగి ఉన్నాయి.

- ఈ సెక్యూరిటీలు ద్రవంగా ఉంటాయి మరియు వాటిని సెకండరీ మార్కెట్లో సులభంగా అమ్మవచ్చు మరియు అందువల్ల వాటిని సెకండరీ రిజర్వ్స్ అని పిలుస్తారు. గోల్డ్మన్ 2017 లో సెక్యూరిటీలలో పెట్టుబడులు పెంచారు.

# 3 - రుణాలు

డబ్బు ఇవ్వడం మరియు వడ్డీని సంపాదించడం బ్యాంకు యొక్క ప్రాధమిక వ్యాపారం. దీనిని బ్యాంక్ రొట్టె మరియు వెన్న అని పిలుస్తారు.

- పెట్టుబడిదారుడి దృక్పథంలో, రుణాల పెరుగుదల బ్యాంకు వృద్ధికి అవసరమైన అంశం. రుణాల పెరుగుదలతో పాటు, బ్యాంక్ డిపాజిట్లను కూడా గమనించాలి. రుణాల పెరుగుదల మాత్రమే సరిపోదు. రుణదాతల నాణ్యతను గమనించాలి. రుణదాతల యొక్క నాణ్యత నాణ్యత డిఫాల్ట్ రేట్ల పెరుగుదలకు దారితీయవచ్చు మరియు తద్వారా బ్యాంకులకు నష్టం జరుగుతుంది.

- విస్తృత స్థాయిలో, బ్యాంకులు వ్యక్తిగత మరియు తనఖా రుణాలను అందిస్తాయి. వ్యక్తిగత రుణాలు ఎటువంటి భద్రత లేకుండా ఇవ్వబడతాయి మరియు అందువల్ల ఈ రుణాలకు వడ్డీ ఎక్కువగా ఉంటుంది. తనఖా రుణాల విషయంలో, తనఖాకు వ్యతిరేకంగా రుణం ఇవ్వబడుతుంది మరియు వడ్డీ తక్కువగా ఉంటుంది. రుణగ్రహీత తన రుణంపై డిఫాల్ట్ అయితే, తనఖా ఒప్పందం ప్రకారం బ్యాంక్ క్లెయిమ్ చేస్తుంది.

- వ్యాపార, రియల్ ఎస్టేట్ రుణాల కోసం బ్యాంకులు రుణాలు కూడా ఇస్తాయి, వీటిలో నివాస రుణాలు, గృహ ఈక్విటీ రుణాలు మరియు వాణిజ్య తనఖాలు, వినియోగదారు రుణాలు మరియు ఇంటర్బ్యాంక్ రుణాలు ఉన్నాయి.

# 4 - డిపాజిట్లు

- డిపాజిట్లు బ్యాంకుల బ్యాలెన్స్ షీట్ యొక్క బాధ్యత భాగంలో వస్తాయి మరియు ఇవి ప్రధానంగా బ్యాంకుకు చాలా ముఖ్యమైన బాధ్యత. ఇది మనీ మార్కెట్, పొదుపులు మరియు కరెంట్ ఖాతాను కలిగి ఉంటుంది మరియు వడ్డీ మరియు వడ్డీ లేని బేరింగ్ ఖాతాలను కలిగి ఉంటుంది.

- డిపాజిట్లను బాధ్యతలుగా పరిగణిస్తారు, కాని రుణాలు ఇచ్చే బ్యాంకు సామర్థ్యాన్ని నిర్ణయించడంలో కూడా అవి కీలకమైనవి. బ్యాంకుకు తగినంత డిపాజిట్లు లేకపోతే, అది రుణాలు ఇవ్వలేవు, మరియు రుణ వృద్ధికి కూడా ఆటంకం ఏర్పడుతుంది. రుణ వృద్ధికి అనుగుణంగా బ్యాంకులు రుణాన్ని తీసుకోవలసి ఉంటుంది, ఇది రుణాలపై వారు పొందే రేటు కంటే ఎక్కువ ఖర్చు అవుతుంది.

- అలాగే, బ్యాంకులు తమ రుణాలను పెంచుకోవడానికి ఇది స్థిరమైన మార్గం కాదు. ఒక నిర్దిష్ట పాయింట్ తరువాత, రుణ మొత్తం బ్యాంకుకు ఎటువంటి క్రెడిట్ లభించని స్థాయికి చేరుకుంటుంది మరియు బ్యాంక్ దాని చెల్లింపులను చెల్లించడంలో విఫలమైతే, అది క్రాష్కు దారితీస్తుంది.

- బ్యాంకులు ఈ బాధ్యతలను ఎక్కువ ఆదాయాన్ని సంపాదించడానికి ఉపయోగిస్తాయి, ఇది వారికి అదనపు ఆదాయాన్ని సంపాదిస్తుంది. వ్యక్తుల కోసం రుణాలు సమకూర్చడానికి ఈ డిపాజిట్లను ఉపయోగించడం ద్వారా బ్యాంకులు ఈ అదనపు మూలధనాన్ని పరపతి పొందగలుగుతాయి, వారు మూలధనం ద్వారా సంపాదించిన అదనపు ఆదాయాన్ని సంపాదించవచ్చు.

- నష్టాలను పూడ్చడానికి బ్యాంకులు బ్యాలెన్స్ షీట్లో భత్యం కలిగి ఉంటాయి మరియు ఈ మొత్తంలో మార్పులు ఆర్థిక పరిస్థితులపై ఆధారపడి ఉంటాయి.

ఒక బ్యాంకులో ఆస్తులను అంచనా వేయడానికి అకౌంటింగ్ నియమాలు

మూలధనం మొత్తం ఆస్తుల ద్వారా నిర్ణయించబడుతుంది, తక్కువ మొత్తం బాధ్యతలు (నికర విలువ అని కూడా పిలుస్తారు). ఏదేమైనా, ఇటీవలి మార్పులు ఈ నిర్వచనాన్ని మార్చాయి మరియు బ్యాంక్ నికర విలువ యొక్క నిజమైన విలువను నిర్ణయించడం సంక్లిష్టంగా మార్చాయి.

2009 సంక్షోభం తరువాత, బ్యాంకింగ్ వ్యవస్థపై విశ్వాసాన్ని పునరుద్ధరించడానికి ప్రభుత్వం నిర్దిష్ట కార్యక్రమాలు చేపట్టింది. ఫైనాన్షియల్ అకౌంటింగ్ స్టాండర్డ్స్ బోర్డ్ బ్యాంకుల ఆస్తులను సరసమైన విలువతో విలువైనదిగా అనుమతించింది. అప్పుల మార్కెట్ విలువ తగ్గితే ఆదాయ ప్రకటనపై ఆదాయాన్ని నమోదు చేయడానికి బ్యాంకులకు ఇప్పుడు అనుమతి ఉంది. ఈ మార్పు ఏమిటంటే, బ్యాంక్ తన రుణాన్ని మార్కెట్లో కొనుగోలు చేసి, రుణ మొత్తాన్ని తగ్గించగలదు.

బ్యాంకుల బ్యాలెన్స్ షీట్ విశ్లేషణలో ముఖ్యమైన సూచికలు

“డిఫాల్ట్” అనే పదానికి వడ్డీ లేదా చెల్లింపు బాధ్యతలను నెరవేర్చడంలో వైఫల్యం అని అర్థం. సాధారణంగా, బ్యాంకులు పనితీరు లేని నిష్పత్తిని ఉపయోగిస్తాయి, ఇది క్రెడిట్ మీద ఇచ్చిన రుణాల సంఖ్య విఫలమవుతుందని సూచించే శాతం. భవిష్యత్ ఆకస్మిక పరిస్థితులను తీర్చడానికి బ్యాంకుకు తగినంత నిధులు ఉన్నాయో లేదో అర్థం చేసుకోవడానికి ఈ పోలిక మాకు సహాయపడుతుంది

విస్తృతంగా ఉపయోగించిన నిష్పత్తులు -

- నిరర్ధక రుణాలు / కస్టమర్ రుణాలు

- నిరర్ధక రుణాలు / కస్టమర్ రుణాలు + అనుషంగిక

- నిరర్ధక రుణాలు / సగటు మొత్తం ఆస్తులు

- సొంత వనరులు / సగటు మొత్తం ఆస్తులు

నిరర్ధక ఆస్తులు లేదా రుణాల నిష్పత్తికి రుణాలు బ్యాంక్ మొత్తం రుణ పుస్తకం యొక్క మొత్తం నాణ్యతకు కొలతగా ఉపయోగించబడతాయి. రుణాలు చేయకపోవడం అంటే 3 నెలల కన్నా ఎక్కువ వడ్డీ ఆలస్యం అవుతుంది

మూడవ నిష్పత్తి ఇప్పటికే చెడ్డ స్థానంలో ఉన్న సంస్థలకు చాలా ముఖ్యమైనది. ఈ నిష్పత్తి బెంచ్ మార్కును దాటినప్పుడు, అది దివాలా యొక్క బలమైన సంకేతంగా పరిగణించబడుతుంది

అధిక నాల్గవ నిష్పత్తి బ్యాంక్ అధిక పరపతి కలిగి ఉందని సూచిస్తుంది మరియు ఆస్తి వైపు పైన పేర్కొన్న రుణాలపై డిఫాల్ట్లకు వ్యతిరేకంగా తక్కువ రక్షణ ఉంది