నిష్పత్తి విశ్లేషణ (నిర్వచనం, ఫార్ములా) | నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

నిష్పత్తి విశ్లేషణ అనేది ఒక గణిత పద్ధతి, దీనిలో సంస్థ యొక్క వివిధ ఆర్థిక నిష్పత్తులు, ఆర్థిక పలకలు మరియు బహిరంగంగా లభించే ఇతర సమాచారం నుండి తీసుకోబడతాయి, సంస్థ యొక్క ఆర్థిక మరియు కార్యాచరణ వివరాలపై అంతర్దృష్టిని పొందడానికి విశ్లేషించబడతాయి.

నిష్పత్తి విశ్లేషణ / ఆర్థిక ప్రకటన విశ్లేషణకు ఇది చాలా సమగ్రమైన గైడ్.

ఈ నిపుణుడు-వ్రాసిన గైడ్ సాధారణ ఉబ్బెత్తుకు మించి పెట్టుబడి బ్యాంకర్లు మరియు ఈక్విటీ రీసెర్చ్ విశ్లేషకులు ఉపయోగించిన ఆచరణాత్మక ఫైనాన్షియల్ స్టేట్మెంట్ విశ్లేషణను అన్వేషిస్తుంది.

ఇక్కడ నేను కోల్గేట్ కేస్ స్టడీని తీసుకున్నాను మరియు మొదటి నుండి ఎక్సెల్లో నిష్పత్తులను లెక్కించాను.

దయచేసి ఇది గమనించండి ఫైనాన్షియల్ స్టేట్మెంట్ గైడ్ యొక్క నిష్పత్తి విశ్లేషణ 9000 పదాలకు పైగా ఉంది మరియు పూర్తి చేయడానికి నాకు 4 వారాలు పట్టింది. భవిష్యత్ సూచన కోసం ఈ పేజీని సేవ్ చేయడానికి మరియు దీన్ని భాగస్వామ్యం చేయడం మర్చిపోవద్దు :-)

అతి ముఖ్యమైన - సూచనలను అనుసరించడానికి కోల్గేట్ నిష్పత్తి ఎక్సెల్ టెంప్లేట్ను డౌన్లోడ్ చేయండి

కోల్గేట్ నిష్పత్తి విశ్లేషణ ఎక్సెల్ మూసను డౌన్లోడ్ చేయండి

పరిష్కరించబడిన మరియు పరిష్కరించని కోల్గేట్ ఎక్సెల్ మూసను డౌన్లోడ్ చేయండి

మీరు ఈ క్రింది నావిగేషన్ను షార్ట్లిస్ట్ చేయడానికి మరియు మీరు దృష్టి పెట్టాలనుకుంటున్న ఫైనాన్షియల్ స్టేట్మెంట్ టాపిక్ యొక్క నిష్పత్తి విశ్లేషణను నేర్చుకోవచ్చు. అదనంగా, మీరు కోల్గేట్ కేస్ స్టడీస్లో ప్రధాన భావనలను లేదా విశ్లేషణ రకాలను నేరుగా ఫిల్టర్ చేయవచ్చు లేదా దిగువ నుండి ఒకేసారి రెండింటినీ నేర్చుకోవచ్చు.

నేను నేర్చుకోవాలనుకుంటున్నాను

లంబ విశ్లేషణ హారిజోంటల్ అనాలిసిస్ట్రెండ్ విశ్లేషణ

నేను నిష్పత్తి విశ్లేషణ రకాలను నేర్చుకోవాలనుకుంటున్నాను.

సాల్వెన్సీ రేషియో ఆపరేటింగ్ పెర్ఫార్మెన్స్ రిస్క్ అనాలిసిస్గ్రోత్ అనాలిసిస్

నేను ఈ క్రింది వాటిని నేర్చుకోవాలనుకుంటున్నాను

కాన్సెప్ట్ కోల్గేట్ కేస్ స్టడీస్

| ఫైనాన్స్లో నిష్పత్తి విశ్లేషణ (మొదట నన్ను చదవండి) |

దశ 1 - కోల్గేట్ ఎక్సెల్ మోడల్ నిష్పత్తి విశ్లేషణ మూసను డౌన్లోడ్ చేయండి. మీరు విశ్లేషణ కోసం ఈ టెంప్లేట్ను ఉపయోగిస్తున్నారు

కోల్గేట్ నిష్పత్తి విశ్లేషణ మూసను డౌన్లోడ్ చేయండి

దశ 2 - దయచేసి మీకు రెండు టెంప్లేట్లు వస్తాయని గమనించండి - 1) పరిష్కరించని కోల్గేట్ మోడల్ 2) పరిష్కరించబడిన కోల్గేట్ మోడల్

దశ 3- మీరు పరిష్కరించని కోల్గేట్ మోడల్ మూసతో ప్రారంభించాలి. విశ్లేషణ కోసం దశల వారీ నిష్పత్తి విశ్లేషణ గణన సూచనలను అనుసరించండి.

దశ 4 - హ్యాపీ లెర్నింగ్!

విషయ సూచిక

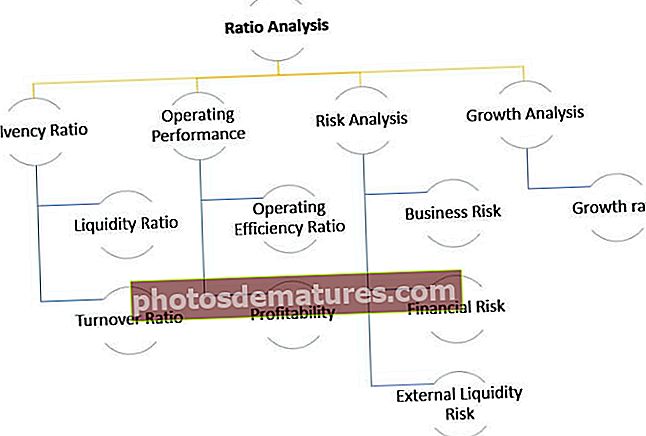

నిష్పత్తి విశ్లేషణ రకాలను తెలుసుకోవడానికి నేను మీకు సులభంగా నావిగేషన్ చేసాను.

- ద్రవ్యత నిష్పత్తి

- సాల్వెన్సీ నిష్పత్తి

- టర్నోవర్ నిష్పత్తులు

- ఆపరేటింగ్ పనితీరు

- నిర్వహణ సామర్థ్యం

- నిర్వహణ లాభదాయకత

- ప్రమాద విశ్లేషణ

- వ్యాపార ప్రమాదం

- ఆర్థిక ప్రమాదం

- బాహ్య ద్రవ్యత ప్రమాదం

- వృద్ధి విశ్లేషణ

ఫైనాన్స్లో నిష్పత్తి విశ్లేషణ యొక్క ఉద్దేశ్యం

నిష్పత్తి విశ్లేషణ యొక్క ఉద్దేశ్యం లాభదాయకత, సమర్థత మరియు ప్రమాదంలో నిర్వహణ పనితీరును అంచనా వేయడం

ఫైనాన్షియల్ స్టేట్మెంట్ సమాచారం చారిత్రాత్మకమైనప్పటికీ, భవిష్యత్ పనితీరును అంచనా వేయడానికి ఇది ఉపయోగించబడుతుంది

నిష్పత్తి విశ్లేషణ మూడు పద్ధతులను ఉపయోగించి చేయవచ్చు -

- లంబ విశ్లేషణ (సాధారణ పరిమాణ ప్రకటనల విశ్లేషణ అని కూడా పిలుస్తారు) - ఇది ప్రతి అంశాన్ని ఆర్థిక నివేదికల మూల కేసుతో పోలుస్తుంది. అన్ని ఆదాయ ప్రకటన అంశాలు అమ్మకాల శాతంగా వ్యక్తీకరించబడతాయి. బ్యాలెన్స్ షీట్ అంశాలు మొత్తం ఆస్తులు లేదా మొత్తం బాధ్యతల శాతంగా వ్యక్తీకరించబడతాయి (దయచేసి మొత్తం ఆస్తులు = మొత్తం బాధ్యతలు గమనించండి)

- క్షితిజసమాంతర విశ్లేషణ -ఇది రెండు ఆర్థిక నివేదికలను (ఆదాయ ప్రకటన, బ్యాలెన్స్ షీట్) పోల్చి చూస్తుంది, ఇది సంపూర్ణ మార్పుతో పాటు శాతం మార్పులను నిర్ణయిస్తుంది.

- నిష్పత్తి విశ్లేషణ - ముఖ్యమైన వ్యాపార చరరాశులను ఇతర సంఖ్యలతో పోల్చడం ద్వారా దృష్టికోణంలో ఉంచుతుంది. ఇది ఆర్థిక నివేదికలలో వ్యక్తిగత విలువల మధ్య అర్ధవంతమైన సంబంధాన్ని అందిస్తుంది.

కాబట్టి, నిష్పత్తి విశ్లేషణ విషయానికి వస్తే ఏది ఉత్తమమైనది?

వాస్తవానికి, నిష్పత్తి విశ్లేషణ చేయడానికి మీరు ఒకే పద్ధతిని ఉత్తమమైన మరియు ఏకైక పద్ధతిగా ఎంచుకోలేరు.

కంపెనీ యొక్క పూర్తి చిత్రాన్ని పొందడానికి మీరు అన్ని మూడు విశ్లేషణలను చేయాలి.

వాటిలో ప్రతి ఒక్కటి ఒక్కొక్కటిగా చూద్దాం.

లంబ విశ్లేషణ

లంబ విశ్లేషణ అనేది ఒక సంస్థ తన వనరులను ఎక్కడ వర్తింపజేసిందో మరియు వివిధ బ్యాలెన్స్ షీట్ మరియు ఆదాయ ప్రకటన ఖాతాల మధ్య ఆ వనరులు ఏ నిష్పత్తిలో పంపిణీ చేయబడుతున్నాయో గుర్తించడానికి ఉపయోగించే ఒక సాంకేతికత. విశ్లేషణ ప్రతి ఖాతా యొక్క సాపేక్ష బరువును మరియు ఆస్తి వనరులలో లేదా ఆదాయ ఉత్పత్తిలో దాని వాటాను నిర్ణయిస్తుంది

లంబ విశ్లేషణ - ఆదాయ ప్రకటన

- ఆదాయ ప్రకటనలో, నిలువు విశ్లేషణ అనేది సంస్థ యొక్క సాపేక్ష పనితీరును సంవత్సరానికి ఖర్చు మరియు లాభదాయకత పరంగా కొలవడానికి ఒక సార్వత్రిక సాధనం.

- ఏదైనా ఆర్థిక విశ్లేషణలో భాగంగా ఇది ఎల్లప్పుడూ చేర్చబడాలి. ఇక్కడ, అమ్మకాలకు సంబంధించి శాతాలు లెక్కించబడతాయి, ఇవి 100% గా పరిగణించబడతాయి.

- ఆదాయ ప్రకటనలో ఈ నిలువు విశ్లేషణ ప్రయత్నాన్ని తరచుగా మార్జిన్ విశ్లేషణగా సూచిస్తారు, ఎందుకంటే ఇది అమ్మకాలకు సంబంధించి విభిన్న మార్జిన్లను ఇస్తుంది.

- ఇది సమయ శ్రేణి విశ్లేషణ చేయడానికి కూడా సహాయపడుతుంది (సంవత్సరాలుగా మార్జిన్లు ఎలా పెరిగాయి / తగ్గాయి) మరియు పరిశ్రమలోని ఇతర పోల్చదగిన సంస్థలతో క్రాస్ సెక్షనల్ విశ్లేషణకు కూడా సహాయపడుతుంది.

ఆదాయ ప్రకటన యొక్క లంబ విశ్లేషణ: కోల్గేట్ కేస్ స్టడీ

- ప్రతి సంవత్సరానికి, ఆదాయ స్టేట్మెంట్ లైన్ అంశాలను దాని సంవత్సరపు టాప్ లైన్ (నెట్ సేల్స్) సంఖ్యతో విభజించారు.

- ఉదాహరణకు, స్థూల లాభం కోసం, ఇది స్థూల లాభం / నికర అమ్మకాలు. అదేవిధంగా ఇతర సంఖ్యలకు

కోల్గేట్ పామోలివ్ యొక్క లంబ విశ్లేషణతో మనం ఏమి అర్థం చేసుకోవచ్చు

- చారిత్రక పోకడలను విశ్లేషించడంలో లంబ నిష్పత్తి విశ్లేషణ మాకు సహాయపడుతుంది.

- దయచేసి నిలువు విశ్లేషణ నుండి, మేము పాయింట్కు మాత్రమే చేరుకుంటాము సరైన ప్రశ్నలను అడగడం (సమస్యల గుర్తింపు). అయితే, ఇక్కడ మా ప్రశ్నలకు సమాధానాలు లభించవు.

- కోల్గేట్లో, స్థూల లాభం (స్థూల లాభం / నికర అమ్మకాలు) 56% -59% పరిధిలో ఉన్నాయని మేము గమనించాము. ఎందుకు హెచ్చుతగ్గులు?

- సెల్లింగ్ జనరల్ మరియు అడ్మినిస్ట్రేటివ్ ఖర్చులు (SG&A) 2007 లో 36.1% నుండి 2015 తో ముగిసిన సంవత్సరంలో 34.1% కి తగ్గిందని మేము గమనించాము. ఎందుకు?

- అలాగే, నిర్వహణ ఆదాయం 2015 లో గణనీయంగా పడిపోయిందని గమనించండి. ఎందుకు?

- నికర ఆదాయం గణనీయంగా తగ్గి 10% కన్నా తక్కువ. ఎందుకు?

- అలాగే, సమర్థవంతమైన పన్ను రేట్లు 2015 లో 44% కి పెరిగాయి (2008 నుండి 2014 వరకు ఇది 32-33% పరిధిలో ఉంది). ఎందుకు?

లంబ విశ్లేషణ - బ్యాలెన్స్ షీట్ (సాధారణ పరిమాణ నిష్పత్తి?)

- బ్యాలెన్స్ షీట్ యొక్క లంబ విశ్లేషణ బ్యాలెన్స్ షీట్ను సాధారణీకరిస్తుంది మరియు ప్రతి వస్తువును మొత్తం ఆస్తులు / బాధ్యతల శాతంలో వ్యక్తీకరిస్తుంది.

- బ్యాలెన్స్ షీట్ యొక్క ప్రతి అంశం సంవత్సరాలుగా ఎలా కదిలిందో అర్థం చేసుకోవడానికి ఇది మాకు సహాయపడుతుంది. కోసం, ఉదా. అప్పు పెరిగిందా లేదా తగ్గిందా?

- ఇది క్రాస్ సెక్షనల్ విశ్లేషణలో కూడా సహాయపడుతుంది (బ్యాలెన్స్ షీట్ బలాన్ని ఇతర పోల్చదగిన సంస్థలతో పోల్చడం)

బ్యాలెన్స్ షీట్ యొక్క లంబ విశ్లేషణ: కోల్గేట్ కేస్ స్టడీ

- ప్రతి సంవత్సరానికి, బ్యాలెన్స్ షీట్ లైన్ అంశాలు దాని సంవత్సరపు అగ్ర ఆస్తుల (లేదా మొత్తం బాధ్యతలు) సంఖ్యతో విభజించబడతాయి.

- ఉదాహరణకు, ఖాతాల స్వీకరించదగిన వాటి కోసం, మేము స్వీకరించదగినవి / మొత్తం ఆస్తులుగా లెక్కిస్తాము. అదేవిధంగా ఇతర బ్యాలెన్స్ షీట్ వస్తువులకు

కోల్గేట్ యొక్క లంబ విశ్లేషణ యొక్క వివరణ

- నగదు మరియు నగదు సమానమైనవి 2007 లో 4.2% నుండి పెరిగాయి మరియు ప్రస్తుతం మొత్తం ఆస్తులలో 8.1% వద్ద ఉంది. నగదు ఎందుకు నిర్మించబడింది?

- స్వీకరించదగినవి 2007 లో 16.6% నుండి 2015 లో 11.9% కి తగ్గాయి. దీని అర్థం కఠినమైన క్రెడిట్ పాలసీ నిబంధనలు?

- మొత్తం 11.6% నుండి 9.9% కి ఇన్వెంటరీలు తగ్గాయి. ఎందుకు?

- “ఇతర ప్రస్తుత ఆస్తులలో” ఏమి ఉంది? ఇది గత 9 సంవత్సరాల్లో మొత్తం ఆస్తులలో 3.3% నుండి 6.7% వరకు స్థిరమైన పెరుగుదలను చూపిస్తుంది.

- ఇతర ఆస్తులలో ఏమి చేర్చబడింది? ఒడిదుడుకుల ధోరణిని ఎందుకు చూపిస్తుంది?

- బాధ్యతల వైపు, మేము హైలైట్ చేయగల అనేక పరిశీలనలు ఉండవచ్చు. చెల్లించవలసిన ఖాతాలు గత 9 సంవత్సరాల్లో నిరంతరం తగ్గాయి మరియు ప్రస్తుతం మొత్తం ఆస్తులలో 9.3% వద్ద ఉన్నాయి.

- దీర్ఘకాలిక రుణంలో 2015 లో 52,4 శాతానికి ఎందుకు గణనీయంగా పెరిగింది? దీని కోసం, మేము దీనిని 10 కెలో పరిశోధించాల్సిన అవసరం ఉందా?

- నియంత్రించలేని ఆసక్తులు 9 సంవత్సరాల కాలంలో కూడా పెరిగాయి మరియు ఇప్పుడు 2.1% వద్ద ఉంది

క్షితిజసమాంతర విశ్లేషణ

క్షితిజసమాంతర విశ్లేషణ అనేది ఒక మూల సంవత్సరానికి సంబంధించి శాతం పెరుగుతుంది లేదా తగ్గుతుంది. ఇది వేర్వేరు కొనుగోలు శక్తులతో కరెన్సీని ఉపయోగించి వేర్వేరు తేదీలలో లెక్కించిన ఖాతాల మధ్య విశ్లేషణాత్మక లింక్ను అందిస్తుంది. ఫలితంగా, ఈ విశ్లేషణ ఖాతాలను సూచిస్తుంది మరియు కాలక్రమేణా వీటి పరిణామాన్ని పోల్చి చూస్తుంది.నిలువు విశ్లేషణ పద్దతి మాదిరిగానే, ఇతర ఆర్థిక విశ్లేషణ పద్ధతులతో దర్యాప్తు చేయాల్సిన అవసరం ఉంది. అదనపు పద్ధతులను ఉపయోగించి రోగనిర్ధారణ చేయగల సమస్యల లక్షణాలను చూడటం దీని దృష్టి. ఒక ఉదాహరణ చూద్దాం.

కోల్గేట్ యొక్క ఆదాయ ప్రకటన యొక్క క్షితిజసమాంతర విశ్లేషణ

మునుపటి సంవత్సరానికి సంబంధించి ప్రతి లైన్ వస్తువుల వృద్ధి రేటును మేము లెక్కిస్తాము.ఉదాహరణకు, 2015 యొక్క నికర అమ్మకాల వృద్ధి రేటును కనుగొనడానికి, సూత్రం (నికర అమ్మకాలు 2015 - నికర అమ్మకాలు 2014) / నికర అమ్మకాలు 2014

కోల్గేట్ పామోలివ్ యొక్క క్షితిజసమాంతర విశ్లేషణతో మనం ఏమి అర్థం చేసుకోవచ్చు

- గత రెండేళ్లలో కోల్గేట్ నికర అమ్మకాల గణాంకాలలో పడిపోయింది. 2015 లో, కోల్గేట్ 2015 లో -7.2% వృద్ధిని సాధించింది. ఎందుకు?

- అయితే, అమ్మకపు ఖర్చు తగ్గింది (కంపెనీ దృష్టికోణంలో సానుకూలంగా ఉంది). ఇది ఎందుకు?

- నికర ఆదాయం గత మూడేళ్లలో తగ్గింది, 2015 లో 36.5% క్షీణించింది.

ధోరణి విశ్లేషణ

ట్రెండ్ అనాలిసిస్ బేస్ ఫైనాన్షియల్ స్టేట్మెంట్ లైన్ ఐటెమ్ల యొక్క మొత్తం వృద్ధిని బేస్ కేసు నుండి పోల్చి చూస్తుంది.

ఉదాహరణకు, కోల్గేట్ విషయంలో, 2007 అనేది బేస్ కేసు అని మేము అనుకుంటాము మరియు సంవత్సరాలుగా అమ్మకాలు మరియు నికర లాభాలలో పనితీరును విశ్లేషిస్తాము.

- 8 సంవత్సరాల (2008-2015) కాలంలో అమ్మకాలు 16.3% మాత్రమే పెరిగాయని మేము గమనించాము.

- 8 సంవత్సరాల కాలంలో మొత్తం నికర లాభం 20.3% తగ్గిందని మేము గమనించాము.

నిష్పత్తి విశ్లేషణ కోసం ముసాయిదా

ఆర్థిక నివేదికల నిష్పత్తి విశ్లేషణ అనేది సంస్థ యొక్క ఆర్థిక పరిస్థితిలో మార్పులను గుర్తించడంలో సహాయపడే మరొక సాధనం. సంస్థ యొక్క ఆర్థిక పరిస్థితిని తగినంతగా నిర్ధారించడానికి ఒకే నిష్పత్తి సరిపోదు. అనేక నిష్పత్తులను కలిసి విశ్లేషించాలి మరియు ముందు సంవత్సర నిష్పత్తులతో పోల్చాలి లేదా అదే పరిశ్రమలోని ఇతర సంస్థలతో కూడా పోల్చాలి. ఆర్థిక విశ్లేషణలో విశ్లేషణ యొక్క ఈ తులనాత్మక అంశం చాలా ముఖ్యమైనది. నిష్పత్తులు పారామితులు మరియు ఖచ్చితమైన లేదా సంపూర్ణ కొలతలు కాదని గమనించడం ముఖ్యం. అందువల్ల, తప్పుడు తీర్మానాలను నివారించడానికి నిష్పత్తులను జాగ్రత్తగా అర్థం చేసుకోవాలి. ఒక విశ్లేషకుడు సంఖ్యల వెనుకకు వెళ్ళడానికి ప్రయత్నించాలి, వాటిని సరైన దృక్పథంలో ఉంచండి మరియు అవసరమైతే, మరిన్ని రకాల నిష్పత్తి విశ్లేషణ కోసం సరైన ప్రశ్నలను అడగండి.

సాల్వెన్సీ నిష్పత్తి విశ్లేషణ

సాల్వెన్సీ రేషియో అనాలిసిస్ రకం ప్రధానంగా రెండు భాగాలుగా వర్గీకరించబడింది - లిక్విడిటీ అనాలిసిస్ మరియు టర్నోవర్ అనాలిసిస్ ఆఫ్ ఫైనాన్షియల్ స్టేట్మెంట్. దిగువ రేఖాచిత్రంలో చూసినట్లుగా అవి 10 నిష్పత్తులుగా విభజించబడ్డాయి.

మేము ప్రతి ఉపవర్గాన్ని ఒక్కొక్కటిగా చర్చిస్తాము.

ద్రవ్యత నిష్పత్తి విశ్లేషణ

ద్రవ్యత నిష్పత్తి విశ్లేషణ దాని ప్రస్తుత బాధ్యతలతో పోలిస్తే కంపెనీ ఆస్తులు ఎంత ద్రవంగా ఉన్నాయో (ఆస్తులను ఎంత సులభంగా నగదుగా మార్చవచ్చు) కొలుస్తుంది. మూడు సాధారణ ద్రవ్య నిష్పత్తి ఉన్నాయి

- ప్రస్తుత విశ్లేషణ

- ఆమ్ల పరీక్ష (లేదా శీఘ్ర ఆస్తి) నిష్పత్తి

- నగదు నిష్పత్తి

# 1 - ప్రస్తుత నిష్పత్తి

ప్రస్తుత నిష్పత్తి ఏమిటి?

ప్రస్తుత నిష్పత్తి సంస్థ యొక్క ద్రవ్యతను కొలవడానికి చాలా తరచుగా ఉపయోగించే నిష్పత్తి, ఎందుకంటే ఇది ప్రస్తుత ఆస్తులు మరియు ప్రస్తుత బాధ్యతల మధ్య సంబంధాన్ని అర్థం చేసుకోవడానికి శీఘ్రమైన, స్పష్టమైన మరియు సులభమైన కొలత. ఇది ప్రాథమికంగా ఈ ప్రశ్నకు సమాధానం ఇస్తుంది "ప్రస్తుత ఆస్తులలో ఎన్ని డాలర్లు కంపెనీ ప్రస్తుత బాధ్యతలను కవర్ చేయాలి."

ప్రస్తుత నిష్పత్తి ఫార్ములా = ప్రస్తుత ఆస్తులు / ప్రస్తుత బాధ్యతలుసరళమైన ప్రస్తుత నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం,

ప్రస్తుత ఆస్తులు = $ 200 ప్రస్తుత బాధ్యతలు = $ 100ప్రస్తుత నిష్పత్తి = $ 200 / $ 100 = 2.0x

ప్రస్తుత బాధ్యతల యొక్క ప్రతి డాలర్కు కంపెనీకి రెండు డాలర్ల ప్రస్తుత ఆస్తులు ఉన్నాయని ఇది సూచిస్తుంది.

ప్రస్తుత నిష్పత్తి యొక్క విశ్లేషకుల వివరణ

- ప్రస్తుత నిష్పత్తి సంస్థ ఒక సంవత్సరానికి "మనుగడ సాగించగలదా" అనేదాని గురించి సుమారుగా అంచనా వేస్తుంది. ప్రస్తుత ఆస్తులు ప్రస్తుత బాధ్యతల కంటే ఎక్కువగా ఉంటే, కంపెనీ ప్రస్తుత ఆస్తులను లిక్విడేట్ చేయగలదని మరియు ప్రస్తుత బాధ్యతలను తీర్చగలదని మరియు కనీసం ఒక ఆపరేటింగ్ చక్రం కోసం జీవించగలదని మేము అర్థం చేసుకున్నాము.

- ప్రస్తుత నిష్పత్తి ప్రస్తుత ఆస్తుల నాణ్యత మరియు అవి పూర్తిగా గ్రహించగలదా అనే పూర్తి వివరాలను మాకు అందించదు.

- ప్రస్తుత ఆస్తులు ప్రధానంగా స్వీకరించదగినవి కలిగి ఉంటే, అటువంటి పొందికలను సేకరించే సామర్థ్యాన్ని మేము పరిశోధించాలి.

- ప్రస్తుత ఆస్తులు పెద్ద ఇన్వెంటరీలను కలిగి ఉంటే, అప్పుడు ఇన్వెంటరీలను నగదుగా మార్చడానికి ఎక్కువ సమయం పడుతుందనే విషయాన్ని మనం గుర్తుంచుకోవాలి. ఇన్వెంటరీలు స్వీకరించదగిన వాటి కంటే చాలా తక్కువ ద్రవ ఆస్తులు.

- ప్రస్తుత ఆస్తులు మరియు ప్రస్తుత బాధ్యతల సగటు మెచ్యూరిటీలను కూడా పరిశీలించాలి. ప్రస్తుత బాధ్యతలు వచ్చే ఒక నెలలో పరిపక్వం చెందితే, 180 రోజుల్లో ద్రవ్యతను అందించే ప్రస్తుత ఆస్తులు పెద్దగా ఉపయోగపడవు.

ప్రస్తుత నిష్పత్తి విశ్లేషణ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

ఇప్పుడు కోల్గేట్ కోసం ప్రస్తుత నిష్పత్తులను లెక్కిద్దాం.

- కోల్గేట్ గత 10 సంవత్సరాల్లో 1 కంటే ఎక్కువ ఆరోగ్యకరమైన ప్రస్తుత నిష్పత్తిని కొనసాగించింది.

- 2015 సంవత్సరానికి కోల్గేట్ యొక్క ప్రస్తుత నిష్పత్తి 1.24x వద్ద ఉంది. కోల్గేట్ యొక్క ప్రస్తుత ఆస్తులు కోల్గేట్ యొక్క ప్రస్తుత బాధ్యతల కంటే ఎక్కువగా ఉన్నాయని ఇది సూచిస్తుంది.

- అయినప్పటికీ, ప్రస్తుత ఆస్తుల నాణ్యత మరియు ద్రవ్యతను మేము ఇంకా పరిశోధించాల్సిన అవసరం ఉంది. 2015 లో ప్రస్తుత ఆస్తులలో 45% ఇన్వెంటరీలు మరియు ఇతర ప్రస్తుత ఆస్తులను కలిగి ఉన్నాయని మేము గమనించాము. ఇది కోల్గేట్ యొక్క ద్రవ్య స్థితిని ప్రభావితం చేస్తుంది.

- కోల్గేట్ యొక్క జాబితాను పరిశీలిస్తున్నప్పుడు, ఇన్వెంటరీలో ఎక్కువ భాగం పూర్తయిన వస్తువులను కలిగి ఉన్నాయని మేము గమనించాము (ఇది ముడి పదార్థాల సరఫరా మరియు పని పురోగతిలో కంటే ద్రవ్యతలో మంచిది).

మూలం: కోల్గేట్ 2015 10 కె రిపోర్ట్, పేజీ - 100

కోల్గేట్ వర్సెస్ పి అండ్ జి వర్సెస్ యునిలివర్ యొక్క ప్రస్తుత నిష్పత్తి యొక్క శీఘ్ర పోలిక క్రింద ఉంది

మూలం: ycharts

- కోల్గేట్ యొక్క ప్రస్తుత నిష్పత్తి, దాని తోటి సమూహంతో (పి అండ్ జి మరియు యునిలివర్) పోలిస్తే, చాలా మెరుగ్గా కనిపిస్తుంది.

- యునిలివర్ ప్రస్తుత నిష్పత్తి గత 5 సంవత్సరాలుగా తగ్గుతున్నట్లు కనిపిస్తోంది. అయితే, పి అండ్ జి కరెంట్ రేషియో గత 10 సంవత్సరాల్లో 1 కంటే తక్కువగా ఉంది.

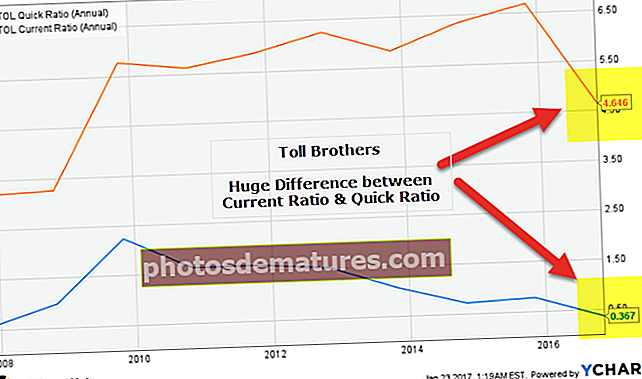

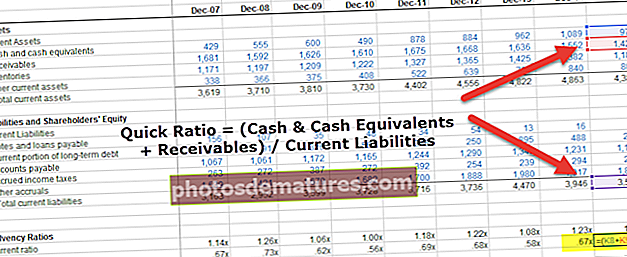

# 2 - శీఘ్ర నిష్పత్తి విశ్లేషణ

శీఘ్ర నిష్పత్తి అంటే ఏమిటి?

- కొన్నిసార్లు ప్రస్తుత ఆస్తులలో భారీ మొత్తంలో జాబితా, ప్రీపెయిడ్ ఖర్చులు మొదలైనవి ఉండవచ్చు. ఇవి చాలా ద్రవంగా లేనందున ప్రస్తుత నిష్పత్తి వివరణలను ఇది వక్రీకరిస్తుంది.

- ఈ సమస్యను పరిష్కరించడానికి, నగదు మరియు నగదు సమానమైనవి మరియు స్వీకరించదగినవి వంటి అత్యంత ద్రవ ఆస్తులను మాత్రమే మేము పరిగణించినట్లయితే, అది స్వల్పకాలిక బాధ్యతల కవరేజ్ గురించి మంచి చిత్రాన్ని మాకు అందించాలి.

- ఈ నిష్పత్తిని శీఘ్ర నిష్పత్తి లేదా యాసిడ్ పరీక్ష అంటారు.

- ఆరోగ్యకరమైన ఆమ్ల పరీక్ష సూచిక కోసం బొటనవేలు నియమం 1.0.

సరళమైన శీఘ్ర నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం,

నగదు మరియు నగదు సమానతలు = $ 100ఖాతాలు స్వీకరించదగినవి = $ 500

ప్రస్తుత బాధ్యతలు = $ 1000

అప్పుడు శీఘ్ర నిష్పత్తి = ($ 100 + $ 500) / $ 1000 = 0.6x

విశ్లేషకుల వివరణ

- ఖాతాలు స్వీకరించదగినవి జాబితా కంటే ద్రవంగా ఉంటాయి.

- క్రెడిట్ వ్యవధి తరువాత స్వీకరించదగినవి నేరుగా నగదుగా మారుతాయి; ఏదేమైనా, ఇన్వెంటరీలు మొదట స్వీకరించదగినవిగా మార్చబడతాయి, ఇవి నగదుగా మార్చడానికి ఎక్కువ సమయం పడుతుంది.

- అదనంగా, జాబితా యొక్క నిజమైన విలువకు సంబంధించిన అనిశ్చితి ఉండవచ్చు, ఎందుకంటే వాటిలో కొన్ని వాడుకలో లేవు, ధరలు మారవచ్చు లేదా దెబ్బతినవచ్చు.

- తక్కువ శీఘ్ర నిష్పత్తి ఎల్లప్పుడూ సంస్థకు లిక్విడిటీ సమస్యలను అర్ధం కాదని గమనించాలి. నగదు ప్రాతిపదికన విక్రయించే వ్యాపారాలలో మీరు తక్కువ శీఘ్ర నిష్పత్తులను కనుగొనవచ్చు (ఉదాహరణకు, రెస్టారెంట్లు, సూపర్మార్కెట్లు మొదలైనవి). ఈ వ్యాపారాలలో, స్వీకరించదగినవి లేవు; ఏదేమైనా, జాబితా యొక్క భారీ కుప్ప ఉండవచ్చు.

శీఘ్ర నిష్పత్తి విశ్లేషణ -కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

ఇప్పుడు కోల్గేట్లోని శీఘ్ర నిష్పత్తి వివరణను చూద్దాం.

కోల్గేట్ యొక్క శీఘ్ర నిష్పత్తి సాపేక్షంగా ఆరోగ్యకరమైనది (0.56x - 0.73x మధ్య). ఈ యాసిడ్ పరీక్ష స్వీకరించదగినవి మరియు నగదు & నగదు సమానమైన వాటిని ఉపయోగించి స్వల్పకాలిక బాధ్యతలను తీర్చగల సామర్థ్యాన్ని మాకు చూపుతుంది.

కోల్గేట్ వర్సెస్ పి & జి వర్సెస్ యునిలివర్ యొక్క శీఘ్ర నిష్పత్తి విశ్లేషణ యొక్క శీఘ్ర పోలిక క్రింద ఉంది

మూలం: ycharts

మూలం: ycharts

తోటివారితో పోలిస్తే, కోల్గేట్ చాలా ఆరోగ్యకరమైన శీఘ్ర నిష్పత్తిని కలిగి ఉంది.

యునిలివర్ యొక్క శీఘ్ర నిష్పత్తి గత 5-6 సంవత్సరాలుగా క్షీణిస్తున్నప్పటికీ, పి & జి త్వరిత నిష్పత్తి కోల్గేట్ కంటే చాలా తక్కువగా ఉందని మేము గమనించాము.

# 3 - నగదు నిష్పత్తి విశ్లేషణ

నగదు నిష్పత్తి అంటే ఏమిటి?

నగదు కవరేజ్ నిష్పత్తి నగదు మరియు నగదు సమానమైన వాటిని మాత్రమే పరిగణిస్తుంది (ప్రస్తుత ఆస్తులలో ఎక్కువ ద్రవ ఆస్తులు ఉన్నాయి). కంపెనీకి ఎక్కువ నగదు నిష్పత్తి ఉంటే, అది దాని స్వల్పకాలిక బాధ్యతలను చెల్లించే అవకాశం ఉంది.

నగదు నిష్పత్తి ఫార్ములా = నగదు & నగదు సమానమైనవి / ప్రస్తుత బాధ్యతలుసాధారణ నగదు నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం,

నగదు మరియు నగదు సమానతలు = $ 500ప్రస్తుత బాధ్యతలు = $ 1000

అప్పుడు శీఘ్ర నిష్పత్తి = $ 500 / $ 1000 = 0.5x

విశ్లేషకుల వివరణ

- మూడు నిష్పత్తులు - ప్రస్తుత నిష్పత్తులు, శీఘ్ర నిష్పత్తులు మరియు నగదు నిష్పత్తులు కంపెనీ యొక్క ద్రవ్యత స్థితిపై పూర్తి చిత్రాన్ని అర్థం చేసుకోవడానికి చూడాలి.

- నగదు నిష్పత్తి అంతిమ ద్రవ్య పరీక్ష. ఈ సంఖ్య పెద్దగా ఉంటే, సంస్థ తన స్వల్పకాలిక బాధ్యతలను తీర్చడానికి తగినంత బ్యాంకును కలిగి ఉందని మేము can హించవచ్చు.

నగదు నిష్పత్తి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్లో నగదు నిష్పత్తులను లెక్కిద్దాం.

కోల్గేట్ గత పదేళ్లలో 0.1x నుండి 0.28x వరకు ఆరోగ్యకరమైన నగదు నిష్పత్తిని నిర్వహిస్తోంది. ఈ అధిక నగదు నిష్పత్తితో, కంపెనీ ప్రస్తుత బాధ్యతలను తీర్చడానికి మెరుగైన స్థితిలో ఉంది.

కోల్గేట్ యొక్క వర్సెస్ పి & జి వర్సెస్ యునిలివర్ యొక్క నగదు నిష్పత్తి యొక్క శీఘ్ర పోలిక క్రింద ఉంది

మూలం: ycharts

మూలం: ycharts

కోల్గేట్ యొక్క నగదు నిష్పత్తి, తోటివారితో పోలిస్తే, చాలా ఉన్నతమైనదిగా ఉంది.

యునిలివర్ నగదు నిష్పత్తి గత 5-6 సంవత్సరాల్లో తగ్గుతోంది.

గత 3-4 సంవత్సరాల కాలంలో పి అండ్ జి నగదు నిష్పత్తి క్రమంగా మెరుగుపడింది.

టర్నోవర్ నిష్పత్తులు

పై మూడు లిక్విడిటీ నిష్పత్తుల (ప్రస్తుత, త్వరిత మరియు నగదు నిష్పత్తులు) నుండి మేము చూశాము, “కంపెనీకి దాని ప్రస్తుత బాధ్యతలను తగ్గించడానికి తగినంత ద్రవ ఆస్తులు ఉన్నాయా” అనే ప్రశ్నకు ఇది సమాధానం ఇస్తుంది. కాబట్టి ఈ నిష్పత్తి $ మొత్తాలకు సంబంధించినది.

అయినప్పటికీ, మేము టర్నోవర్ నిష్పత్తి విశ్లేషణను చూసినప్పుడు, "సంస్థ జాబితా మరియు రాబడులను నగదుగా మార్చడానికి ఎంత సమయం పడుతుంది లేదా దాని సరఫరాదారులకు చెల్లించడానికి సమయం పడుతుంది" నుండి ద్రవ్యతను విశ్లేషించడానికి ప్రయత్నిస్తాము.

సాధారణంగా ఉపయోగించే టర్నోవర్ నిష్పత్తులు:

- 4) స్వీకరించదగిన టర్నోవర్

- 5) ఖాతాలు స్వీకరించదగిన రోజులు

- 6) ఇన్వెంటరీ టర్నోవర్

- 7) ఇన్వెంటరీ రోజులు

- 8) చెల్లించవలసిన టర్నోవర్

- 9) చెల్లించవలసిన రోజులు

- 10) నగదు మార్పిడి చక్రం

# 4 - స్వీకరించదగిన టర్నోవర్ నిష్పత్తి విశ్లేషణ

స్వీకరించదగిన టర్నోవర్ నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

- అకౌంట్స్ స్వీకరించదగినవి టర్నోవర్ నిష్పత్తిని క్రెడిట్ అమ్మకాలను ఖాతాల ద్వారా స్వీకరించడం ద్వారా విభజించవచ్చు.

- అకారణంగా. అకౌంట్స్ స్వీకరించదగినవి (క్రెడిట్ సేల్స్) నగదు అమ్మకాలుగా మార్చబడిన సంఖ్యను ఇది మాకు అందిస్తుంది

- ఖాతాలు స్వీకరించదగినవి పూర్తి సంవత్సరానికి లేదా ఒక నిర్దిష్ట త్రైమాసికంలో లెక్కించవచ్చు.

- పావు వంతు ఖాతాల రాబడులను లెక్కించడానికి, ఒకరు న్యూమరేటర్లో వార్షిక అమ్మకాలను తీసుకోవాలి.

సరళమైన స్వీకరించదగిన టర్నోవర్ లెక్కింపు ఉదాహరణను తీసుకుందాం,

అమ్మకాలు = $ 1000ఇచ్చిన క్రెడిట్ 80%

ఖాతాలు స్వీకరించదగినవి = $ 200

క్రెడిట్ అమ్మకాలు =% 1000 లో 80% = $ 800

ఖాతాలు స్వీకరించదగిన టర్నోవర్ = $ 800 / $ 200 = 4.0x

విశ్లేషకుల వివరణ

- మొత్తం అమ్మకాలలో నగదు అమ్మకాలు + క్రెడిట్ అమ్మకాలు ఉన్నాయి. క్రెడిట్ అమ్మకాలు మాత్రమే ఖాతాల స్వీకరించదగినవిగా మారుతాయి; అందువల్ల, మేము క్రెడిట్ అమ్మకాలను మాత్రమే తీసుకోవాలి.

- ఒక సంస్థ తన వస్తువులను చాలావరకు క్యాష్ బేసిస్లో విక్రయిస్తే, క్రెడిట్ అమ్మకాలు ఉండవు.

- క్రెడిట్ సేల్స్ గణాంకాలు వార్షిక నివేదికలో నేరుగా అందుబాటులో ఉండకపోవచ్చు. ఈ సంఖ్యను అర్థం చేసుకోవడానికి మీరు నిర్వహణ చర్చ మరియు విశ్లేషణలను పరిశీలించాల్సి ఉంటుంది.

- క్రెడిట్ అమ్మకాల శాతాన్ని కనుగొనడం ఇంకా కష్టమైతే, సంబంధిత వ్యాపార చరరాశులపై నిర్వహణను విశ్లేషకులు ప్రశ్నించే కాన్ఫరెన్స్ కాల్లను చూడండి. కొన్నిసార్లు ఇది అస్సలు అందుబాటులో ఉండదు.

ఖాతాలు స్వీకరించదగినవి - కోల్గేట్ ఉదాహరణ

- స్వీకరించదగిన టర్నోవర్ను లెక్కించడానికి, మేము సగటు స్వీకరించదగినవిగా పరిగణించాము. బ్యాలెన్స్ షీట్ అంశాలు కాబట్టి మేము “సగటు” గణాంకాలను పరిశీలిస్తాము.

- కోసం, ఉదా., దిగువ చిత్రంలో చూపిన విధంగా, మేము 2014 మరియు 2015 యొక్క సగటు స్వీకరించదగిన వాటిని తీసుకున్నాము.

- అలాగే, కోల్గేట్ అమ్మకాలలో 100% “క్రెడిట్ సేల్స్” అని నేను took హించాను.

- 2008-2010లో స్వీకరించదగిన టర్నోవర్ 10x కన్నా తక్కువగా ఉందని మేము గమనించాము. అయితే, ఇది గత 8 సంవత్సరాల్లో గణనీయంగా మెరుగుపడింది మరియు ఇది 2015 లో 11x కి దగ్గరగా ఉంది.

- అధిక స్వీకరించదగినవి టర్నోవర్ స్వీకరించదగిన వాటిని నగదుగా మార్చడానికి అధిక పౌన frequency పున్యాన్ని సూచిస్తుంది (ఇది మంచిది!)

కోల్గేట్ వర్సెస్ పి అండ్ జి వర్సెస్ యునిలివర్ యొక్క స్వీకరించదగిన టర్నోవర్ యొక్క శీఘ్ర పోలిక క్రింద ఉంది

- పి అండ్ జి స్వీకరించదగిన టర్నోవర్ నిష్పత్తి కోల్గేట్ కంటే కొంచెం ఎక్కువగా ఉందని మేము గమనించాము.

- యునిలివర్ యొక్క స్వీకరించదగిన టర్నోవర్ కోల్గేట్కు దగ్గరగా ఉంటుంది.

మూలం: ycharts

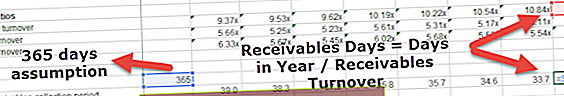

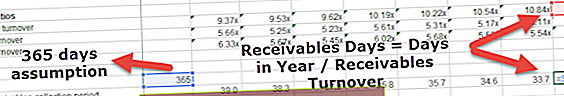

# 5 - స్వీకరించదగిన రోజులు

స్వీకరించదగిన రోజులు ఏమిటి?

రోజుల స్వీకరించదగినవి నేరుగా ఖాతాల స్వీకరించదగిన టర్నోవర్తో అనుసంధానించబడి ఉంటాయి. రోజుల స్వీకరించదగినవి ఒకే సమాచారాన్ని వ్యక్తపరుస్తాయి కాని సంవత్సరంలో చాలా రోజుల పరంగా. ఇది స్వీకరించదగిన సేకరణ రోజుల యొక్క స్పష్టమైన కొలతను అందిస్తుంది.సంవత్సర-ముగింపు బ్యాలెన్స్ షీట్ సంఖ్యల ఆధారంగా మీరు ఖాతా స్వీకరించదగిన రోజులను లెక్కించవచ్చు.

అయితే, చాలా మంది విశ్లేషకులు సగటు సేకరణ వ్యవధిని లెక్కించడానికి సగటు బ్యాలెన్స్ షీట్ స్వీకరించదగిన సంఖ్యను ఉపయోగించడానికి ఇష్టపడతారు. (సరైన బ్యాలెన్స్ షీట్ ఉపయోగించడం సరైన మార్గం)

ఖాతాలు స్వీకరించదగిన రోజులు ఫార్ములా = సంవత్సరంలో రోజుల సంఖ్య / ఖాతాలు స్వీకరించదగిన టర్నోవర్మునుపటి ఉదాహరణను తీసుకుందాం మరియు స్వీకరించదగిన రోజులు తెలుసుకుందాం.

సరళమైన రోజుల స్వీకరించదగిన గణన ఉదాహరణను తీసుకుందాం,

ఖాతాలు స్వీకరించదగిన టర్నోవర్ = 4.0xసంవత్సరంలో రోజుల సంఖ్య = 365

స్వీకరించదగిన రోజులు = 365 / 4.0x = 91.25 రోజులు ~ 91 రోజులు

కంపెనీ స్వీకరించదగిన వాటిని నగదుగా మార్చడానికి 91 రోజులు పడుతుందని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

- చాలా మంది విశ్లేషకులు తీసుకున్న రోజుల సంఖ్య 365; అయినప్పటికీ, కొంతమంది విశ్లేషకులు సంవత్సరంలో 360 రోజుల సంఖ్యను కూడా ఉపయోగిస్తున్నారు. ఇది సాధారణంగా లెక్కలను సరళీకృతం చేయడానికి జరుగుతుంది.

- స్వీకరించదగిన ఖాతాలను కంపెనీ అందించే సగటు క్రెడిట్ కాలంతో పోల్చాలి. ఉదాహరణకు, పై సందర్భంలో, సంస్థ అందించే క్రెడిట్ వ్యవధి 120 రోజులు మరియు వారు కేవలం 91 రోజుల్లో నగదును స్వీకరిస్తుంటే, కంపెనీ అందుకోదగిన వస్తువులను సేకరించడానికి బాగా పనిచేస్తుందని ఇది సూచిస్తుంది.

- ఏదేమైనా, ఆఫర్ చేసిన క్రెడిట్ వ్యవధి 60 రోజులు అని చెబితే, బ్యాలెన్స్ షీట్లో మీరు మునుపటి ఖాతాల రాబడులను గణనీయమైన మొత్తంలో కనుగొనవచ్చు, ఇది సంస్థ దృష్టికోణం నుండి మంచిది కాదు.

స్వీకరించదగిన రోజులు - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

- కోల్గేట్ కోసం స్వీకరించదగిన రోజులను లెక్కిద్దాం. స్వీకరించదగిన రోజులను లెక్కించడానికి, మేము 365 రోజుల took హను తీసుకున్నాము.

- మేము ఇప్పటికే స్వీకరించదగిన టర్నోవర్ను పైన లెక్కించినందున, మేము ఇప్పుడు రోజు స్వీకరించదగిన వాటిని సులభంగా లెక్కించవచ్చు.

రోజుల స్వీకరించదగినవి లేదా సగటు స్వీకరించదగిన సేకరణ రోజులు 2008 లో 40 రోజుల నుండి 2015 లో 34 రోజులకు తగ్గాయి.

రోజుల స్వీకరించదగినవి లేదా సగటు స్వీకరించదగిన సేకరణ రోజులు 2008 లో 40 రోజుల నుండి 2015 లో 34 రోజులకు తగ్గాయి. - దీని అర్థం కోల్గేట్ దాని రాబడులను సేకరించే మెరుగైన పని చేస్తోంది. వారు కఠినమైన క్రెడిట్ విధానాన్ని అమలు చేయడం ప్రారంభించి ఉండవచ్చు.

# 6 - ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి విశ్లేషణ

ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

ఇన్వెంటరీ నిష్పత్తి అంటే సంవత్సరంలో ఎన్నిసార్లు జాబితా పునరుద్ధరించబడుతుంది. విక్రయించిన వస్తువుల ధరను తీసుకొని ఇన్వెంటరీ ద్వారా విభజించడం ద్వారా దీనిని లెక్కించవచ్చు. ఇన్వెంటరీ టర్నోవర్ ఫార్ములా = అమ్మిన వస్తువుల ఖర్చు / జాబితా.

సరళమైన ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం.

అమ్మిన వస్తువుల ధర = $ 500జాబితా = $ 100

ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి = $ 500 / $ 100 = 5.0x

సంవత్సరంలో, జాబితా 5 సార్లు ఉపయోగించబడుతుందని మరియు దాని అసలు స్థాయికి పునరుద్ధరించబడిందని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

మేము స్వీకరించదగిన టర్నోవర్ను లెక్కించినప్పుడు, మేము సేల్స్ (క్రెడిట్ సేల్స్) తీసుకున్నామని మీరు గమనించవచ్చు; అయితే, జాబితా టర్నోవర్ నిష్పత్తిలో, మేము అమ్మిన వస్తువుల ధరను తీసుకున్నాము. ఎందుకు?

కారణం ఏమిటంటే, మేము స్వీకరించదగిన వాటి గురించి ఆలోచించినప్పుడు, ఇది నేరుగా క్రెడిట్ ప్రాతిపదికన చేసిన అమ్మకాల నుండి వస్తుంది. ఏదేమైనా, విక్రయించిన వస్తువుల ధర నేరుగా జాబితాకు సంబంధించినది మరియు బ్యాలెన్స్ షీట్లో ఖర్చుతో తీసుకువెళుతుంది.

దీనిపై స్పష్టమైన అవగాహన పొందడానికి, మీరు BASE సమీకరణాన్ని చూడవచ్చు.

B + A = S + E.బి = ఇన్వెంటరీ ప్రారంభం

A = జాబితాకు అదనంగా (సంవత్సరంలో కొనుగోళ్లు)

S = అమ్మిన వస్తువుల ధర

E = జాబితా ముగియడం

S = B + A - E.

పై సమీకరణం నుండి మనం గమనించినట్లుగా, ఇన్వెంటరీ నేరుగా అమ్మిన వస్తువుల ఖర్చుతో సంబంధం కలిగి ఉంటుంది.

ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

- కోల్గేట్ యొక్క ఇన్వెంటరీ టర్నోవర్ నిష్పత్తిని లెక్కిద్దాం. స్వీకరించదగిన టర్నోవర్ మాదిరిగానే, ఇన్వెంటరీ టర్నోవర్ను లెక్కించడానికి మేము సగటు జాబితాను తీసుకుంటాము.

- కోల్గేట్ యొక్క జాబితాలో ముడిసరుకు మరియు సామాగ్రి, పని పురోగతిలో ఉంది మరియు పూర్తయిన వస్తువులు ఉంటాయి.

- కోల్గేట్ యొక్క జాబితా టర్నోవర్ 5x-6x పరిధిలో ఉంది.

- గత 3 సంవత్సరాల్లో, కోల్గేట్ తక్కువ జాబితా టర్నోవర్ నిష్పత్తిని చూసింది. అంటే కోల్గేట్ తన జాబితాను పూర్తి చేసిన వస్తువులకు ప్రాసెస్ చేయడానికి ఎక్కువ సమయం తీసుకుంటుందని అర్థం.

# 7 - డేస్ ఇన్వెంటరీ

డేస్ ఇన్వెంటరీ అంటే ఏమిటి?

మేము ఇంతకుముందు ఇన్వెంటరీ టర్నోవర్ నిష్పత్తిని లెక్కించాము. అయినప్పటికీ, చాలా మంది విశ్లేషకులు జాబితా రోజులను లెక్కించడానికి ఇష్టపడతారు. ఇది స్పష్టంగా అదే సమాచారం కాని మరింత స్పష్టమైనది. జాబితా పూర్తయిన ఉత్పత్తిగా మార్చడానికి ఇన్వెంటరీ డేస్ గురించి సుమారు రోజులు పడుతుంది.

ఇన్వెంటరీ డేస్ ఫార్ములా = సంవత్సరంలో రోజుల సంఖ్య / ఇన్వెంటరీ టర్నోవర్.ఒక సాధారణ డేస్ ఇన్వెంటరీ లెక్కింపు ఉదాహరణను తీసుకుందాం. మేము ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి యొక్క మునుపటి ఉదాహరణను ఉపయోగిస్తాము మరియు ఇన్వెంటరీ డేలను లెక్కిస్తాము.

అమ్మిన వస్తువుల ధర = $ 500జాబితా = $ 100

ఇన్వెంటరీ టర్నోవర్ నిష్పత్తి = $ 500 / $ 100 = 5.0x

జాబితా రోజులు = 365/5 = 73 రోజులు.

ఇన్వెంటరీ ప్రతి 73 రోజులకు సగటున ఉపయోగించబడుతుందని మరియు దాని అసలు స్థాయికి పునరుద్ధరించబడిందని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

- ఒక సంస్థ తన జాబితాను తిరిగి నింపకుండా ఎన్ని రోజుల పాటు ఉత్పత్తిని కొనసాగించగలదో మీరు జాబితా రోజుల గురించి కూడా ఆలోచించవచ్చు.

- డిమాండ్ను బట్టి జాబితా ఎలా వినియోగించబడుతుందనే దానిపై కాలానుగుణ నమూనాను కూడా చూడాలి. ఏడాది పొడవునా జాబితా నిరంతరం వినియోగించడం చాలా అరుదు.

ఇన్వెంటరీ డేస్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ కోసం ఇన్వెంటరీ టర్నోవర్ రోజులను లెక్కిద్దాం. కోల్గేట్ కోసం ఇన్వెంటరీ డేస్ = 365 / ఇన్వెంటరీ టర్నోవర్.

- జాబితా ప్రాసెసింగ్ కాలం 2008 లో 64.5 రోజుల నుండి 2015 లో 70.5 రోజులకు పెరిగిందని మేము చూశాము.

- 2008 తో పోలిస్తే కోల్గేట్ తన జాబితాను కొంచెం నెమ్మదిగా ప్రాసెస్ చేస్తోందని ఇది సూచిస్తుంది.

# 8 - చెల్లించవలసిన ఖాతాలు

చెల్లించవలసిన ఖాతాలు అంటే ఏమిటి?

చెల్లించవలసిన టర్నోవర్ ఈ కాలంలో చెల్లించవలసిన మొత్తాలను ఎన్నిసార్లు తిప్పాలో సూచిస్తుంది. కొనుగోళ్లు చెల్లించవలసిన ఖాతాలను ఉత్పత్తి చేస్తున్నందున ఇది కొనుగోళ్లకు వ్యతిరేకంగా ఉత్తమంగా కొలుస్తారు.

చెల్లించవలసిన టర్నోవర్ ఫార్ములా = కొనుగోళ్లు / ఖాతాలు చెల్లించవలసినవిచెల్లించవలసిన టర్నోవర్ లెక్కింపు ఉదాహరణను సరళమైన ఖాతాలు తీసుకుందాం. బ్యాలెన్స్ షీట్ నుండి, మీకు ఈ క్రిందివి అందించబడతాయి -

జాబితా ముగియడం = $ 500ఇన్వెంటరీ ప్రారంభం = $ 200

అమ్మిన వస్తువుల ధర = $ 500

చెల్లించవలసిన ఖాతాలు = $ 200

ఈ ఉదాహరణలో, మేము మొదట సంవత్సరంలో కొనుగోళ్లను కనుగొనాలి. మేము ఇంతకుముందు ఉపయోగించిన BASE సమీకరణాన్ని మీరు గుర్తుంచుకుంటే, మేము సులభంగా కొనుగోళ్లను కనుగొనవచ్చు.

B + A = S + E.

బి = ఇన్వెంటరీ ప్రారంభం

A = సంవత్సరంలో చేర్పులు లేదా కొనుగోళ్లు

S = COGS

E = జాబితా ముగియడం

మనకు లభిస్తుంది, A = S + E - B.

కొనుగోళ్లు లేదా A = $ 500 + $ 500 - $ 200 = $ 800

చెల్లించవలసిన టర్నోవర్ = $ 800 / $ 200 = 4.0x

విశ్లేషకుల వివరణ

- కొంతమంది విశ్లేషకులు ఈ ఖాతాల చెల్లించవలసిన టర్నోవర్ ఫార్ములా యొక్క లెక్కింపులో అమ్మిన వస్తువుల ధరను తీసుకోవడంలో తప్పు చేస్తారు.

- చెల్లించాల్సిన వాటికి దారితీసేది కొనుగోలు అని ఇక్కడ గమనించాలి.

- అమ్మకాలు నగదు అమ్మకాలు మరియు క్రెడిట్ అమ్మకాలు అని మేము ఇంతకు ముందే చూశాము. అదేవిధంగా, కొనుగోళ్లు నగదు కొనుగోళ్లతో పాటు క్రెడిట్ కొనుగోళ్లు కూడా కావచ్చు. నగదు కొనుగోళ్లు చెల్లించాల్సినవి కావు; ఇది క్రెడిట్ కొనుగోళ్లు మాత్రమే ఖాతాల చెల్లింపులకు దారితీస్తుంది.

- ఆదర్శవంతంగా, మేము వార్షిక నివేదిక నుండి క్రెడిట్ కొనుగోళ్ల సమాచారం కోసం వెతకాలి.

చెల్లించవలసిన ఖాతాలు టర్నోవర్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ కేస్ స్టడీలో, మేము మొదట కొనుగోళ్లను కనుగొంటాము. కొనుగోళ్లు 2015 = COGS 2015 + ఇన్వెంటరీ 2015 - ఇన్వెంటరీ 2014

మేము కొనుగోళ్లు చేసిన తర్వాత, మేము ఇప్పుడు చెల్లించవలసిన టర్నోవర్ను కనుగొనవచ్చు. నిష్పత్తిని లెక్కించడానికి చెల్లించవలసిన సగటు ఖాతాలను మేము ఉపయోగిస్తున్నామని దయచేసి గమనించండి.

చెల్లించవలసిన టర్నోవర్ 2015 లో 5.50x కు తగ్గిందని మేము గమనించాము. కోల్గేట్ దాని సరఫరాదారులకు చెల్లింపులు చేయడానికి కొంచెం సమయం తీసుకుంటుందని ఇది సూచిస్తుంది.

# 9 - చెల్లించవలసిన నిష్పత్తి విశ్లేషణ రోజులు

చెల్లించాల్సిన నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

అన్ని ఇతర టర్నోవర్ నిష్పత్తుల మాదిరిగానే, చాలా మంది విశ్లేషకులు చెల్లించవలసిన అనేక సహజమైన రోజులను లెక్కించడానికి ఇష్టపడతారు. చెల్లించవలసిన రోజులు దాని సరఫరాదారులకు చెల్లింపు చేయడానికి కంపెనీ తీసుకునే సగటు రోజులను సూచిస్తాయి.

చెల్లించవలసిన రోజులు ఫార్ములా = సంవత్సరంలో రోజుల సంఖ్య / చెల్లించవలసిన టర్నోవర్చెల్లించవలసిన సాధారణ రోజుల గణన ఉదాహరణను తీసుకుందాం. చెల్లించవలసిన రోజులను కనుగొనడానికి మేము చెల్లించవలసిన ఖాతాల మునుపటి ఉదాహరణను ఉపయోగిస్తాము.

మేము ఇంతకుముందు చెల్లించవలసిన ఖాతాలను 4.0x గా లెక్కించాముచెల్లించవలసిన రోజులు = 365/4 = 91.25 ~ 91 రోజులు

ప్రతి 91 రోజులకు కంపెనీ తన ఖాతాదారులకు చెల్లిస్తుందని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

- చెల్లించవలసిన ఖాతాలు ఎక్కువ, ద్రవ్యత కోణం నుండి కంపెనీకి మంచిది.

- చెల్లించవలసిన రోజులు వ్యాపారంలో కాలానుగుణత ద్వారా ప్రభావితమవుతాయి. రాబోయే వ్యాపార చక్రం కారణంగా కొన్నిసార్లు వ్యాపారం ఇన్వెంటరీలను నిల్వ చేయవచ్చు. కాలానుగుణత గురించి మనకు తెలియకపోతే చెల్లించవలసిన రోజులలో మేము చేసే వివరణలను ఇది వక్రీకరిస్తుంది.

చెల్లించవలసిన నిష్పత్తు విశ్లేషణలు - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్కు చెల్లించవలసిన ఖాతాలను లెక్కిద్దాం. మేము ఇప్పటికే చెల్లించదగిన టర్నోవర్ను లెక్కించినందున, మేము చెల్లించవలసిన రోజులు = 365 / చెల్లించదగిన టర్నోవర్ను లెక్కించవచ్చు.

చెల్లించవలసిన రోజులు గత 3 సంవత్సరాలుగా 66 రోజులలో స్థిరంగా ఉన్నాయి. అంటే కోల్గేట్ తన సరఫరాదారులకు చెల్లించడానికి సుమారు 66 రోజులు పడుతుంది.

# 10 - నగదు మార్పిడి చక్రం

నగదు మార్పిడి చక్రం అంటే ఏమిటి?

నగదు మార్పిడి చక్రం సంస్థ తన నగదు ప్రవాహాన్ని నగదు ప్రవాహంగా (రాబడి) మార్చడానికి తీసుకున్న మొత్తం సమయం. నగదు మార్పిడి చక్రం గురించి ఆలోచించండి, ముడి పదార్థాలను కొనుగోలు చేయడానికి, ఆపై జాబితాను తుది ఉత్పత్తిగా మార్చడానికి మరియు ఉత్పత్తిని విక్రయించడానికి మరియు నగదును స్వీకరించడానికి మరియు కొనుగోలుకు అవసరమైన చెల్లింపు చేయడానికి ఒక సంస్థ తీసుకున్న సమయం.

నగదు మార్పిడి చక్రం ప్రధానంగా మూడు వేరియబుల్స్పై ఆధారపడి ఉంటుంది - స్వీకరించదగిన రోజులు, ఇన్వెంటరీ రోజులు మరియు చెల్లించవలసిన రోజులు.

నగదు మార్పిడి సైకిల్ ఫార్ములా = స్వీకరించదగిన రోజులు + ఇన్వెంటరీ రోజులు - చెల్లించవలసిన రోజులుసరళమైన నగదు మార్పిడి సైకిల్ గణన ఉదాహరణను తీసుకుందాం,

స్వీకరించదగిన రోజులు = 100 రోజులుజాబితా రోజులు = 60 రోజులు

చెల్లించవలసిన రోజులు = 30 రోజులు

నగదు మార్పిడి చక్రం = 100 + 60 - 30 = 130 రోజులు.

నగదు మార్పిడి యొక్క విశ్లేషకుల వివరణ

- ఇది వ్యాపార కార్యకలాపాలలో సంస్థ యొక్క నగదు ఎన్ని రోజులు ఇరుక్కుపోయిందో సూచిస్తుంది.

- అధిక నగదు మార్పిడి చక్రం అంటే సంస్థ నగదు రాబడిని సంపాదించడానికి ఎక్కువ సమయం పడుతుంది.

- అయితే, తక్కువ నగదు మార్పిడి చక్రం ఆరోగ్యకరమైన సంస్థగా చూడవచ్చు.

- అలాగే, నగదు మార్పిడి చక్రంను పరిశ్రమ సగటుతో పోల్చాలి, తద్వారా నగదు మార్పిడి చక్రం యొక్క అధిక / దిగువ వైపు వ్యాఖ్యానించడానికి మేము మంచి స్థితిలో ఉన్నాము.

నగదు మార్పిడి చక్రం - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

- కోల్గేట్ యొక్క నగదు మార్పిడి చక్రం = స్వీకరించదగిన రోజులు + ఇన్వెంటరీ రోజులు - చెల్లించవలసిన రోజులు

- మొత్తంమీద, నగదు సేకరణ చక్రం 2008 లో 46 రోజుల నుండి 2015 లో 38 రోజులకు తగ్గిందని మేము గమనించాము.

- మొత్తంమీద, కోల్గేట్ ప్రతి సంవత్సరం తన నగదు మార్పిడి చక్రాన్ని మెరుగుపరుస్తుందని ఇది సూచిస్తుంది.

- స్వీకరించదగిన సేకరణ కాలం మొత్తం తగ్గిందని మేము గమనించాము, ఇది నగదు మార్పిడి చక్రం తగ్గడానికి దోహదపడింది.

- అదనంగా, చెల్లించవలసిన సగటు రోజులు పెరిగాయని కూడా మేము గమనించాము, ఇది నగదు మార్పిడి చక్రానికి మళ్ళీ సానుకూలంగా దోహదపడింది.

- ఏదేమైనా, ఇటీవలి సంవత్సరాలలో జాబితా ప్రాసెసింగ్ రోజులలో పెరుగుదల దాని నగదు మార్పిడి చక్రాన్ని ప్రతికూలంగా ప్రభావితం చేసింది.

నిష్పత్తి విశ్లేషణ - ఆపరేటింగ్ పనితీరు

ఆపరేటింగ్ పనితీరు నిష్పత్తులు వ్యాపారం భూస్థాయిలో ఎలా పని చేస్తుందో మరియు సరిపోతుందో కొలవడానికి ప్రయత్నిస్తాయి మరియు కొలుస్తాయి, మోహరించిన ఆస్తులకు సంబంధించి రాబడిని ఉత్పత్తి చేస్తుంది.

ఆపరేటింగ్ పనితీరు నిష్పత్తులు క్రింది రేఖాచిత్రం ప్రకారం రెండు ఉప-విభజించబడ్డాయి

నిర్వహణ సామర్థ్య నిష్పత్తులు

# 11 - ఆస్తి టర్నోవర్ నిష్పత్తి విశ్లేషణ

ఆస్తి టర్నోవర్ నిష్పత్తి విశ్లేషణ అంటే ఏమిటి?

ది ఆస్తి టర్నోవర్ నిష్పత్తి మొత్తం ఆస్తులతో అమ్మకాల పోలిక. ఈ నిష్పత్తి అమ్మకాలను ఉత్పత్తి చేయడానికి ఆస్తులను ఎంత సమర్థవంతంగా ఉపయోగిస్తుందో సూచిస్తుంది.

ఆస్తి టర్నోవర్ నిష్పత్తి ఫార్ములా = మొత్తం అమ్మకాలు / ఆస్తులుసరళమైన నగదు మార్పిడి సైకిల్ గణన ఉదాహరణను తీసుకుందాం.

కంపెనీ A = $ 900 మిలియన్ల అమ్మకాలుమొత్తం ఆస్తులు = 8 1.8 బిలియన్

ఆస్తి టర్నోవర్ = $ 900 / $ 1800 = 0.5x

ప్రతి $ 1 ఆస్తులకు, కంపెనీ $ 0.5 ఉత్పత్తి చేస్తుందని ఇది సూచిస్తుంది

విశ్లేషకుల వివరణ

- వారు పనిచేసే పరిశ్రమను బట్టి ఆస్తి టర్నోవర్లు చాలా తక్కువ లేదా చాలా ఎక్కువగా ఉంటాయి.

- సేవల రంగంలో (తక్కువ ఆస్తులు) పనిచేసే సంస్థతో పోలిస్తే తయారీ సంస్థ యొక్క ఆస్తి టర్నోవర్ పెద్ద ఆస్తి స్థావరం కారణంగా దిగువ వైపు ఉంటుంది.

- సంస్థ సంవత్సరంలో ఆస్తులలో గణనీయమైన వృద్ధిని కనబరిచినట్లయితే లేదా వృద్ధి కాలానుగుణంగా ఉంటే, అటువంటి సంఖ్యలను అర్థం చేసుకోవడానికి విశ్లేషకుడు అదనపు సమాచారాన్ని కనుగొనాలి.

ఆస్తి టర్నోవర్ నిష్పత్తి విశ్లేషణ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క ఆస్తి టర్నోవర్ = అమ్మకాలు / సగటు ఆస్తులుకోల్గేట్ కోసం ఆస్తి టర్నోవర్ క్షీణిస్తున్న ధోరణిని చూపిస్తున్నట్లు మేము గమనించాము. 2008 లో ఆస్తి టర్నోవర్ 1.53x వద్ద ఉంది; ఏదేమైనా, ప్రతి సంవత్సరం, ఈ నిష్పత్తి వరుసగా తగ్గింది (2015 లో 1.26x).

# 12 - నికర స్థిర ఆస్తి టర్నోవర్

నికర స్థిర ఆస్తి టర్నోవర్ అంటే ఏమిటి?

నికర స్థిర ఆస్తి టర్నోవర్ స్థిర ఆస్తుల వినియోగాన్ని ప్రతిబింబిస్తుంది (ప్రాపర్టీ ప్లాంట్ మరియు సామగ్రి).

నికర స్థిర ఆస్తి టర్నోవర్ ఫార్ములా = మొత్తం అమ్మకాలు / నికర స్థిర ఆస్తులుసరళమైన నెట్ స్థిర ఆస్తి టర్నోవర్ లెక్కింపు ఉదాహరణను తీసుకుందాం.

మొత్తం అమ్మకాలు = $ 600నికర స్థిర ఆస్తులు = $ 600

నికర స్థిర ఆస్తి టర్నోవర్ = $ 600 / $ 600 = 1.0x

స్థిర ఆస్తుల కోసం ఖర్చు చేసే ప్రతి for కోసం, సంస్థ ఆదాయంలో $ 1.0 సంపాదించగలదని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

- ఈ నిష్పత్తి ఆటోమొబైల్, తయారీ, లోహాలు వంటి అధిక మూలధన ఇంటెన్సివ్ రంగాలకు వర్తించాలి.

- నికర స్థిర ఆస్తులు నిజంగా తక్కువగా ఉంటాయి మరియు విశ్లేషణ కోణం నుండి అర్ధవంతం కానందున మీరు ఈ నిష్పత్తిని సేవలు లేదా ఇంటర్నెట్ ఆధారిత ఆస్తి-లైట్ కంపెనీలకు వర్తించకూడదు.

- భవిష్యత్ అమ్మకాలను in హించి సంస్థ ఇటీవల దాని సామర్థ్యానికి బాగా జోడించి ఉంటే ఈ సంఖ్య తాత్కాలికంగా చెడ్డదిగా కనిపిస్తుంది.

నికర స్థిర ఆస్తి టర్నోవర్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క నికర స్థిర ఆస్తి టర్నోవర్ = అమ్మకాలు / సగటు నికర స్థిర ఆస్తులు (పిపిఇ, నికర)

ఆస్తి టర్నోవర్ మాదిరిగా, నికర స్థిర ఆస్తి టర్నోవర్ కూడా క్షీణిస్తున్న ధోరణిని చూపుతోంది.

నికర స్థిర ఆస్తి టర్నోవర్ 2008 లో 5.0x వద్ద ఉంది; అయితే, ఈ నిష్పత్తి 2015 లో 4.07x కు తగ్గింది.

# 13 - ఈక్విటీ టర్నోవర్

ఈక్విటీ టర్నోవర్ అంటే ఏమిటి?

ఈక్విటీ టర్నోవర్ అనేది వాటాదారుల ఈక్విటీ క్యాపిటల్కు మొత్తం రాబడి యొక్క నిష్పత్తి. ఈ నిష్పత్తి అమ్మకాలను ఉత్పత్తి చేయడానికి కంపెనీ ఈక్విటీని ఎంత సమర్థవంతంగా ఉపయోగిస్తుందో కొలుస్తుంది.

ఈక్విటీ టర్నోవర్ నిష్పత్తి ఫార్ములా = మొత్తం అమ్మకాలు / వాటాదారుల ఈక్విటీసరళమైన ఈక్విటీ టర్నోవర్ లెక్కింపు ఉదాహరణను తీసుకుందాం,

మొత్తం అమ్మకాలు = $ 600వాటాదారుల ఈక్విటీ = $ 300

ఈక్విటీ టర్నోవర్ నిష్పత్తి = $ 600 / $ 300 = 2.0x.

ప్రతి $ 1.0 వాటాదారుల ఈక్విటీకి కంపెనీ sales 2.0 అమ్మకాలను ఉత్పత్తి చేస్తుందని ఇది సూచిస్తుంది.

ఈక్విటీ టర్నోవర్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ ఈక్విటీ టర్నోవర్ = అమ్మకాలు / సగటు వాటాదారుల ఈక్విటీ

చారిత్రాత్మకంగా, కోల్గేట్ యొక్క ఈక్విటీ టర్నోవర్ 6x-7x పరిధిలో ఉందని మేము గమనించాము. అయితే, ఇది 2015 లో 37.91x కి పెరిగింది.

ఇది ప్రధానంగా రెండు కారణాల వల్ల జరిగింది - ఎ) కోల్గేట్ యొక్క షేర్ బైబ్యాక్ ప్రోగ్రామ్ ఫలితంగా ప్రతి సంవత్సరం ఈక్విటీ బేస్ తగ్గుతుంది. బి) పన్నుల యొక్క సంచిత నష్టాల నికర (ఇవి ఆదాయ ప్రకటనలో ప్రవహించని నష్టాలు).

ఆపరేటింగ్ లాభదాయకత నిష్పత్తి విశ్లేషణ

ఆపరేటింగ్ లాభదాయకత నిష్పత్తులు అమ్మకాలతో ఎంత ఖర్చులు మరియు మొత్తం వ్యాపారంలో ఎంత లాభం పొందుతాయో కొలుస్తాయి. “ఎంత లాభం శాతం” లేదా “జాబితా మొదలైనవాటిని సరసమైన ధరలకు కొనడం ద్వారా సంస్థ తన ఖర్చులను నియంత్రిస్తుందా?” వంటి ప్రశ్నలకు సమాధానం ఇవ్వడానికి మేము ప్రయత్నిస్తాము.

# 14 - స్థూల లాభం

స్థూల లాభం ఏమిటి?

స్థూల లాభం అంటే అమ్మకాలు మరియు ఉత్పత్తిని తయారుచేసే లేదా సేవలను అందించే ప్రత్యక్ష వ్యయం మధ్య వ్యత్యాసం. ఓవర్ హెడ్స్, టాక్స్, ఆసక్తులు వంటి ఖర్చులు ఇక్కడ తగ్గించబడవని దయచేసి గమనించండి.

స్థూల మార్జిన్ ఫార్ములా = (అమ్మకాలు - అమ్మిన వస్తువుల ఖర్చులు) / అమ్మకాలు = స్థూల లాభం / అమ్మకాలుసరళమైన స్థూల మార్జిన్ లెక్కింపు ఉదాహరణను తీసుకుందాం,

ఒక సంస్థ యొక్క అమ్మకాల నుండి $ 1,000 మరియు దాని COGS $ 600స్థూల లాభం = $ 1000 - $ 600 = $ 400

స్థూల లాభం మార్జిన్ = $ 400 / $ 1000 = 40%

విశ్లేషకుల వివరణ

- పరిశ్రమల మధ్య స్థూల మార్జిన్ చాలా తేడా ఉంటుంది. ఉదాహరణకు, ల్యాప్టాప్లను విక్రయించే సంస్థతో పోలిస్తే ఆన్లైన్లో విక్రయించే డిజిటల్ ఉత్పత్తులు చాలా ఎక్కువ స్థూల మార్జిన్ కలిగి ఉంటాయి.

- మార్జిన్లలోని చారిత్రక పోకడలను చూసినప్పుడు స్థూల మార్జిన్ చాలా ఉపయోగపడుతుంది. స్థూల మార్జిన్లు చారిత్రాత్మకంగా పెరిగితే, అది ధరల పెరుగుదల లేదా ప్రత్యక్ష వ్యయాల నియంత్రణ వల్ల కావచ్చు. ఏదేమైనా, స్థూల మార్జిన్లు క్షీణిస్తున్న ధోరణిని చూపిస్తే, అది పెరిగిన పోటీతత్వం వల్ల కావచ్చు మరియు అందువల్ల అమ్మకపు ధర తగ్గుతుంది.

- కొన్ని కంపెనీలలో, తరుగుదల ఖర్చులు ప్రత్యక్ష ఖర్చులలో కూడా చేర్చబడతాయి. ఇది తప్పు మరియు ఆదాయ ప్రకటనలో స్థూల లాభం క్రింద చూపబడాలి.

స్థూల మార్జిన్లు - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ స్థూల మార్జిన్ను లెక్కిద్దాం. కోల్గేట్ స్థూల మార్జిన్ = స్థూల లాభం / నికర అమ్మకాలు.

ఉత్పాదక కార్యకలాపాలకు సంబంధించిన తరుగుదల ఇక్కడ చేర్చబడిందని దయచేసి గమనించండి ఆపరేషన్ ఖర్చు (కోల్గేట్ 10 కె 2015, పేజీ 63)

షిప్పింగ్ మరియు నిర్వహణ ఖర్చులు అమ్మకపు వ్యయం లేదా సెల్లింగ్ జనరల్ మరియు అడ్మిన్ ఖర్చులలో నివేదించవచ్చు. అయితే, కోల్గేట్ ఈ ఖర్చులను సెల్లింగ్ జనరల్ మరియు అడ్మిన్ ఖర్చులలో భాగంగా నివేదించింది. అటువంటి ఖర్చులు అమ్మకపు వ్యయంలో చేర్చబడితే, కోల్గేట్ యొక్క స్థూల మార్జిన్ 770 బిపిఎస్ల నుండి 58.6% నుండి 50.9% కి తగ్గి 2014 మరియు 2013 లో వరుసగా 770 బిపిఎస్ మరియు 750 బిపిఎస్లు తగ్గింది.

మూలం: - కోల్గేట్ 10 కె 2015, పేజీ 46

# 15 - ఆపరేటింగ్ లాభం మార్జిన్

ఆపరేటింగ్ లాభం మార్జిన్ అంటే ఏమిటి?

ఆపరేటింగ్ లాభం లేదా ఆదాయాలు వడ్డీ మరియు పన్నుల ముందు (ఇబిఐటి) మార్జిన్ నిర్వహణ ఖర్చుల తరువాత అమ్మకాలపై లాభాల రేటును కొలుస్తుంది. నిర్వహణ ఆదాయాన్ని కార్యకలాపాల నుండి "బాటమ్ లైన్" గా భావించవచ్చు. లాభం మార్జిన్ = EBIT / సేల్స్ ఆపరేటింగ్

సరళమైన ఆపరేటింగ్ లాభం మార్జిన్ లెక్కింపు ఉదాహరణను తీసుకుందాం,

మేము మునుపటి ఉదాహరణను ఉపయోగిస్తాము.ఒక సంస్థ యొక్క అమ్మకాల నుండి $ 1,000 మరియు దాని COGS $ 600

SG & A ఖర్చు = $ 100

తరుగుదల మరియు రుణ విమోచన = $ 50

EBIT = స్థూల లాభం - SG&A - D&A = $ 400 - $ 100 - $ 50 = $ 250

EBIT మార్జిన్ = $ 250 / $ 1000 = 25%

విశ్లేషకుల వివరణ

- కొంతమంది విశ్లేషకుడు EBIT కి బదులుగా EBITDA (వడ్డీ పన్ను తరుగుదల మరియు రుణ విమోచన ముందు సంపాదించడం) ను ఆపరేటింగ్ లాభంగా తీసుకుంటారని దయచేసి గమనించండి. ఇది ఇలా ఉంటే, తరుగుదల మరియు రుణ విమోచన అనేది నిర్వహణేతర ఖర్చులు అని వారు అనుకుంటారు.

- చాలా మంది విశ్లేషకుడు EBIT ని ఆపరేటింగ్ లాభంగా తీసుకోవటానికి ఇష్టపడతారు. ఆపరేటింగ్ ప్రాఫిట్ మార్జిన్ సాధారణంగా విశ్లేషకులచే ట్రాక్ చేయబడుతుంది.

- చాలా కంపెనీలు SG & A లో పునరావృతం కాని వస్తువులను (లాభాలు / నష్టాలు) లేదా EBIT పైన ఉన్న ఇతర ఖర్చులను కలిగి ఉన్నాయని మీరు గుర్తుంచుకోవాలి. ఇది EBIT మార్జిన్లను పెంచవచ్చు లేదా తగ్గించవచ్చు మరియు మీ చారిత్రక విశ్లేషణను వక్రీకరిస్తుంది.

ఆపరేటింగ్ లాభం మార్జిన్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క నిర్వహణ లాభం = EBIT / నికర అమ్మకాలు.

చారిత్రాత్మకంగా, కోల్గేట్ యొక్క నిర్వహణ లాభం 20% -23% పరిధిలో ఉంది

అయితే, 2015 లో, కోల్గేట్ యొక్క EBIT మార్జిన్ గణనీయంగా 17.4% కి తగ్గింది. ఇది ప్రధానంగా సిపి వెనిజులా ఎంటిటీకి అకౌంటింగ్ నిబంధనలలో మార్పు కారణంగా ఉంది (క్రింద వివరించినట్లు)

- కోల్గేట్ యునైటెడ్ స్టేట్స్ వెలుపల నుండి 75% కంటే ఎక్కువ ఆదాయాన్ని పొందుతుంది. సంస్థ ఆర్థిక పరిస్థితులలో మార్పులు, మార్పిడి రేట్ల అస్థిరతలు మరియు కొన్ని దేశాలలో రాజకీయ అనిశ్చితికి గురవుతుంది.

- ఒకప్పుడు అటువంటి దేశం వెనిజులాగా ఉంది, ఇక్కడ ఆపరేటింగ్ వాతావరణం కోల్గేట్ మరియు ఆర్థిక అనిశ్చితికి చాలా సవాలుగా ఉంది, ఎందుకంటే విస్తృత మార్పిడి రేటు విలువ తగ్గింపు. అదనంగా, ధర నియంత్రణల కారణంగా, కోల్గేట్ ప్రభుత్వ అనుమతి లేకుండా ధరల పెరుగుదలను అమలు చేయగల పరిమిత సామర్థ్యాన్ని కలిగి ఉంది.

- ఈ కష్టతరమైన భౌగోళిక రాజకీయ పరిస్థితుల వల్ల కోల్గేట్ యొక్క ఆదాయాన్ని ప్రతికూలంగా ప్రభావితం చేస్తుంది.

- పర్యవసానంగా, డిసెంబర్ 31, 2015 నుండి అమలులోకి వచ్చిన కోల్గేట్ సిపి వెనిజులా ఫలితాలను దాని ఏకీకృత ఆదాయ ప్రకటనలో చేర్చలేదు మరియు అకౌంటింగ్ యొక్క వ్యయ పద్ధతిని ఉపయోగించి దాని సిపి వెనిజులా సంస్థ యొక్క అకౌంటింగ్ను ప్రారంభించింది. ఫలితంగా, కంపెనీ 2015 లో 1.084 బిలియన్ డాలర్ల ప్రీ-టాక్స్ ఛార్జీని తీసుకుంది.

- దీని ఫలితంగా 2015 లో కోల్గేట్ ఆపరేటింగ్ మార్జిన్ తగ్గింది.

# 16 - నెట్ మార్జిన్

నెట్ మార్జిన్ అంటే ఏమిటి?

నెట్ మార్జిన్ ప్రాథమికంగా ఆపరేటింగ్ యొక్క నికర ప్రభావం మరియు సంస్థ తీసుకున్న ఫైనాన్సింగ్ నిర్ణయాలు. దీనిని నెట్ మార్జిన్ అని పిలుస్తారు, ఎందుకంటే, లెక్కింపులో, మనకు నికర ఆదాయం ఉంది (అన్ని నిర్వహణ ఖర్చులు, వడ్డీ ఖర్చులు మరియు పన్నుల నికర)

నికర మార్జిన్ ఫార్ములా = నికర ఆదాయం / అమ్మకాలుసరళమైన నెట్ మార్జిన్ లెక్కింపు ఉదాహరణను తీసుకుందాం; మా మునుపటి ఉదాహరణతో కొనసాగుతుంది, EBIT = $ 250, అమ్మకాలు = $ 1000.

వడ్డీ $ 100, మరియు పన్నులు 30% చొప్పున ఛార్జీలు అని మేము ఇప్పుడు అనుకుంటాము .EBIT = $ 250ఆసక్తి = $ 100

EBT = $ 150

పన్నులు = $ 45

నికర లాభం = $ 105

నికర లాభం మార్జిన్ = $ 105 / $ 1000 = 10.5%

విశ్లేషకుల వివరణ

- స్థూల మార్జిన్ల మాదిరిగానే, నెట్ మార్జిన్లు కూడా పరిశ్రమలలో బాగా మారవచ్చు. ఉదాహరణకు, రిటైల్ చాలా తక్కువ మార్జిన్ వ్యాపారం (~ 5%), అయితే డిజిటల్ ఉత్పత్తులను విక్రయించే వెబ్సైట్లో నికర లాభం 40% కంటే ఎక్కువ ఉండవచ్చు.

- సారూప్య ఉత్పత్తులు మరియు వ్యయ నిర్మాణం కారణంగా ఒకే పరిశ్రమలోని సంస్థల మధ్య పోలిక కోసం నెట్ మార్జిన్స్ ఉపయోగపడుతుంది.

- పునరావృతం కాని వస్తువులు లేదా నాన్-ఆపరేటింగ్ వస్తువులు ఉండటం వల్ల నికర లాభం మార్జిన్లు చారిత్రాత్మకంగా మారవచ్చు.

నెట్ మార్జిన్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క నెట్ మార్జిన్ను చూద్దాం.

- చారిత్రాత్మకంగా, కోల్గేట్ కోసం నెట్ మార్జిన్ 12.5% - 15% పరిధిలో ఉంది.

- అయినప్పటికీ, ఇది 2015 లో గణనీయంగా తగ్గింది 8.6%, ప్రధానంగా సిపి వెనిజులా అకౌంటింగ్ మార్పులు (EBIT మార్జిన్ చర్చలో వివరించిన కారణాలు).

# 17 - మొత్తం ఆస్తులపై రాబడి

మొత్తం ఆస్తులపై రాబడి అంటే ఏమిటి?

ఆస్తులపై రాబడి లేదా మొత్తం ఆస్తులపై రాబడి వ్యాపారంలో పెట్టుబడి పెట్టిన అన్ని మూలధనాలకు సంస్థ సంపాదనకు సంబంధించినది.

అక్కడ గమనించవలసిన రెండు ముఖ్యమైన విషయాలు -

- హారం లో, మనకు మొత్తం ఆస్తులు ఉన్నాయని దయచేసి గమనించండి, ఇది ప్రాథమికంగా and ణం మరియు ఈక్విటీ హోల్డర్స్ రెండింటినీ చూసుకుంటుంది.

- అదేవిధంగా, లెక్కింపులో, సంపాదన వడ్డీ చెల్లింపుకు ముందు ఉన్నదాన్ని ప్రతిబింబిస్తుంది.

మొత్తం ఉదాహరణపై సాధారణ రిటర్న్ తీసుకుందాం,

కంపెనీ A కి EBIT $ 500 మరియు మొత్తం ఆస్తులు = $ 2000 ఉన్నాయిమొత్తం ఆస్తులపై రాబడి = $ 500 / $ 2000 = 25%

కంపెనీ మొత్తం ఆస్తులపై 25% రాబడిని సృష్టిస్తుందని ఇది సూచిస్తుంది.

విశ్లేషకుల వివరణ

- చాలా మంది విశ్లేషకులు న్యూమరేటర్ను EBIT కి బదులుగా నికర ఆదాయం + వడ్డీ ఖర్చులుగా ఉపయోగిస్తున్నారు. వారు ప్రాథమికంగా పన్నులను తీసివేస్తున్నారు.

- పరిశ్రమ రకాన్ని బట్టి ఆస్తులపై రాబడి తక్కువ లేదా అధికంగా ఉంటుంది. కంపెనీ క్యాపిటల్ ఇంటెన్సివ్ సెక్టార్ (అసెట్ హెవీ) లో పనిచేస్తుంటే, ఆస్తులపై రాబడి తక్కువ వైపు ఉండవచ్చు. ఏదేమైనా, కంపెనీ అసెట్ లైట్ (సేవలు లేదా ఇంటర్నెట్ కంపెనీ) అయితే, వారు ఆస్తులపై అధిక రాబడిని కలిగి ఉంటారు.

మొత్తం ఆస్తులపై తిరిగి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

ఇప్పుడు కోల్గేట్ మొత్తం ఆస్తులపై రాబడిని లెక్కిద్దాం. మొత్తం ఆస్తులపై కోల్గేట్ యొక్క రాబడి = EBIT / సగటు మొత్తం ఆస్తులు

మొత్తం ఆస్తులపై కోల్గేట్ రాబడి 2010 నుండి తగ్గుతోంది. ఇటీవల, ఇది కనిష్ట స్థాయికి 21.9 శాతానికి తగ్గింది. ఎందుకు?

దర్యాప్తు చేద్దాం…

రెండు కారణాలు తగ్గడానికి దోహదం చేస్తాయి - హారం, అనగా సగటు ఆస్తులు గణనీయంగా పెరిగాయి లేదా న్యూమరేటర్ నికర అమ్మకాలు గణనీయంగా పడిపోయాయి.

కోల్గేట్ విషయంలో, మొత్తం ఆస్తులు 2015 లో తగ్గాయి. ఇది నికర అమ్మకాల సంఖ్యను చూడటానికి మనలను వదిలివేస్తుంది.

మొత్తం నికర అమ్మకాలు 2015 లో 7% తగ్గాయని మేము గమనించాము.

11.5% విదేశీ మారకం కారణంగా ప్రతికూల ప్రభావానికి అమ్మకాలు తగ్గుతాయని మేము గమనించాము.

కోల్గేట్ సేంద్రీయ అమ్మకాలు 2015 లో 5% పెరిగాయి.

# 18 - మొత్తం ఈక్విటీపై రాబడి

మొత్తం ఈక్విటీపై రాబడి అంటే ఏమిటి?

టోటల్ ఈక్విటీపై రాబడి అంటే సంస్థ యొక్క మొత్తం ఈక్విటీపై సంపాదించిన రాబడి రేటు. టోటల్ ఈక్విటీ యొక్క ప్రతి డాలర్ పెట్టుబడిపై ఒక సంస్థ ఉత్పత్తి చేసే డాలర్ లాభాల గురించి ఆలోచించవచ్చు. దయచేసి గమనించండి మొత్తం ఈక్విటీ = సాధారణ మూలధనం + నిల్వలు + ప్రాధాన్యత + మైనారిటీ ఇంటరెస్ట్

మొత్తం ఈక్విటీ ఫార్ములాపై రాబడి = నికర ఆదాయం / మొత్తం ఈక్విటీటోటల్ ఈక్విటీ ఉదాహరణపై సాధారణ రిటర్న్ తీసుకుందాం.

నికర ఆదాయం = $ 50మొత్తం ఈక్విటీ = $ 500

మొత్తం ఈక్విటీపై రాబడి = $ 50 / $ 500 = 10%

మొత్తం ఈక్విటీపై రాబడి 10%

విశ్లేషకుల వివరణ

- ప్రాధాన్యత డివిడెండ్ మరియు మైనారిటీ వడ్డీని చెల్లించే ముందు నికర ఆదాయం ఉంటుందని దయచేసి గమనించండి.

- మొత్తం ఈక్విటీపై అధిక రాబడి వాటాదారులకు అధిక రాబడిని సూచిస్తుంది.

మొత్తం ఈక్విటీపై రాబడి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

- మొత్తం ఈక్విటీపై నికర ఆదాయం (డివిడెండ్ & మైనారిటీ వడ్డీకి ముందు) / సగటు మొత్తం ఈక్విటీపై కోల్గేట్ రాబడి.

- కోల్గేట్లో మైనారిటీ వడ్డీ చెల్లింపులకు ముందు నికర ఆదాయాన్ని తీసుకోవడం గుర్తుంచుకోండి. దీనికి కారణం మేము మొత్తం ఈక్విటీని (నియంత్రించని ఆస్తులతో సహా) ఉపయోగిస్తున్నాము.

- మొత్తం ఈక్విటీపై రాబడి 230.9% కి పెరిగిందని మేము గమనించాము. 2015 లో నికర ఆదాయం 34% తగ్గింది.

- ఈ ఫలితం ఏదో ఒకవిధంగా ఇక్కడ పెద్దగా అర్ధవంతం కాలేదు మరియు భవిష్యత్తులో కొనసాగుతున్న మొత్తం ఈక్విటీపై రిటర్న్ అని అర్థం చేసుకోలేము.

- మొత్తం ఈక్విటీపై రాబడి ప్రధానంగా హారం తగ్గడం వల్ల పెరిగింది - వాటాదారుల ఈక్విటీ (తిరిగి కొనుగోలు చేయడం వల్ల ఖజానా స్టాక్ పెరుగుదల మరియు వాటాదారుల ఈక్విటీ ద్వారా ప్రవహించే నష్టాల కారణంగా)

# 19 - ఈక్విటీపై రాబడి లేదా యజమాని ఈక్విటీపై రాబడి

ROE అంటే ఏమిటి?

ఈక్విటీపై రాబడి లేదా యజమాని ఈక్విటీపై రాబడి సాధారణ వాటాదారుల ఈక్విటీపై మాత్రమే ఆధారపడి ఉంటుంది. ఇష్టపడే డివిడెండ్లు మరియు మైనారిటీ ఆసక్తులు నికర ఆదాయం నుండి తీసివేయబడతాయి ఎందుకంటే అవి ప్రాధాన్యత దావా. ఈక్విటీపై రాబడి మాకు సాధారణ వాటాదారుల ఈక్విటీపై సంపాదించిన రాబడి రేటును అందిస్తుంది.

ROE లేదా ఈక్విటీ ఫార్ములాపై రాబడి = నికర ఆదాయం (ప్రీ డివిడెండ్ మరియు మైనారిటీ వడ్డీ తరువాత) / సాధారణ వాటాదారుల ఈక్విటీసరళమైన ROE లెక్కింపు ఉదాహరణను తీసుకుందాం,

నికర ఆదాయం = $ 50మొత్తం ఈక్విటీ = $ 500

వాటాదారుల ఈక్విటీ = $ 400

ROE (యజమానులు) = $ 50 / $ 400 = 12.5%

సంస్థ యొక్క ROE 12.5%

విశ్లేషకుల వివరణ

- సాధారణ వాటాదారుల ఈక్విటీ సంవత్సర-ముగింపు సంఖ్య కాబట్టి, కొంతమంది విశ్లేషకులు సగటు వాటాదారుల ఈక్విటీని తీసుకోవటానికి ఇష్టపడతారు (ప్రారంభ మరియు సంవత్సర-ముగింపు సగటు)

- ROE ను ప్రాథమికంగా వాటాదారుల దృష్టికోణంలో లాభదాయకత నిష్పత్తిగా పరిగణించవచ్చు. ఇది ఆస్తులలో మొత్తం కంపెనీ పెట్టుబడుల నుండి కాకుండా, వాటాదారుల పెట్టుబడుల నుండి ఎంత రాబడిని అందిస్తుంది. (దయచేసి ప్రస్తుత పెట్టుబడులు మరియు దీర్ఘకాలిక బాధ్యతలను కలిగి ఉన్న మొత్తం పెట్టుబడులు = వాటాదారుల ఈక్విటీ + బాధ్యతలను గమనించండి)

- సంస్థ యొక్క వృద్ధికి మంచి చిత్రాన్ని పొందడానికి ROE ని కొంత కాలానికి (5 నుండి 10 సంవత్సరాల వ్యవధిలో) విశ్లేషించాలి. అధిక ROE నేరుగా వాటాదారులకు పంపబడదు. అధిక ROE -> అధిక స్టాక్ ధరలు.

ROE లెక్కింపు - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

మొత్తం ఈక్విటీపై రాబడి వలె, ఈక్విటీపై రాబడి 2015 లో గణనీయంగా 327.2 శాతానికి పెరిగింది.

2015 లో నికర ఆదాయంలో 34% తగ్గినప్పటికీ ఇది జరిగింది.

2015 లో చాలా తక్కువ బేస్ ఉన్నందున వాటాదారుల ఈక్విటీ తగ్గినందున ఈక్విటీపై రాబడి కూడా పెరిగింది. (రిటర్న్ ఆన్ టోటల్ ఈక్విటీలో ఇంతకు ముందు చర్చించిన కారణాలు).

# 20 - డుపోంట్ ROE

డుపోంట్ ROE అంటే ఏమిటి?

డుపోంట్ ROE అనేది ROE సూత్రాన్ని వ్రాయడానికి విస్తరించిన మార్గం తప్ప మరొకటి కాదు. ఇది ROE ని అనేక నిష్పత్తులుగా విభజిస్తుంది, ఇవి సమిష్టిగా ROE కి సమానంగా ఉంటాయి, అయితే ఆర్థిక ప్రకటన యొక్క నిష్పత్తి విశ్లేషణలో అతి ముఖ్యమైన పదానికి వ్యక్తిగతంగా అంతర్దృష్టిని అందిస్తుంది.

డుపోంట్ ROE సూత్రం= (నికర ఆదాయం / అమ్మకాలు) x (అమ్మకాలు / మొత్తం ఆస్తులు) x (మొత్తం ఆస్తులు / వాటాదారుల ఈక్విటీ)

పై సూత్రం ROE ఫార్ములా = నికర ఆదాయం / వాటాదారుల ఈక్విటీ తప్ప మరొకటి కాదు.

సరళమైన డుపోంట్ ROE లెక్కింపు ఉదాహరణను తీసుకుందాం.

నికర ఆదాయం = $ 50అమ్మకాలు = $ 500

మొత్తం ఆస్తులు = $ 200

వాటాదారుల ఈక్విటీ = $ 400

స్థూల మార్జిన్ = నికర ఆదాయం / అమ్మకాలు = $ 50 / $ 500 = 10%

ఆస్తి టర్నోవర్ = అమ్మకాలు / మొత్తం ఆస్తులు = $ 500 / $ 200 = 2.5x

ఆస్తి పరపతి = మొత్తం ఆస్తి / వాటాదారుల ఈక్విటీ = $ 200 / $ 400 = 0.5

డుపోంట్ ROE = 10% x 2.5 x 0.5 = 12.5%

విశ్లేషకుల వివరణ

- డుపోంట్ ROE ఫార్ములా ROE నిష్పత్తిని విశ్లేషించడానికి అదనపు మార్గాలను అందిస్తుంది మరియు తుది సంఖ్యకు ఒక కారణాన్ని కనుగొనడంలో మాకు సహాయపడుతుంది.

- మొదటి పదం (నికర ఆదాయం / అమ్మకాలు) నికర లాభం తప్ప మరొకటి కాదు. రిటైల్ రంగం తక్కువ లాభంతో పనిచేస్తుందని మాకు తెలుసు; ఏదేమైనా, సాఫ్ట్వేర్ ఉత్పత్తి ఆధారిత కంపెనీలు అధిక లాభాల మార్జిన్తో పనిచేస్తాయి.

- ఇక్కడ రెండవ పదం (అమ్మకాలు / మొత్తం ఆస్తులు); మేము సాధారణంగా ఈ పదాన్ని ఆస్తి టర్నోవర్లుగా పిలుస్తాము. ఆస్తులు ఎంత సమర్ధవంతంగా వినియోగించబడుతున్నాయో కొలత ఇది మాకు అందిస్తుంది.

- ఇక్కడ మూడవ పదం (మొత్తం ఆస్తులు / వాటాదారుల ఈక్విటీ); మేము ఈ నిష్పత్తిని ఆస్తి పరపతి అని పిలుస్తాము. కొత్త ఆస్తుల కొనుగోలుకు సంస్థ ఎలా ఆర్థిక సహాయం చేయగలదో ఆస్తుల పరపతి అంతర్దృష్టిని ఇస్తుంది. అధిక ఆస్తి పరపతి తక్కువ గుణకం కంటే ఉత్తమం అని కాదు. ఫైనాన్షియల్ స్టేట్మెంట్ యొక్క పూర్తి నిష్పత్తి విశ్లేషణ చేయడం ద్వారా మేము సంస్థ యొక్క ఆర్థిక ఆరోగ్యాన్ని చూడాలి.

డుపోంట్ ROE - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ డుపోంట్ ROE = (నికర ఆదాయం / అమ్మకాలు) x (అమ్మకాలు / మొత్తం ఆస్తులు) x (మొత్తం ఆస్తులు / వాటాదారుల ఈక్విటీ)నికర ఆదాయం మైనారిటీ వాటాదారుల చెల్లింపు తర్వాత అని దయచేసి గమనించండి.

అలాగే, వాటాదారు యొక్క ఈక్విటీలో కోల్గేట్ యొక్క సాధారణ వాటాదారులు మాత్రమే ఉంటారు.

గత 7-8 సంవత్సరాల్లో ఆస్తి టర్నోవర్ క్షీణిస్తున్న ధోరణిని మేము గమనించాము.

గత 5-6 సంవత్సరాల్లో లాభదాయకత కూడా తగ్గింది.

అయినప్పటికీ, ROE క్షీణిస్తున్న ధోరణిని చూపించలేదు. ఇది మొత్తంమీద పెరుగుతోంది. దీనికి కారణం ఆర్థిక పరపతి (సగటు మొత్తం ఆస్తులు / సగటు మొత్తం ఈక్విటీ). ఫైనాన్షియల్ పరపతి గత 5 సంవత్సరాల్లో స్థిరమైన పెరుగుదలను చూపించిందని మరియు ప్రస్తుతం 30x వద్ద ఉందని మీరు గమనించవచ్చు.

ప్రమాద విశ్లేషణ

రిస్క్ విశ్లేషణ సంస్థ మరియు పెట్టుబడిదారుడి ఆదాయ అనిశ్చితిని పరిశీలిస్తుంది

మొత్తం సంస్థ నష్టాలను మూడు ప్రాథమిక వనరులుగా విడదీయవచ్చు - 1) వ్యాపార ప్రమాదం, 2) ఆర్థిక

ప్రమాదం 3) బాహ్య ద్రవ్యత ప్రమాదం

వ్యాపార ప్రమాదం

వికీపీడియా "ఒక సంస్థ profit హించిన లాభాల కంటే తక్కువగా ఉంటుంది లేదా లాభం పొందడం కంటే నష్టాన్ని అనుభవించే అవకాశం" అని నిర్వచిస్తుంది. మీరు ఆదాయ ప్రకటనను పరిశీలిస్తే, నష్టాలు కలిగించే ప్రమాదానికి దోహదపడే అనేక లైన్ అంశాలు ఉన్నాయి. ఈ సందర్భంలో, మేము మొత్తం పరపతి, ఆపరేటింగ్ పరపతి మరియు ఆర్థిక పరపతి అనే మూడు రకాల వ్యాపార నష్టాలను చర్చిస్తాము.

# 21. ఆపరేటింగ్ పరపతి

ఆపరేటింగ్ పరపతి అంటే ఏమిటి?

ఆపరేటింగ్ పరపతి అంటే అమ్మకాలతో పోలిస్తే నిర్వహణ లాభంలో శాతం మార్పు. ఆపరేటింగ్ పరపతి అనేది ఆదాయాల మార్పుకు ఆపరేటింగ్ ఆదాయం ఎంత సున్నితంగా ఉంటుందో కొలత.స్థిర వ్యయాల యొక్క ఎక్కువ ఉపయోగం, సంస్థ యొక్క నిర్వహణ ఆదాయంపై అమ్మకాలలో మార్పు యొక్క ప్రభావం ఎక్కువగా ఉంటుందని దయచేసి గమనించండి.

ఆపరేటింగ్ పరపతి ఫార్ములా = EBIT లో% మార్పు / అమ్మకాలలో% మార్పు.సరళమైన ఆపరేటింగ్ పరపతి గణన ఉదాహరణను తీసుకుందాం.

అమ్మకాలు 2015 = $ 500, EBIT 2015 = $ 200అమ్మకాలు 2014 = $ 400, EBIT 2014 = $ 150

EBIT = ($ 200- $ 150) / $ 100 = 50% లో% మార్పు

అమ్మకాలలో% మార్పు = ($ 500- $ 400) / $ 400 = 25%

ఆపరేటింగ్ పరపతి = 50/25 = 2.0x

అంటే అమ్మకాలలో ప్రతి 1% మార్పుకు ఆపరేటింగ్ లాభం 2% మారుతుంది.

విశ్లేషకుల వివరణ

- స్థిర ఖర్చులు ఎక్కువ, ఆపరేటింగ్ పరపతి ఎక్కువ.

- ఆపరేటింగ్ పరపతి లెక్కించడానికి ఐదు నుండి పది సంవత్సరాల మధ్య డేటాను ఉపయోగించాలి.

ఆపరేటింగ్ పరపతి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

- కోల్గేట్ యొక్క ఆపరేటింగ్ పరపతి = EBIT లో% మార్పు / అమ్మకాలలో% మార్పు

- నేను 2008 - 2015 నుండి ప్రతి సంవత్సరం ఆపరేటింగ్ పరపతి లెక్కించాను.

- కోల్గేట్ యొక్క ఆపరేటింగ్ పరపతి 1x నుండి 5x వరకు ఉంటుంది (2009 సంవత్సరాన్ని మినహాయించి, అమ్మకాల వృద్ధి దాదాపు 0%).

- కోల్గేట్ ఆస్తి, ప్లాంట్ మరియు పరికరాలతో పాటు అసంపూర్తిగా ఉన్న ఆస్తులలో గణనీయమైన పెట్టుబడులు పెట్టిందని మేము గమనించినందున కోల్గేట్ యొక్క ఆపరేటింగ్ పరపతి ఎక్కువగా ఉంటుందని భావిస్తున్నారు. ఈ రెండు దీర్ఘకాలిక ఆస్తులు మొత్తం ఆస్తులలో 40% కంటే ఎక్కువ.

# 22. ఆర్థిక పరపతి

ఆర్థిక పరపతి అంటే ఏమిటి?

ఆపరేటింగ్ లాభంతో పోలిస్తే నికర లాభంలో శాతం మార్పు ఆర్థిక పరపతి. ఆపరేటింగ్ ఆదాయంలో మార్పుకు నికర ఆదాయం ఎంత సున్నితంగా ఉంటుందో ఆర్థిక పరపతి కొలుస్తుంది. ఆర్థిక పరపతి ప్రధానంగా సంస్థ యొక్క ఫైనాన్సింగ్ నిర్ణయాలు (రుణ వినియోగం) నుండి ఉద్భవించింది. ఆపరేటింగ్ పరపతి మాదిరిగా, స్థిర ఆస్తులు అధిక ఆపరేటింగ్ పరపతికి దారితీస్తాయి. ఫైనాన్షియల్ పరపతిలో, వడ్డీని చెల్లించాల్సిన అవసరం ఉన్నందున రుణ వినియోగం ప్రధానంగా ఆర్థిక నష్టాన్ని పెంచుతుంది

ఆర్థిక పరపతి సూత్రం = నికర ఆదాయంలో% మార్పు / EBIT లో% మార్పుసరళమైన ఆర్థిక పరపతి గణన ఉదాహరణను తీసుకుందాం,

నికర ఆదాయం 2015 = $ 120, EBIT 2015 = $ 200నికర ఆదాయం 2014 = $ 40, EBIT 2014 = $ 150

EBIT = ($ 200- $ 150) / $ 100 = 50% లో% మార్పు

నికర ఆదాయంలో% మార్పు = ($ 120- $ 40) / $ 40 = 200%

ఆర్థిక పరపతి = 200/50 = 4.0x

అంటే ఆపరేటింగ్ లాభంలో ప్రతి 1% మార్పుకు నికర ఆదాయ మార్పులకు 4%.

విశ్లేషకుల వివరణ

- అప్పు ఎక్కువ, ఆర్థిక పరపతి ఎక్కువ.

- ఫైనాన్షియల్ లెవరేజెస్ లెక్కించడానికి ఐదు నుండి పది సంవత్సరాల మధ్య డేటాను ఉపయోగించాలి.

కోల్గేట్ కేస్ స్టడీ

కోల్గేట్ యొక్క ఆర్థిక పరపతి 0.90x - 1.69x మధ్య సాపేక్షంగా స్థిరంగా ఉంది (2014 ఆర్థిక పరపతి సంఖ్యను మినహాయించి)

# 23. మొత్తం పరపతి

మొత్తం పరపతి అంటే ఏమిటి?

మొత్తం పరపతి దాని అమ్మకాలతో పోలిస్తే నికర లాభంలో శాతం మార్పు. మొత్తం పరపతి అమ్మకాల మార్పుకు నికర ఆదాయం ఎంత సున్నితంగా ఉంటుందో కొలుస్తుంది.

మొత్తం పరపతి ఫార్ములా = నికర లాభంలో% మార్పు / అమ్మకాలలో% మార్పు= ఆపరేటింగ్ పరపతి x ఆర్థిక పరపతి

సరళమైన మొత్తం పరపతి గణన ఉదాహరణను తీసుకుందాం,

అమ్మకాలు 2015 = $ 500, EBIT 2015 = $ 200, నికర ఆదాయం 2015 = $ 120అమ్మకాలు 2014 = $ 400, EBIT 2014 = $ 150, నికర ఆదాయం 2014 = $ 40

అమ్మకాలలో% మార్పు = ($ 500- $ 400) / $ 400 = 25%

EBIT = ($ 200- $ 150) / $ 100 = 50% లో% మార్పు

నికర ఆదాయంలో% మార్పు = ($ 120- $ 40) / $ 40 = 200%

మొత్తం పరపతి = నికర ఆదాయంలో% మార్పు / అమ్మకాలలో% మార్పు = 200/25 = 8x.

మొత్తం పరపతి = ఆపరేటింగ్ పరపతి x ఆర్థిక పరపతి = 2 x 4 = 8x (ఆపరేటింగ్ మరియు ఆర్థిక పరపతి ఇంతకు ముందు లెక్కించబడుతుంది)

అమ్మకాలలో ప్రతి 1% మార్పుకు ఇది సూచిస్తుంది, నికర లాభం 8% కదులుతుంది.

విశ్లేషకుల వివరణ

అధిక సున్నితత్వం అధిక ఆపరేటింగ్ పరపతి (అధిక స్థిర వ్యయం) మరియు అధిక ఆర్థిక పరపతి (అధిక debt ణం) కారణంగా ఉండవచ్చు, మొత్తం పరపతిని లెక్కించడానికి 5-10 సంవత్సరాల డేటాను తీసుకోవాలి.

మొత్తం పరపతి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

ఇప్పుడు కోల్గేట్ యొక్క మొత్తం పరపతిని చూద్దాం.

- కోల్గేట్ ఆస్తి, ప్లాంట్ మరియు పరికరాలతో పాటు అసంపూర్తిగా ఉన్న ఆస్తులలో గణనీయమైన పెట్టుబడులు పెట్టిందని మేము గమనించినందున కోల్గేట్ యొక్క ఆపరేటింగ్ పరపతి ఎక్కువ.

- అయితే, కోల్గేట్ యొక్క ఆర్థిక పరపతి చాలా స్థిరంగా ఉంది.

ఆర్థిక ప్రమాదం

ఫైనాన్షియల్ రిస్క్ అనేది ప్రధానంగా కంపెనీ .ణం మీద డిఫాల్ట్ రిస్క్తో ముడిపడి ఉంటుంది. మేము 3 రకాల ఆర్థిక ప్రమాద నిష్పత్తులను చర్చిస్తాము - పరపతి నిష్పత్తి, వడ్డీ కవరేజ్ నిష్పత్తి మరియు DSCR నిష్పత్తి.

# - 24. పరపతి నిష్పత్తి లేదా ఈక్విటీ నిష్పత్తికి అప్పు

పరపతి నిష్పత్తి అంటే ఏమిటి?

ఈక్విటీ వాడకానికి సంబంధించి సంస్థ ఎంత అప్పులు చేస్తుంది? బ్యాంకర్లకు ఇది ఒక ముఖ్యమైన నిష్పత్తి, ఎందుకంటే ఇది సంస్థ తన సొంత మూలధనాన్ని ఉపయోగించి రుణాన్ని తీర్చగల సామర్థ్యాన్ని అందిస్తుంది. సాధారణంగా, తక్కువ నిష్పత్తి మంచిది. అప్పులో ప్రస్తుత debt ణం + దీర్ఘకాలిక అప్పు ఉన్నాయి.

పరపతి నిష్పత్తి ఫార్ములా = మొత్తం (ణం (ప్రస్తుత + దీర్ఘకాలిక) / వాటాదారుల ఈక్విటీసరళమైన పరపతి నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం.

ప్రస్తుత రుణ = $ 100దీర్ఘకాలిక రుణ = $ 900

వాటాదారుల ఈక్విటీ = $ 500

పరపతి నిష్పత్తి = ($ 100 + $ 900) / $ 500 = 2.0x

విశ్లేషకుల వివరణ

- తక్కువ నిష్పత్తి సాధారణంగా మంచిగా పరిగణించబడుతుంది, ఎందుకంటే ఇది దాని స్వంత మూలధనంతో బాధ్యతల యొక్క ఎక్కువ ఆస్తి కవరేజీని చూపిస్తుంది.

- సేవల రంగంతో పోలిస్తే క్యాపిటల్ ఇంటెన్సివ్ రంగాలు సాధారణంగా ఈక్విటీ నిష్పత్తికి (పరపతి నిష్పత్తి) అధిక రుణాన్ని చూపుతాయి.

- కాలక్రమేణా పరపతి నిష్పత్తి పెరుగుతుంటే, సంస్థ తన ప్రధాన కార్యకలాపాల నుండి తగినంత నగదు ప్రవాహాన్ని ఉత్పత్తి చేయలేకపోతోందని మరియు తేలుతూ ఉండటానికి బాహ్య అప్పుపై ఆధారపడుతుందని నిర్ధారించవచ్చు.

పరపతి నిష్పత్తి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క పరపతి నిష్పత్తి = (దీర్ఘకాలిక రుణ + ప్రస్తుత of ణం యొక్క ప్రస్తుత భాగం) / వాటాదారుల ఈక్విటీ.

పరపతి నిష్పత్తి 2009 నుండి పెరుగుతోందని మేము గమనించాము. ఈక్విటీకి రుణ 2009 లో 0.98x నుండి 2014 లో 4.44x కు పెరిగింది. అలాగే, 2015 కోసం ఈక్విటీ క్యాపిటల్ ప్రతికూలంగా ఉందని దయచేసి గమనించండి, అందువల్ల నిష్పత్తి లెక్కించబడలేదు .

2014 లో రుణ నిష్పత్తి 0.80 అని మేము గమనించాము.

రెండు కారణాల వల్ల పరపతి నిష్పత్తి పెరుగుతోంది -

వాటాల కొనుగోలు మరియు వాటాదారుల ఈక్విటీకి ప్రవహించే నష్టాల కారణంగా వాటాదారుల ఈక్విటీ సంవత్సరాలుగా క్రమంగా తగ్గుతోంది.

అదనంగా, కోల్గేట్ దాని వ్యాపార మరియు వృద్ధి కార్యక్రమాలకు నిధులు సమకూర్చడానికి దాని మూలధన నిర్మాణ వ్యూహ లక్ష్యాలకు మద్దతు ఇవ్వడానికి క్రమంగా రుణాన్ని పెంచుతున్నట్లు మేము గమనించాము, అలాగే దాని మూలధన సగటు బరువును దాని రిస్క్-సర్దుబాటును తగ్గించడం.

కోల్గేట్ 10 కె, 2015 (పేజీ 41)

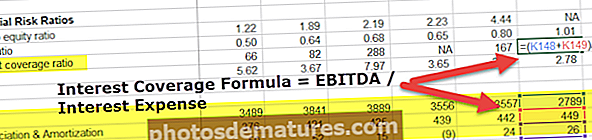

# 25. వడ్డీ కవరేజ్ నిష్పత్తి

వడ్డీ కవరేజ్ నిష్పత్తి ఏమిటి?

ఈ నిష్పత్తి the హించిన రుణంపై వడ్డీని చెల్లించే సంస్థ యొక్క సామర్థ్యాన్ని సూచిస్తుంది.

వడ్డీ కవరేజ్ ఫార్ములా = EBITDA / వడ్డీ వ్యయందయచేసి EBITDA = EBIT + తరుగుదల & రుణ విమోచన

సాధారణ వడ్డీ కవరేజ్ నిష్పత్తి గణన ఉదాహరణను తీసుకుందాం,

EBIT = $ 500తరుగుదల మరియు రుణ విమోచన = $ 100

వడ్డీ వ్యయం = $ 50

EBITDA = $ 500 + $ 100 = $ 600

వడ్డీ కవరేజ్ నిష్పత్తి = $ 600 / $ 50 = 12.0x

విశ్లేషకుల వివరణ

- క్యాపిటల్ ఇంటెన్సివ్ సంస్థలు అధిక తరుగుదల మరియు రుణ విమోచన కలిగివుంటాయి, ఫలితంగా తక్కువ నిర్వహణ లాభం (EBIT)

- అటువంటి సందర్భాల్లో, EBITDA చాలా ముఖ్యమైన చర్యలలో ఒకటి, ఎందుకంటే ఇది వడ్డీని చెల్లించడానికి అందుబాటులో ఉన్న మొత్తం (తరుగుదల మరియు రుణ విమోచన అనేది నగదు రహిత వ్యయం).

- అధిక వడ్డీ కవరేజ్ నిష్పత్తులు సంస్థ యొక్క ప్రయోజనాలను చెల్లించే అధిక సామర్థ్యాన్ని సూచిస్తాయి.

- వడ్డీ కవరేజ్ 1 కన్నా తక్కువ ఉంటే, అప్పుడు వడ్డీని చెల్లించడానికి EBITDA సరిపోదు, ఇది నిధుల ఏర్పాటుకు ఇతర మార్గాలను కనుగొనడాన్ని సూచిస్తుంది.

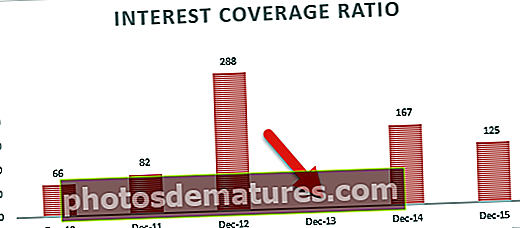

వడ్డీ కవరేజ్ నిష్పత్తి - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క వడ్డీ కవరేజ్ నిష్పత్తి = EBITDA / వడ్డీ వ్యయం.తరుగుదల మరియు రుణ విమోచన ఖర్చులు ఆదాయ ప్రకటనలో అందించబడలేదని దయచేసి గమనించండి. ఇవి క్యాష్ ఫ్లో స్టేట్మెంట్ల నుండి తీసుకోబడ్డాయి.

అలాగే, ఆదాయ ప్రకటనలో చూపిన వడ్డీ వ్యయం నికర సంఖ్య (వడ్డీ వ్యయం - వడ్డీ ఆదాయం)

కోల్గేట్ చాలా ఆరోగ్యకరమైన వడ్డీ కవరేజ్ నిష్పత్తిని కలిగి ఉంది. గత రెండేళ్లలో 100x కన్నా ఎక్కువ.

2013 లో, నికర వడ్డీ వ్యయం ప్రతికూలంగా ఉందని మేము గమనించాము. అందువల్ల నిష్పత్తి లెక్కించబడలేదు.

# 26. Service ణ సేవా కవరేజ్ నిష్పత్తి (DSCR)

DSCR అంటే ఏమిటి?

Service ణానికి సంబంధించిన అన్ని బాధ్యతలను సంవత్సరంలో చెల్లించడానికి ఆపరేటింగ్ ఆదాయం సరిపోతుందా అని రుణ సేవా కవరేజ్ నిష్పత్తి మాకు చెబుతుంది. కట్టుబడి ఉన్న లీజు చెల్లింపులు కూడా ఇందులో ఉన్నాయి. Service ణ సేవలో వడ్డీ మాత్రమే కాకుండా కొంత ప్రధాన భాగం కూడా ఏటా తిరిగి చెల్లించబడుతుంది.

Service ణ సేవా కవరేజ్ ఫార్ములా = నిర్వహణ ఆదాయం / రుణ సేవ

నిర్వహణ ఆదాయం EBIT తప్ప మరొకటి కాదు

Service ణ సేవ ప్రధాన చెల్లింపులు + వడ్డీ చెల్లింపులు + లీజు చెల్లింపులు

సరళమైన DSCR లెక్కింపు ఉదాహరణను తీసుకుందాం,

EBIT = $ 500

ప్రిసిపాల్ చెల్లింపు = $ 125

వడ్డీ చెల్లింపు = $ 50

లీజు చెల్లింపులు = $ 25

Service ణ సేవ = $ 125 + $ 50 +% 25 = $ 200

DSCR = EBIT / రుణ సేవ = $ 500 / $ 200 = 2.5x

విశ్లేషకుల వివరణ

- 1.0 కంటే తక్కువ DSCR ఆపరేటింగ్ నగదు ప్రవాహాలు డెట్ సర్వీసింగ్కు సరిపోవు అని సూచిస్తుంది, ఇది ప్రతికూల నగదు ప్రవాహాలను సూచిస్తుంది.

- ఇది బ్యాంక్ దృష్టికోణంలో చాలా ఉపయోగకరమైన మాతృక, ప్రత్యేకించి వారు వ్యక్తులకు ఆస్తికి వ్యతిరేకంగా రుణాలు ఇచ్చినప్పుడు.

DSCR - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క Service ణ సేవా కవరేజ్ నిష్పత్తి = నిర్వహణ ఆదాయం / రుణ సేవService ణ సేవ = of ణం యొక్క ప్రధాన తిరిగి చెల్లించడం + వడ్డీ చెల్లింపు + లీజు బాధ్యతలు

కోల్గేట్ కోసం, మేము దాని 10 కె నివేదికల నుండి service ణ సేవా బాధ్యతలను పొందుతాము.

కోల్గేట్ 10 కె 2015, పేజీ 43.

దయచేసి మీరు 10K నివేదికలలో రుణ సేవ యొక్క సూచనను పొందుతారని గమనించండి.

చారిత్రక రుణ సేవా చెల్లింపులను తెలుసుకోవడానికి, మీరు 2015 కి ముందు 10 కేలను సూచించాలి.

దిగువ గ్రాఫ్ నుండి గమనించినట్లుగా, కోల్గేట్ కోసం Service ణ సేవా కవరేజ్ నిష్పత్తి లేదా డిఎస్సిఆర్ 2.78 వద్ద ఆరోగ్యంగా ఉందని మేము చూశాము.

అయితే, ఈ మధ్యకాలంలో డీఎస్సీఆర్ కాస్త క్షీణించింది.

DSCR నిష్పత్తిపై వివరణాత్మక, లోతైన కథనం కోసం మీరు ఇక్కడ క్లిక్ చేయవచ్చు

బాహ్య ద్రవ్యత ప్రమాదం

# 27 - బిడ్-ఆస్క్ స్ప్రెడ్

బిడ్-ఆస్క్ స్ప్రెడ్ అంటే ఏమిటి?

బిడ్-ఆస్క్ స్ప్రెడ్ చాలా ముఖ్యమైన పరామితి, ఇది స్టాక్ల కొనుగోలు లేదా అమ్మకం ద్వారా స్టాక్ ధరలు ఎలా ప్రభావితమవుతాయో అర్థం చేసుకోవడానికి మాకు సహాయపడుతుంది. కొనుగోలుదారు చెల్లించడానికి సిద్ధంగా ఉన్న అత్యధిక ధర బిడ్

అడగండి విక్రేత విక్రయించడానికి సిద్ధంగా ఉన్న అతి తక్కువ ధర.

సరళమైన బిడ్-ఆస్క్ స్ప్రెడ్ లెక్కింపు ఉదాహరణను తీసుకుందాం.

బిడ్ ధర $ 75 మరియు అడిగే ధర $ 80 అయితే, బిడ్-ఆస్క్ స్ప్రెడ్ అంటే అడగండి ధర మరియు బిడ్ ధర మధ్య వ్యత్యాసం. $ 80 - $ 75 = $ 5.విశ్లేషకుల వివరణ

- బాహ్య మార్కెట్ ద్రవ్యత పెట్టుబడిదారులకు ప్రమాదానికి ముఖ్యమైన వనరు.

- బిడ్-ఆస్క్ స్ప్రెడ్ తక్కువగా ఉంటే, పెట్టుబడిదారులు తక్కువ ధర మార్పులతో ఆస్తులను కొనుగోలు చేయవచ్చు లేదా అమ్మవచ్చు.

- అలాగే, బాహ్య మార్కెట్ ద్రవ్యత యొక్క మరొక అంశం ట్రేడెడ్ షేర్ల డాలర్ విలువ.

బాహ్య లిక్విడిటీ రిస్క్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ బిడ్-ఆస్క్ స్ప్రెడ్ను చూద్దాం.మేము క్రింది స్నాప్షాట్ నుండి గమనించినప్పుడు, బిడ్ = 74.12 మరియు అడగండి = $ 74.35

బిడ్ ఆస్క్ స్ప్రెడ్ = 74.35 - 74.12 = 0.23

మూలం: యాహూ ఫైనాన్స్

మూలం: యాహూ ఫైనాన్స్

# 28 - ట్రేడింగ్ వాల్యూమ్

ట్రేడింగ్ వాల్యూమ్ అంటే ఏమిటి?

ట్రేడింగ్ వాల్యూమ్ ఒక రోజులో లేదా కొంత వ్యవధిలో వర్తకం చేసిన సగటు వాటాల సంఖ్యను సూచిస్తుంది. సగటు ట్రేడింగ్ వాల్యూమ్ ఎక్కువగా ఉన్నప్పుడు, స్టాక్ అధిక ద్రవ్యత కలిగి ఉందని ఇది సూచిస్తుంది (సులభంగా వర్తకం చేయవచ్చు). అనేక మంది కొనుగోలుదారులు మరియు విక్రేతలు ద్రవ్యతను అందిస్తారు.

సరళమైన ట్రేడింగ్ వాల్యూమ్ ఉదాహరణను తీసుకుందాం.

కంపెనీ ఎ మరియు బి అనే రెండు కంపెనీలు ఉన్నాయి.కంపెనీ A యొక్క సగటు రోజువారీ వర్తకం వాల్యూమ్ 1000, మరియు కంపెనీ B యొక్క 1 మిలియన్.

ఏ సంస్థ ఎక్కువ ద్రవంగా ఉంటుంది? సహజంగానే, కంపెనీ B, ఎక్కువ పెట్టుబడిదారుల ఆసక్తి ఉన్నందున మరియు ఎక్కువ వర్తకం చేస్తుంది.

విశ్లేషకుల వివరణ

- ట్రేడింగ్ వాల్యూమ్ ఎక్కువగా ఉంటే, అప్పుడు ఇన్వెస్టర్లు షేర్పై ఎక్కువ ఆసక్తి చూపిస్తారు, అది షేర్ ధర పెరుగుదలకు సహాయపడుతుంది.

- ట్రేడింగ్ వాల్యూమ్ తక్కువగా ఉంటే, తక్కువ పెట్టుబడిదారులకు స్టాక్స్పై ఆసక్తి ఉంటుంది. అటువంటి స్టాక్లను కొనుగోలు చేయడానికి పెట్టుబడిదారులు ఇష్టపడకపోవడం వల్ల ఇటువంటి స్టాక్ తక్కువ ఖర్చు అవుతుంది.

ట్రేడింగ్ వాల్యూమ్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

కోల్గేట్ యొక్క ట్రేడింగ్ వాల్యూమ్ను చూద్దాం. కోల్గేట్ ట్రేడెడ్ వాల్యూమ్ సుమారు 1.85 మిలియన్ షేర్లలో ఉందని మేము ఈ క్రింది పట్టిక నుండి గమనించాము. ఇది చాలా ద్రవ స్టాక్. మూలం: investing.com

మూలం: investing.com వృద్ధి విశ్లేషణ

మేము ఒక సంస్థను విశ్లేషించేటప్పుడు వృద్ధి రేటు చాలా ముఖ్యమైన పారామితులలో ఒకటి. ఒక సంస్థ పెద్దదిగా మరియు పెద్దదిగా మారినప్పుడు, దాని వృద్ధి దీర్ఘకాలిక స్థిరమైన వృద్ధి రేటుకు చేరుకుంటుంది. దీనిలో, స్థిరమైన వృద్ధి రేట్లు ఎలా ముఖ్యమో చర్చించాము.

# 29 - స్థిరమైన వృద్ధి

సుస్థిర వృద్ధి అంటే ఏమిటి?

సంస్థ యొక్క టాప్ లైన్ వృద్ధి పెట్టుబడిదారులకు మరియు నిష్పత్తి విశ్లేషణలో రుణదాతలకు ముఖ్యమైన పారామితులలో ఒకటి. ఇది పెట్టుబడిదారుడు ఆదాయాలు మరియు మదింపుల పెరుగుదలను అంచనా వేయడానికి సహాయపడుతుంది.

సంస్థ యొక్క స్థిరమైన వృద్ధి రేటును కనుగొనడం చాలా ముఖ్యం. స్థిరమైన వృద్ధి రేటు రెండు వేరియబుల్స్ యొక్క పని:

ఈక్విటీపై రాబడి రేటు ఎంత (ఇది గరిష్ట వృద్ధిని ఇస్తుంది)?

ఆదాయాల నిలుపుదల ద్వారా (చెల్లించబడటం కంటే) ఆ వృద్ధి ఎంత పని చేస్తుంది

డివిడెండ్)?

స్థిరమైన వృద్ధి రేటు ఫార్ములా = ROE x నిలుపుదల రేటు

సరళమైన సస్టైనబుల్ గ్రోత్ లెక్కింపు ఉదాహరణను తీసుకుందాం.

ROE = 20%డివిడెండ్ చెల్లింపు నిష్పత్తి = 30%

స్థిరమైన వృద్ధి రేటు = ROE x నిలుపుదల రేటు = 20% x (1-0.3) = 14%

విశ్లేషకుల వివరణ

- కంపెనీ వృద్ధి చెందకపోతే, అప్పుపై డిఫాల్ట్ అయ్యే అవకాశాలు ఎక్కువగా ఉంటాయి. కంపెనీ వృద్ధి దశ సాధారణంగా మూడు భాగాలుగా డివిడెండ్ - హైపర్ గ్రోత్ పీరియడ్, మెచ్యూరిటీ ఫేజ్, డిక్లైన్ ఫేజ్

- సుస్థిర వృద్ధి రేటు సూత్రం ప్రధానంగా పరిపక్వ దశలో వర్తిస్తుంది.

సస్టైనబుల్ గ్రోత్ - కోల్గేట్ కేస్ స్టడీ ఉదాహరణ

ఇప్పుడు కోల్గేట్ యొక్క స్థిరమైన వృద్ధి రేటును చూద్దాం. సస్టైనబుల్. ఫార్ములా ప్రకారం స్థిరమైన ROE 2015 లో సుమారు 11.6% గా ఉందని మేము గమనించాము. అయినప్పటికీ, అంతకుముందు సంవత్సరాల్లో, ఇది 40% కంటే ఎక్కువగా ఉంది (ఇది చాలా అరుదుగా అనిపిస్తుంది). విదేశీ మారకద్రవ్యంలో ఇటీవలి అస్థిరత (అమ్మకాల అస్థిరతకు దారితీస్తుంది) మరియు నిర్వహణ చేసిన బైబ్యాక్లు (ROE పెరుగుదలకు దారితీస్తుంది) కారణంగా, స్థిరమైన వృద్ధి ఇక్కడ అర్ధవంతం కాదు.

తీర్మానాలు

ఇప్పుడు మేము మొత్తం 29 నిష్పత్తులను లెక్కించాము, నిష్పత్తి విశ్లేషణలో అన్ని కోణాల నుండి సంస్థ గురించి నేర్చుకోవడం ఉందని మీరు అభినందించాలి. ఒకే నిష్పత్తి సంస్థ గురించి మాకు పూర్తి అవగాహన ఇవ్వదు. అన్ని నిష్పత్తులను సమన్వయంతో చూడాలి మరియు పరస్పరం అనుసంధానించబడి ఉండాలి. ఘనమైన ఫండమెంటల్స్తో కోల్గేట్ అద్భుతమైన సంస్థ అని మేము గుర్తించాము.

ఇప్పుడు మీరు కోల్గేట్ యొక్క ప్రాథమిక విశ్లేషణ చేసారు, మీరు ముందుకు సాగవచ్చు మరియు ఎక్సెల్లో ఫైనాన్షియల్ మోడలింగ్ నేర్చుకోండి (కోల్గేట్ యొక్క ఆర్థిక నివేదికల అంచనా). ఈ ఫినాషియల్ మోడలింగ్ చిట్కాలను చూడటం మర్చిపోవద్దు మరియు ఆర్థిక మోడలింగ్ టెంప్లేట్లను కూడా డౌన్లోడ్ చేయండి.

మీరు ఏమనుకుంటున్నారు?

రోజుల స్వీకరించదగినవి లేదా సగటు స్వీకరించదగిన సేకరణ రోజులు 2008 లో 40 రోజుల నుండి 2015 లో 34 రోజులకు తగ్గాయి.

రోజుల స్వీకరించదగినవి లేదా సగటు స్వీకరించదగిన సేకరణ రోజులు 2008 లో 40 రోజుల నుండి 2015 లో 34 రోజులకు తగ్గాయి.