ఒమేగా నిష్పత్తి (నిర్వచనం, ఫార్ములా) | స్టెప్ బై స్టెప్ లెక్కింపు & ఉదాహరణలు

ఒమేగా నిష్పత్తి నిర్వచనం

ఒమేగా నిష్పత్తి అనేది ఒక నిర్దిష్ట స్థాయి ఆశించిన రాబడికి బరువున్న రిస్క్-రిటర్న్ నిష్పత్తి, ఇది వదులుగా (ఎక్కువ మెరుగైనది) పోల్చితే గెలిచే అవకాశాలను గుర్తించడంలో మాకు సహాయపడుతుంది. ఇది మూడవ మరియు నాల్గవ మొమెంటం ప్రభావాన్ని కూడా పరిగణిస్తుంది, అనగా వక్రీకరణ & కుర్టోసిస్ ఇతరులతో పోల్చితే ఇది అపారమైన ఉపయోగాన్ని ఇస్తుంది.

ఒమేగా నిష్పత్తిని లెక్కించడానికి, మాకు ఆస్తి యొక్క సంచిత అదనపు రాబడి అవసరం. సాధారణంగా, మేము అన్ని అధిక మరియు తక్కువలను సంచిత పద్ధతిలో లెక్కించాలి.

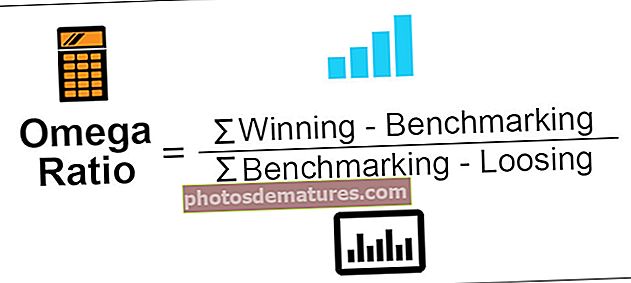

ఒమేగా నిష్పత్తి యొక్క ఫార్ములా

సాధారణ రూపంలో, ఒమేగా నిష్పత్తి సూత్రాన్ని ఈ క్రింది విధంగా అర్థం చేసుకోవచ్చు

ఒమేగా నిష్పత్తి యొక్క ఉదాహరణ

ప్రామాణిక విచలనం = 6%, సగటు రాబడి = 5%

గతంలో సంపాదించిన రిటర్న్

ఒమేగా నిష్పత్తి సూత్రం = ning గెలవడం - బెంచ్మార్కింగ్ / ∑ బెంచ్మార్కింగ్ - ఓడిపోవడం

= ∑ 20/ ∑ 10

ఒమేగా నిష్పత్తి = 2

ఒమేగా నిష్పత్తి రకాలు

చేపట్టిన ప్రమాదంతో పోల్చితే వారి ప్రమాదాన్ని తనిఖీ చేయడానికి సంస్థ ఉపయోగించే వివిధ చర్యలు ఉన్నాయి. స్థిర ఆదాయం యొక్క నిర్మాణ సిద్ధాంతం ప్రకారం, ప్రజలు అధిక రాబడి రూపంలో పరిహారం ఇస్తే రిస్క్ తీసుకోవడానికి సిద్ధంగా ఉన్నారు. అధిక రాబడి అధిక రిస్క్కు మద్దతుగా ఉండాలి కాని ట్రేడ్-ఆఫ్ ఉండాలి, తద్వారా రిస్క్-సర్దుబాటు చేసిన ప్రాతిపదికన సర్దుబాటు చేసిన తర్వాత అధిక రాబడిని చూడవచ్చు.

పనితీరును తనిఖీ చేయడానికి ఉపయోగించే ఏదైనా నిష్పత్తి ఒంటరిగా లేని మరొక నిష్పత్తితో కలిపి ఉపయోగించాలి.

కిందివి ఒమేగా నిష్పత్తి యొక్క వివిధ కొలతలు

- ట్రైనర్ నిష్పత్తి - అధిక రాబడి సంపాదించింది / బీటా

- పదునైన నిష్పత్తి - అధిక రాబడి సంపాదించింది / ప్రామాణిక విచలనం

- సార్టినో నిష్పత్తి - అధిక రాబడి / క్రిందికి ప్రామాణిక విచలనం

- జెన్సెన్ ఆల్ఫా - పోర్ట్ఫోలియోపై తిరిగి రావడం - మూలధన ఆస్తి ధర నమూనా (CAPM) ప్రకారం తిరిగి రావడం అంటే శాతంలో అధిక రాబడి

లాభాలు

- ఇది సాధారణమైన లేదా ఎడమ లేదా కుడి-వక్రీకృత అన్ని పంపిణీని కవర్ చేస్తుంది.

- ఇది అన్ని రిస్క్-రిటర్న్ లక్షణాలను వర్తిస్తుంది. మీన్, ప్రామాణిక విచలనం, కుర్టోసిస్, వక్రీకరణ. ఈ నిష్పత్తిని ఉపయోగించడం యొక్క ప్రధాన ప్రయోజనం ఇది ఇతర సారూప్య నిష్పత్తితో పరిష్కరించబడదు, అది ఇతరులకన్నా ఉన్నతమైనదిగా చేస్తుంది

- హెడ్జ్ ఫండ్ విషయంలో ఒమేగా నిష్పత్తి ఉపయోగపడుతుంది, అక్కడ వారు కొన్ని అన్యదేశ ఆర్థిక ఉత్పత్తులలో పెట్టుబడులు పెడతారు, ఇక్కడ ఆస్తికి సాధారణమైన పంపిణీ లేదు.

- మధ్యవర్తిత్వం సంపాదించడానికి దీర్ఘ / చిన్న వ్యూహాలను ఉపయోగించే హెడ్జ్ ఫండ్ ఎక్కువగా ఉపయోగిస్తుంది.

- నిజ జీవితంలో ఏ ఆస్తి తరగతి సాధారణ పంపిణీకి సరిపోదు, ఇది ఈ చిత్రంలో మంచి ఫలితాన్ని అందిస్తుంది

- ఒమేగా లెక్కింపు ఉపయోగం సాధారణ పంపిణీకి బదులుగా కిథే వాస్తవ రాబడి పంపిణీని ఉపయోగిస్తుంది. కాబట్టి ఒమేగా నిష్పత్తి పరిగణించబడుతున్న పెట్టుబడి యొక్క రిస్క్-రిటర్న్ పంపిణీ యొక్క గత విశ్లేషణకు ఖచ్చితంగా స్పందిస్తుంది.

- మ్యూచువల్ ఫండ్ డైవర్సిఫైడ్ పోర్ట్ఫోలియోలో పెట్టుబడులు పెడుతుంది. అంచనాల సంభావ్యత యొక్క పనితీరు మరియు సూచికను తనిఖీ చేయడానికి ఇది సాధారణంగా ఇక్కడ ఉపయోగించబడుతుంది.

- నష్టాలతో పోల్చితే అదనపు రాబడిని అందించే ఆ దస్త్రాలకు ఇది రివార్డ్ చేస్తుంది.

- ఒమేగా నిష్పత్తి ద్వారా పోర్ట్ఫోలియో లేదా ఆస్తి తరగతికి ర్యాంకింగ్ అందించడం సులభం

పరిమితులు

- గత డేటాను ఉపయోగించడం మరియు లుక్బ్యాక్ డేటాను ఉపయోగించడంలో నాన్స్టేషన్యారిటీ కారణంగా నిష్పత్తిపై అధికంగా ఆధారపడటం తప్పు.

- ఇది ఒక చిన్న పెట్టుబడిదారుడికి ఫలితాన్ని క్లిష్టంగా చేస్తుంది, ఇది అధునాతన పెట్టుబడిదారులకు మాత్రమే ఉపయోగపడుతుంది

- మరొక నిష్పత్తిపై ఆధారపడటం. ఇది స్వతంత్రంగా తనపై మాత్రమే ఆధారపడదు.

- ఫలితాన్ని ఎక్కువగా ప్రభావితం చేసే అవుట్లెర్స్ ఇది ఎక్కువగా ప్రభావితం చేస్తుంది.

- అసెట్ అండర్ మేనేజ్మెంట్ (AUM) ఎక్కువగా ఉంటే విలువ వద్ద విలువ (VAR), దృశ్య విశ్లేషణ, ఒత్తిడి-ఆధారిత పరీక్ష కూడా అవసరం.

- హెడ్జ్ ఫండ్స్ ఫండ్ నిర్వహణ కోసం తీసుకువెళ్ళిన వడ్డీ మరియు నిర్వహణ రుసుము రూపంలో రుసుము వసూలు చేస్తాయి. రిటర్న్ కాంపోనెంట్తో రిస్క్ యొక్క ప్రభావాన్ని పరిగణనలోకి తీసుకుంటే ఒమేగా ర్యాంకింగ్ను కనుగొనడంలో సహాయపడుతుంది, కాని ఫండ్ యొక్క అధిక ఫీజులను పరిగణనలోకి తీసుకున్న తరువాత, ఫలితం ఆ భాగం యొక్క ప్రభావాన్ని పరిగణించే ముందు కంటే కొద్దిగా భిన్నమైన చిత్రాన్ని చూపిస్తుంది.

ముగింపు

పెట్టుబడిదారుడు కోరుకున్న ప్రొఫైల్ ప్రకారం పోర్ట్ఫోలియోను ఎంచుకోవడంలో ఒమేగా నిష్పత్తి ఉపయోగపడుతుంది. కొంతమంది పెట్టుబడిదారులు (రిస్క్-విముఖత కలిగిన వ్యక్తులు) వారు కనీసం బ్యాంక్ అందించే రేటును ఆదా చేసే కనీస రాబడిని సంపాదించాలని కోరుకుంటారు లేదా ఎక్కువ మంది రిస్క్-విముఖత ఉన్నవారు కనీసం తమ మూలధనం ప్రమాదంలో ఉండకూడదని కోరుకుంటారు. వారి రిస్క్ టాలరెన్స్ స్థాయిని మరియు తక్కువ లేదా అధిక ఒమేగా నిష్పత్తిని ఎన్నుకునే రిస్క్ ఆకలి సామర్థ్యాన్ని వారు నిర్దిష్ట తరగతితో రిస్క్-రిటర్న్ ప్రొఫైల్ అవసరం అని తనిఖీ చేయవచ్చు.