ప్రత్యామ్నాయ పెట్టుబడులు | ప్రత్యామ్నాయ పెట్టుబడుల రకాలు (గైడ్)

“వైవిధ్యపరచండి! వైవిధ్యపరచండి! వైవిధ్యపరచండి! ” ప్రతి పెట్టుబడి సలహాదారుడి పెదవులపై ఉన్న మంత్రం మరియు దీనిపై మేము మరింత అంగీకరించలేము. ఏదేమైనా, వైవిధ్యీకరణ పెట్టుబడిదారుల తరగతులలో విభిన్న అర్థాలను కలిగి ఉంది. సాధారణ పెట్టుబడిదారులు సాదా ఈక్విటీలు, బాండ్లు మరియు మ్యూచువల్ ఫండ్ల ద్వారా వైవిధ్యభరితంగా ఉండటం సంతోషంగా ఉన్నప్పటికీ, హై నెట్ వర్త్ వ్యక్తులు మరియు సంస్థలు ప్రత్యేకత యొక్క తలపాగాతో వైవిధ్యతను కోరుకుంటాయి. ఇక్కడే ప్రత్యామ్నాయ పెట్టుబడులు తమ స్థానాన్ని కనుగొంటాయి.

మనమందరం ఎంపికలను ఇష్టపడతాము, లేదా? ప్రత్యామ్నాయ ఆస్తుల ఆవిర్భావంతో, పెట్టుబడి రంగం మునుపెన్నడూ లేని విధంగా ఎంపికలతో నిండి ఉంది. వైవిధ్యీకరణ మరియు అధిక రాబడి ప్రత్యామ్నాయ పెట్టుబడుల యొక్క సారాన్ని నిర్వచిస్తుంది మరియు వాటిలో నిధులను పార్కింగ్ చేయడానికి ముందు పూర్తి శ్రద్ధ వహించాలి.

మేము ఈ వ్యాసంలో ఈ క్రింది వాటిని చర్చిస్తాము -

ప్రత్యామ్నాయ పెట్టుబడుల నిర్వచనం

సరళంగా నిర్వచించిన, ప్రత్యామ్నాయ పెట్టుబడులు సాంప్రదాయిక పెట్టుబడుల నుండి సంక్లిష్టత, ద్రవ్యత, రెగ్యులేటరీ మెకానిజం మరియు ఫండ్ మేనేజ్మెంట్ మోడ్ ఆధారంగా మారుతూ ఉంటాయి. కానీ అది చాలా సైద్ధాంతికమే, కాదా? వివిధ రకాల ప్రత్యామ్నాయ పెట్టుబడులు ప్రైవేట్ ఈక్విటీ, హెడ్జ్ ఫండ్స్, వెంచర్ క్యాపిటల్, రియల్ ఎస్టేట్ / కమోడిటీస్ మరియు వైన్ / ఆర్ట్ / స్టాంప్స్ వంటి టాంజిబుల్స్.

సాంప్రదాయిక పెట్టుబడుల నుండి ప్రత్యామ్నాయ పెట్టుబడులను వాస్తవంగా ఏది వేరు చేస్తుందో అర్థం చేసుకుందాం.

సాంప్రదాయ పెట్టుబడులకు వ్యతిరేకంగా ప్రత్యామ్నాయ పెట్టుబడులు

మూలం: ప్రపంచ ఆర్థిక ఫోరం

ప్రకృతిలో ద్రవ్యత

ఇవి సముచిత పెట్టుబడిదారుల స్థావరం కలిగిన ఆస్తులు కాబట్టి, సాంప్రదాయ పెట్టుబడులతో పోలిస్తే వీటిలో వర్తకం చాలా అరుదు. తక్కువ ట్రేడింగ్ మరియు పబ్లిక్ మార్కెట్ లేకపోవడం వల్ల, ఈ పెట్టుబడులు త్వరగా అమ్మబడవు. పెట్టుబడులను వెంటనే కొనుగోలు చేయాలనుకునే కొనుగోలుదారుల కొరత కూడా ఉంది. ఇది బహిరంగంగా వర్తకం చేయబడిన స్టాక్స్, మ్యూచువల్ ఫండ్స్ మరియు స్థిర సెక్యూరిటీలతో పూర్తి విరుద్ధంగా ఉంది, ఇవి చాలా విస్తృతమైన పెట్టుబడిదారుల స్థావరం కారణంగా నిరంతరం కొనుగోలు చేయబడుతున్నాయి.

(గమనిక: ప్రత్యామ్నాయ ఆస్తుల పనితీరును ప్రతిబింబించే కొన్ని సూచికలు మరియు ఇటిఎఫ్లు తులనాత్మకంగా మరింత ద్రవంగా ఉంటాయి, అయితే, ఈ వ్యాసం నిజమైన ఆస్తులపై మాత్రమే దృష్టి పెడుతుంది మరియు సూచికలు కాదు. అందువల్ల, ఇవి వ్యాసం యొక్క పరిధికి వెలుపల ఉన్నాయి)

తక్కువ పారదర్శకత మరియు తక్కువ నిబంధనలు:

డాడ్-ఫ్రాంక్ వాల్ స్ట్రీట్ రిఫార్మ్ అండ్ కన్స్యూమర్ ప్రొటెక్షన్ యాక్ట్ కింద పెట్టుబడులు భారీగా నియంత్రించబడుతున్నప్పటికీ, అవి నేరుగా సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ కమిషన్ (ఎస్ఇసి) మరియు ఫైనాన్షియల్ ఇండస్ట్రీ రెగ్యులేటరీ అథారిటీ (ఫిన్రా) పరిధిలోకి రావు. ప్రత్యామ్నాయ పెట్టుబడులకు కొన్ని మోసం నిరోధక నిబంధనలు వర్తిస్తాయి, ప్రత్యామ్నాయ స్థలం కోసం నియంత్రణ నిబంధనలను నిర్వచించిన మరియు ఫండ్ నిర్వాహకుల కార్యకలాపాలను పర్యవేక్షించే ఏ ఒక్క ఏజెన్సీ కూడా లేదు.

పరిమిత పనితీరు సూచికలు:

ట్రేడింగ్ యొక్క తక్కువ వాల్యూమ్ కారణంగా, ప్రత్యామ్నాయ పెట్టుబడులకు సంబంధించిన డేటా, వాస్తవాలు మరియు గణాంకాలు పొందడం కష్టం. ఇంటర్నెట్లో చాలా వనరులు తేలుతున్నప్పటికీ, వాటి విశ్వసనీయతను నిర్ణయించడం ఒక పని. సాంప్రదాయ పెట్టుబడుల పెట్టుబడిదారులకు డేటా, వార్తలు మరియు పరిశోధనలకు విస్తృత ప్రాప్యత ఉంది, ఇది అతనికి నిర్ణయాలు తీసుకోవటానికి మరియు వ్యూహాలను రూపొందించడానికి సహాయపడుతుంది, కానీ ప్రత్యామ్నాయ పెట్టుబడుల కోసం, సమాచారానికి మరియు చారిత్రక పోకడలకు పరిమిత ప్రాప్యత ఫండ్ నిర్వాహకులపై ఆధారపడటాన్ని పెంచుతుంది.

క్లోజ్ ఎండ్ ఫండ్స్

ప్రత్యామ్నాయ పెట్టుబడులు ప్రధానంగా 10-15 సంవత్సరాల పెట్టుబడి హోరిజోన్తో క్లోజ్-ఎండ్ ఫండ్లు. హెడ్జ్ ఫండ్లు దీనికి మినహాయింపు మరియు ఈ విషయంలో సాంప్రదాయ పెట్టుబడుల మాదిరిగానే ఉంటాయి. ప్రత్యామ్నాయ పెట్టుబడులలో, నిధులు స్వయంచాలకంగా తిరిగి పెట్టుబడి పెట్టబడవు కాని కాలపరిమితి తర్వాత పెట్టుబడిదారులకు తిరిగి ఇవ్వబడతాయి, వారు దానిని వేరే చోట పెట్టుబడి పెట్టడానికి ఎంచుకోవచ్చు.

ప్రత్యామ్నాయ పెట్టుబడులు ఎందుకు ఇష్టపడతారు?

ఇప్పుడు ప్రశ్న తలెత్తుతుంది, ఇవి అస్పష్టతతో కూడిన పెట్టుబడులు అయితే, అధిక నికర విలువ కలిగిన పెట్టుబడిదారులు వాటిని తమ దస్త్రాలలో ఎందుకు కలిగి ఉండాలని కోరుకుంటారు మరియు అది వారికి ఎలా ప్రయోజనం చేకూరుస్తుంది?

డొమైన్గా ప్రత్యామ్నాయ పెట్టుబడులు ఇప్పటికీ అభివృద్ధి చెందుతున్నాయి మరియు పరిపక్వం చెందుతున్నాయి. ఇది ప్రధానంగా హై నెట్ వర్త్ పెట్టుబడిదారులకు ప్రత్యేక హక్కుగా పరిగణించబడుతున్నప్పటికీ, రిటైల్ పెట్టుబడిదారులు కూడా వారిపై ఆసక్తిని కనబరుస్తున్నారు. 2008 లో ఆర్థిక సంక్షోభం తరువాత, వైవిధ్యభరితమైన దస్త్రాలు కూడా తీవ్రమైన అస్థిరతతో దెబ్బతిన్నాయి, ప్రత్యామ్నాయ పెట్టుబడులు వాటి విలువను నిరూపించాయి.

సాంప్రదాయ పెట్టుబడులపై వారు సంబరం పాయింట్లు సాధించడానికి ప్రధాన కారణాలు:

మార్కెట్లతో తక్కువ సహ-సంబంధం:

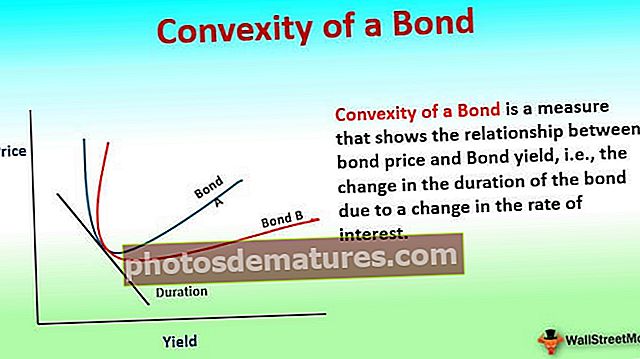

ఈక్విటీ మార్కెట్లు మరియు స్థిర ఆదాయ మార్కెట్లు వంటి సాంప్రదాయ ఆస్తి తరగతులకు తక్కువ సహసంబంధాలు ప్రత్యామ్నాయ పెట్టుబడులకు ప్రధాన ప్రయోజనంగా పనిచేస్తాయి. ఈ ఆస్తి తరగతులు సాధారణంగా -1 నుండి 0 మధ్య సహ-సంబంధాన్ని కలిగి ఉంటాయి, ఇవి క్రమబద్ధమైన రిస్క్ లేదా మార్కెట్-ఆధారిత రిస్క్ ఎలిమెంట్కు తక్కువ అవకాశం కలిగిస్తాయి. ఏదేమైనా, ఈ సన్నివేశంలో క్యాచ్ మార్కెట్తో తక్కువ సంబంధం ఉన్నందున తలక్రిందులుగా ఉంటుంది. అలాగే, CAPM బీటా చూడండి

వైవిధ్యీకరణకు బలమైన సాధనం:

వారి తక్కువ సహ-సంబంధ సహ-సమర్థత ద్వారా ప్రత్యామ్నాయ పెట్టుబడులు మెరుగైన రాబడితో మెరుగైన వైవిధ్యీకరణ ప్రయోజనాలను అందిస్తాయి. ఈ ఆస్తులు సాంప్రదాయ పెట్టుబడులను సంపూర్ణంగా పూర్తి చేస్తాయి మరియు స్టాక్ లేదా బాండ్ పనికిరానిప్పుడు, ఒక హెడ్జ్ ఫండ్ లేదా ప్రైవేట్ ఈక్విటీ సంస్థ దీర్ఘకాలిక నష్టాల పరిధిని తగ్గించగలవు. వ్యక్తిగత పెట్టుబడి లక్ష్యాలు మరియు రిస్క్ ఆకలి ఆధారంగా ప్రత్యామ్నాయ ఆస్తులను జోడించవచ్చు లేదా భర్తీ చేయవచ్చు.

క్రియాశీల నిర్వహణ:

నిష్క్రియాత్మక సూచిక పెట్టుబడితో పోలిస్తే, ప్రత్యామ్నాయ పెట్టుబడి నిధుల క్రియాశీల నిర్వహణకు పిలుస్తుంది. ఈ పెట్టుబడుల యొక్క ఆస్తుల సంక్లిష్ట స్వభావం, అస్థిరత మరియు పెరిగిన ప్రమాద స్థాయి, అవసరమైన విధంగా నిరంతరం పర్యవేక్షించడం మరియు పెట్టుబడి వ్యూహాల రీకాలిబ్రేషన్ అవసరం. అంతేకాకుండా, అధిక నిర్వహణ ఫీజులు లేని సంపన్న పెట్టుబడిదారులు ఖచ్చితంగా ఉన్నత స్థాయి నైపుణ్యం యొక్క ప్రయోజనాలను పొందాలని కోరుకుంటారు.

అక్కడ వివిధ రకాల ప్రత్యామ్నాయ పెట్టుబడులు. కొన్ని బాగా నిర్మాణాత్మకంగా ఉన్నాయి, మరికొందరు పెట్టుబడిదారుల ప్రత్యేకతను అనుసరిస్తారు. ఈ ఆస్తి రకాలు వెనుక ఉన్న నిర్మాణం మరియు అంతర్లీన తత్వాలను అర్థం చేసుకోవడానికి ప్రయత్నిద్దాం.

ప్రత్యామ్నాయ పెట్టుబడుల రకాలు;

ప్రైవేట్ ఈక్విటీ

అన్ని ఈక్విటీలు స్టాక్ ఎక్స్ఛేంజీలలో జాబితా చేయబడవు. ప్రైవేట్ ఈక్విటీ అంటే సంస్థాగత పెట్టుబడిదారులు లేదా అధిక నికర విలువైన పెట్టుబడిదారులు నేరుగా ప్రైవేట్ సంస్థలలో లేదా ప్రభుత్వ సంస్థల కొనుగోలు ప్రక్రియలో ఉంచే నిధులను సూచిస్తుంది. సాధారణంగా, ఈ ప్రైవేట్ కంపెనీలు తమ అకర్బన మరియు సేంద్రీయ వృద్ధికి మూలధనాన్ని ఉపయోగించుకుంటాయి. ఇది వారి పాదముద్రను విస్తరించడం, మార్కెటింగ్ కార్యకలాపాలను పెంచడం, సాంకేతిక పురోగతి లేదా వ్యూహాత్మక సముపార్జనలు చేయడం కోసం కావచ్చు.

ఎక్కువగా పెట్టుబడిదారులకు తమ పెట్టుబడి లక్ష్యాలకు సరిపోయే సంస్థలను ఎన్నుకునే నైపుణ్యం లేదు, అందువల్ల వారు ప్రత్యక్ష మోడ్ కంటే ప్రైవేట్ ఈక్విటీ సంస్థల ద్వారా పెట్టుబడులు పెట్టడానికి ఇష్టపడతారు. ఈ సంస్థలు అధిక నికర విలువ కలిగిన పెట్టుబడిదారులు, ఎండోమెంట్స్, ఇన్సూరెన్స్ కంపెనీలు, పెన్షన్ ఫండ్స్ మొదలైన వాటి నుండి నిధులను సేకరిస్తాయి.

ప్రైవేట్ ఈక్విటీ ఫండ్ నిర్మాణాన్ని శీఘ్రంగా పరిశీలించండి:

| పరిమిత భాగస్వామి | సాధారణ భాగస్వామి | పరిహార నిర్మాణం |

| వారు ఈ నిధులలో పెట్టుబడి పెట్టే సంస్థాగత లేదా అధిక నికర విలువ కలిగిన వ్యక్తులు | ఫండ్లోని పెట్టుబడుల నిర్వహణ బాధ్యత జనరల్ పార్ట్నర్స్ | సాధారణ భాగస్వాములు నిర్వహణ రుసుముతో పాటు పెట్టుబడిపై లాభాల వాటాను పొందుతారు. దీనిని క్యారీడ్ ఇంట్రెస్ట్ అని పిలుస్తారు మరియు ఇది 8% నుండి 30% మధ్య ఉంటుంది |

ప్రైవేట్ ఈక్విటీ పరిశ్రమ 1940 లలో పుట్టినప్పటి నుండి నియంత్రణ పర్యవేక్షణలో లేదు, అయితే, 2008 ఆర్థిక సంక్షోభం తరువాత, ఇది డాడ్-ఫ్రాంక్ వాల్ స్ట్రీట్ సంస్కరణ మరియు వినియోగదారుల రక్షణ చట్టం పరిధిలోకి వస్తుంది. ఇటీవలి కాలంలో, పారదర్శకత కోసం పెరిగిన పిలుపు ఉంది మరియు యుఎస్ సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ కమిషన్ (ఎస్ఇసి) ప్రైవేట్ ఈక్విటీ సంస్థలపై డేటాను సేకరించడం ప్రారంభించింది.

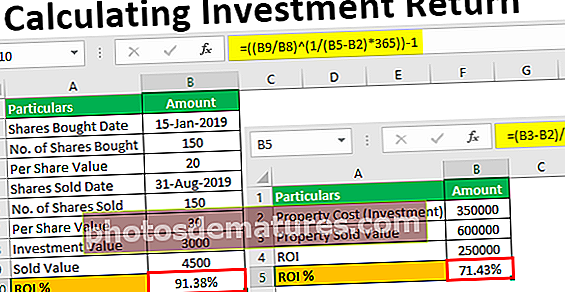

ప్రైవేట్ ఈక్విటీ యొక్క పనితీరును నిర్ధారించే విషయానికి వస్తే, IRR (ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్) వంటి చర్యలు విస్తృతంగా ఉపయోగించబడ్డాయి, అయితే దీనికి కొన్ని పరిమితులు ఉన్నాయి. మధ్యంతర నగదు ప్రవాహాలు లేదా ప్రతికూల ప్రవాహాల కోసం తిరిగి పెట్టుబడి మూలకాన్ని IRR పరిష్కరించలేదు. అందువలన, సవరించిన IRR ను అభివృద్ధి చేసింది. సాంప్రదాయ IRR కన్నా ఎక్కువ ఆచరణాత్మక మరియు సంపూర్ణ సాధనం, సవరించిన IRR లేదా MIRR ఈ రోజుల్లో ప్రైవేట్ ఈక్విటీ పనితీరును లెక్కించడానికి ప్రధాన కొలత. అలాగే, చెక్అవుట్ NPV vs IRR

వార్షిక గ్లోబల్ ప్రైవేట్ క్యాపిటల్ * నిధుల సేకరణ, 1995 - 2015

* ‘ప్రైవేట్ క్యాపిటల్’ ప్రైవేట్ ఈక్విటీ, ప్రైవేట్ డెట్, ప్రైవేట్ రియల్ ఎస్టేట్, మౌలిక సదుపాయాలు మరియు సహజ వనరులతో సహా ప్రైవేట్ క్లోజ్డ్ ఎండ్ ఫండ్ల యొక్క విస్తృత వర్ణపటాన్ని సూచిస్తుంది.

మూలం: docs.preqin.com

హెడ్జ్ ఫండ్స్

మ్యూచువల్ ఫండ్స్ బాగా ప్రాచుర్యం పొందాయి, కాని, హెడ్జ్ ఫండ్స్, దాని సుదూర బంధువు, ఇప్పటికీ అంతగా తెలియని భూభాగానికి చెందినది. ఇది ప్రత్యామ్నాయ పెట్టుబడి వాహనం, ఇది అల్ట్రా-డీప్ పాకెట్స్ ఉన్న పెట్టుబడిదారులకు మాత్రమే అందిస్తుంది. యుఎస్ చట్టాల ప్రకారం, హెడ్జ్ ఫండ్స్ "గుర్తింపు పొందిన" పెట్టుబడిదారులకు మాత్రమే తీర్చాలి. ఇది వారు $ 1 మిలియన్ కంటే ఎక్కువ నికర విలువను కలిగి ఉండాలని మరియు కనీస వార్షిక ఆదాయాన్ని కూడా సంపాదించాలని ఇది సూచిస్తుంది. వరల్డ్ ఎకనామిక్ ఫోరం (WEF) ప్రకారం, హెడ్జ్ ఫండ్స్ tr 3 ట్రిలియన్ కంటే ఎక్కువ ఆస్తులను అండర్ మేనేజ్మెంట్ (AUM) కలిగి ఉంది, ఇది మొత్తం ప్రత్యామ్నాయ పెట్టుబడులలో 40% ప్రాతినిధ్యం వహిస్తుంది.

కాబట్టి వాటిని మొదటి స్థానంలో హెడ్జ్ ఫండ్స్ అని ఎందుకు పిలుస్తారు?

ఈ నిధులు రాబడి యొక్క పరిమాణంపై దృష్టి పెట్టకుండా, స్థిరమైన రాబడిని సంపాదించడానికి మరియు మూలధనాన్ని కాపాడటానికి వారి ప్రధాన ఆలోచన కారణంగా ఈ పేరును పొందాయి.

ఈక్విటీ మార్కెట్లకు కనీస సహ-సంబంధంతో, చాలా హెడ్జ్ ఫండ్లు పోర్ట్ఫోలియో నష్టాలను వైవిధ్యపరచడానికి మరియు అస్థిరతను తగ్గించగలిగాయి.

హెడ్జ్ ఫండ్స్ కూడా అంతర్లీన ఆస్తుల కొలను, కానీ అవి మ్యూచువల్ ఫండ్ల నుండి చాలా ప్రాతిపదికన భిన్నంగా ఉంటాయి. అవి మ్యూచువల్ ఫండ్లుగా నియంత్రించబడవు మరియు అందువల్ల విస్తృత శ్రేణి సెక్యూరిటీలలో పెట్టుబడులు పెట్టడానికి అవకాశం ఉంది. హెడ్జ్ ఫండ్స్ ప్రమాదకర ఆస్తులు మరియు ఉత్పన్నాలలో పెట్టుబడులు పెట్టడానికి బాగా ప్రసిద్ది చెందాయి. పెట్టుబడి పద్ధతుల విషయానికి వస్తే, హెడ్జ్ ఫండ్స్ వివిధ స్థాయిల రిస్క్ మరియు రిటర్న్లకు క్రమాంకనం చేయబడిన మరింత ఉన్నత స్థాయి సంక్లిష్ట విధానాన్ని తీసుకోవటానికి ఇష్టపడతాయి. వారిలో చాలామంది "పరపతి" పెట్టుబడిని కూడా ఆశ్రయిస్తారు, అంటే పెట్టుబడి కోసం అరువు తీసుకున్న డబ్బును ఉపయోగించడం.

హెడ్జ్ ఫండ్లను ఇతర ప్రత్యామ్నాయ పెట్టుబడుల నుండి వేరుచేసే ఒక అంశం దాని లిక్విడిటీ కోటీన్. లిక్విడ్ సెక్యూరిటీలకు ఎక్కువ ఎక్స్పోజర్ కారణంగా ఈ ఫండ్స్ అమ్మకం కోసం కొన్ని నిమిషాలు పట్టవచ్చు.

వ్యవస్తీకృత ములదనము

మేము వ్యవస్థాపకత యుగంలో జీవిస్తున్నాము. కొత్త ఆలోచనలు మరియు సాంకేతిక పురోగతులు ప్రపంచవ్యాప్తంగా స్టార్టప్ వెంచర్ల విస్తరణకు దారితీశాయి. ఒక సంస్థ మనుగడ సాగించడానికి ఆలోచనలు సరిపోవు. కొనసాగించడానికి, ఒక సంస్థకు మూలధనం అవసరం. వెంచర్ క్యాపిటల్ అనేది ప్రత్యామ్నాయ ఆస్తి తరగతి, ఇది ప్రైవేట్ స్టార్టప్లలో ఈక్విటీ క్యాపిటల్ను పెట్టుబడి పెడుతుంది మరియు వృద్ధికి అసాధారణమైన సామర్థ్యాన్ని చూపుతుంది.

ప్రైవేట్ ఈక్విటీకి ఇది సుపరిచితం కాదా? లేదు, అది కాదు. ప్రైవేట్ ఈక్విటీ ఈక్విటీ క్యాపిటల్ను పరిపక్వ సంస్థలలో పెట్టుబడి పెడుతుంది, వెంచర్ క్యాపిటల్ ప్రధానంగా స్టార్టప్ల కోసం.

వెంచర్ క్యాపిటల్ సాధారణంగా విత్తనం మరియు ప్రారంభ దశ వ్యాపారాలలో పెట్టుబడి పెడుతుంది, కొంతమంది విస్తరణ దశలో పెట్టుబడి పెడతారు. పెట్టుబడి హోరిజోన్ సాధారణంగా 3-7 సంవత్సరాల మధ్య ఉంటుంది మరియు వెంచర్ క్యాపిటలిస్టులు> 8x-10x పెట్టుబడి మూలధనానికి రాబడిని ఆశించారు. ఈ అధిక రాబడి రేటు పెట్టుబడితో సంబంధం ఉన్న రిస్క్ కోటీన్ కారణంగా సహజ ఫలితం. ప్రారంభ దశలో కొన్ని ఆలోచనలు పేలవంగా కనిపిస్తాయి, ఎవరికి తెలుసు, అవి తదుపరి ఫేస్బుక్ లేదా ఆపిల్గా మారవచ్చు? ఈ స్థాయి ప్రమాదాన్ని భరించటానికి మరియు ఆలోచన యొక్క అంతర్లీన సామర్థ్యాన్ని విశ్వసించే పెట్టుబడిదారులు ఆదర్శ వెంచర్ క్యాపిటలిస్టులు.

అలాగే, ప్రైవేట్ ఈక్విటీ vs వెంచర్ క్యాపిటల్ చూడండి

వ్యవస్థాపకత పెరగడంతో, వెంచర్ క్యాపిటల్ వృద్ధి చెందడానికి ఇది సమయం. 2013 నుండి 2015 వరకు, ఒప్పందాలు 54% YOY పెరిగాయి. భౌగోళికంగా, వెంచర్ క్యాపిటల్ పెట్టుబడులు ఎక్కువగా యుఎస్లో కేంద్రీకృతమై ఉన్నాయి, తరువాత యూరప్ మరియు చైనా ఉన్నాయి.

మూలం: ఎర్నెస్ట్ & యంగ్ గ్లోబల్ వెంచర్ క్యాపిటల్ ట్రెండ్స్ 2015

కొత్త వెంచర్లలో పెట్టుబడులు పెట్టడం వలన అనిశ్చితితో అధిక స్థాయిలో ప్రమాదం ఉంటుంది. ప్రతికూల ఫలితాల యొక్క అధిక అవకాశాలు ఉన్నాయి మరియు ఇది రిస్క్ కోటీని సమర్థిస్తుంది. వెంచర్ క్యాపిటల్ పెట్టుబడి యొక్క ప్రతి దశ కొత్త రిస్క్ను అందిస్తుంది, అయినప్పటికీ, వచ్చే రాబడి రిస్క్ పరిమాణానికి నేరుగా అనులోమానుపాతంలో ఉంటుంది మరియు ఇది వెంచర్ క్యాపిటలిస్టులను ఆకర్షిస్తుంది.

పెట్టుబడి దశ ప్రకారం వెంచర్ క్యాపిటల్ కోసం రిస్క్ / రిటర్న్ ఎలిమెంట్.

J.C. రుహ్న్కా మరియు J.E. యంగ్ పరిశోధన

J.C. రుహ్న్కా మరియు J.E. యంగ్ పరిశోధనల ప్రకారం, విత్తన దశలో (66%) ప్రమాదం ఎక్కువగా ఉంది మరియు IPO పూర్వ దశ (20%) వరకు తగ్గుతుంది.

విత్తన దశలో రాబడి 73% వరకు ఉంటుంది మరియు ఐపిఓకు ముందు దశ వరకు ప్రమాద దశలు తగ్గుతాయి.

నిజమైన ఆస్తులు

అన్ని పెట్టుబడులు వ్యాపారాలు లేదా నిధుల కొలను వైపు కాదు. వాటిలో కొన్ని విలువైన లోహాలు లేదా సహజ వనరులు వంటి నిజమైన ఆస్తుల వైపు ఉన్నాయి. బంగారం, వెండి లేదా ఇతర విలువైన లోహాలలో డబ్బు పెట్టుబడి పెట్టడం ప్రాచీన కాలం నుండి ఉంది. యుఎస్ డాలర్తో విలోమ సంబంధం కారణంగా మార్కెట్ కదలికలు మరియు కరెన్సీ హెచ్చుతగ్గులకు వ్యతిరేకంగా వారు ఎల్లప్పుడూ ఉత్తమ హెడ్జ్ అని పిలుస్తారు. పెట్టుబడిదారులు బంగారు నాణేలు, బులియన్ల ద్వారా లేదా పరోక్షంగా సెక్టార్ ట్రేడెడ్ ఫండ్స్ లేదా ఎక్స్ఛేంజ్-ట్రేడెడ్ ఫండ్ల ద్వారా బంగారంపై పెట్టుబడి పెట్టవచ్చు.

మూలం: బులియన్ వాల్ట్ 2015

మూలం: బులియన్ వాల్ట్ 2015

రియల్ ఎస్టేట్ కూడా పెట్టుబడిదారుల అభిమానాన్ని చాలా కాలంగా ఆకర్షించే మార్గాలలో ఒకటి. ప్లాట్లు, ఇళ్ళు మరియు అద్దె దిగుబడి లేదా వాణిజ్య ఆస్తులలో పెట్టుబడులు పెట్టడం రియల్ ఎస్టేట్లో పెట్టుబడులు పెట్టడానికి కొన్ని ప్రత్యక్ష మార్గాలు. రిటైల్ పెట్టుబడిదారులు తమ డబ్బును రియల్ ఎస్టేట్లో ఉంచే పరోక్ష మార్గాలు రియల్ ఎస్టేట్ ఇన్వెస్ట్మెంట్ ట్రస్ట్ (REIT లు) ద్వారా. మరోసారి, ఈక్విటీ మార్కెట్లు మరియు రియల్ ఎస్టేట్ మధ్య తక్కువ సహ-సంబంధం రియల్ ఎస్టేట్ను ద్రవ్యోల్బణానికి వ్యతిరేకంగా ఆదర్శవంతమైన హెడ్జ్గా ముద్రించింది.

వైన్, ఆర్ట్, స్టాంపులు లేదా పాతకాలపు కార్లు వంటి సేకరణలు

స్టాంపులు, కళాకృతులు మరియు పాతకాలపు వైన్ కేవలం ప్రతిష్టాత్మక సావనీర్లు అని భావించిన వారికి, మరోసారి ఆలోచించండి! ఈ వ్యసనపరులలో దాచబడినది ఈ సేకరణల యొక్క నిజమైన విలువను తెలిసిన తెలివిగల పెట్టుబడిదారులు.

1950 ఫెరారీ 166 ఇంటర్ విగ్నేల్ కూపే మరియు ఫెరారీ 250 జిటిఓ బెర్లినెట్టా వంటి క్లాసిక్ కార్లు ఈ జాబితాలో అగ్రస్థానంలో ఉండగా, బోర్డియక్స్ వంటి ఇన్వెస్ట్మెంట్-గ్రేడ్ వైన్లు రెండవ స్థానంలో ఉన్నాయి. నాణేలు, కళ మరియు స్టాంప్ కొన్ని ఇతర లగ్జరీ పెట్టుబడులు.

మూలం: నైట్ ఫ్రాంక్

నైట్ ఫ్రాంక్ ప్రకారం, నైట్ ఫ్రాంక్ లగ్జరీ ఇన్వెస్ట్మెంట్ ఇండెక్స్ (కెఎఫ్ఎల్ఐఐ) 2015 లో 7% పెరిగింది, ఇది ఎఫ్టిఎస్ఇ 100 ఈక్విటీల సూచిక విలువలో 5% పడిపోవటం మరియు హై-ఎండ్ హౌసింగ్ మార్కెట్లో కేవలం 1% పెరుగుదల లండన్. ఏదేమైనా, సేకరణల యొక్క విలువ అనూహ్యమైనది మరియు సరఫరా మరియు డిమాండ్, ప్రస్తుత ఆర్థిక పరిస్థితులు, కొనుగోలుదారుల సుముఖత మరియు ప్రతిష్టాత్మక సేకరణ యొక్క భౌతిక స్థితి ద్వారా ప్రభావితమవుతుంది.

ముగింపు

ప్రత్యామ్నాయ పెట్టుబడి అనేది విశ్వం. వైవిధ్యత దాని అంతర్లీన అంశంగా, ఇది రిటైల్ పెట్టుబడిదారులకు కూడా వేగంగా ప్రాచుర్యం పొందుతోంది. ఇది ధనవంతుల పెట్టుబడిదారుల రంగం మాత్రమే కాదు. ఈ ఆస్తి తరగతి వైవిధ్యీకరణను అందించడం ఖాయం అయితే, దీనికి ఎంపిక మరియు నైపుణ్యం కలిగిన తీర్పు-ఆధారిత పెట్టుబడి అవసరం. మార్కెట్ పోకడలపై సమగ్ర పరిశోధన లేదా అధ్యయనం లేకుండా, వాటిలో పెట్టుబడులు పెట్టడం ప్రమాదకర పందెం.