NPV vs IRR | ప్రాజెక్ట్ మూల్యాంకనం కోసం ఏ విధానం మంచిది?

NPV మరియు IRR మధ్య వ్యత్యాసం

ది నికర ప్రస్తుత విలువ (ఎన్పివి) భవిష్యత్ నగదు ప్రవాహాల యొక్క డాలర్ విలువను పద్ధతి లెక్కిస్తుంది, ఇది నిర్దిష్ట వ్యవధిలో ప్రాజెక్ట్ ఉత్పత్తి చేసే వివిధ అంశాలను పరిగణనలోకి తీసుకుంటుంది. అంతర్గత రాబడి రేటు (IRR) ప్రాజెక్ట్ ద్వారా సృష్టించబడే అంచనా శాతం రాబడిని సూచిస్తుంది.

పెట్టుబడి నిర్ణయం తీసుకోవడానికి ప్రణాళిక చేస్తున్నారా? దాని లాభదాయకతను ఎలా తెలుసుకోవాలో అయోమయంలో ఉన్నారా? బాగా, రెండు ముఖ్యమైన విధానాలు ఉపయోగించబడుతున్నాయి మరియు అవి నెట్ ప్రెజెంట్ వాల్యూ మరియు ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్.

మీ సంస్థ మిమ్మల్ని విశ్లేషణ చేయమని కోరిందని అనుకుందాం - కొత్త ప్రాజెక్ట్ ప్రయోజనకరంగా ఉంటుందా?

ఈ దృష్టాంతంలో, మీరు మొదట ప్రాజెక్ట్ వ్యయాన్ని విశ్లేషించి, దాని నగదు ప్రవాహం మరియు ప్రవాహాలను (ఉచిత నగదు ప్రవాహాలు) అంచనా వేయడానికి ప్రయత్నిస్తారు. తరువాత, ప్రాజెక్ట్ యొక్క వ్యయం ఎన్ని సంవత్సరాలలో తిరిగి పొందబడుతుందో మీరు తనిఖీ చేస్తారు మరియు ఆ ప్రాజెక్ట్ ఏ కాలానికి ప్రయోజనాలను అందించడం ప్రారంభిస్తుంది. ప్రాజెక్ట్ యొక్క లాభదాయకత లేదా దీర్ఘకాలిక పెట్టుబడి ప్రణాళికలను కొలవడానికి, ప్రాజెక్ట్ యొక్క లాభదాయకతను తెలుసుకోవడానికి అనేక సంస్థలు మరియు వ్యక్తులు ఉపయోగించే మూలధన బడ్జెట్ సాధనాలు ఉన్నాయి.

ఉపయోగించిన అత్యంత సాధారణ సాధనాలు NPV & IRR. పెట్టుబడుల నుండి వచ్చే లాభాలను అంచనా వేయడానికి రెండు సాధనాలు ప్రధానంగా ఉపయోగించబడతాయి మరియు అవి రెండూ తమ సొంత లాభాలు ఉన్నాయి. కానీ ప్రాధమిక ప్రశ్న - ఏ సాధనం మంచిది? ఎన్పివి మంచి కొలవగల సాధనం, ఇతర రాష్ట్రాల ఐఆర్ఆర్ అని మీరు చదివిన చర్చ చాలా ఉంది. ఈ వ్యాసంలో, రెండింటి మధ్య వ్యత్యాసం ద్వారా నేను మీకు మార్గనిర్దేశం చేస్తాను మరియు ఏ సాధనం ఎక్కువ has చిత్యాన్ని కలిగి ఉంటుంది.

చాలా ముఖ్యమైనది - NPV vs IRR Excel మూసను డౌన్లోడ్ చేయండి

NPV మరియు IRR ఎక్సెల్ లెక్కింపు ఉదాహరణ

NPV vs IRR ఇన్ఫోగ్రాఫిక్స్

NPV యొక్క ప్రయోజనాలు మరియు అప్రయోజనాలు

నికర ప్రస్తుత విలువ నగదు ప్రవాహం యొక్క ప్రస్తుత విలువను లెక్కిస్తుంది, ప్రస్తుత నగదు ప్రవాహాల విలువను మైనస్ చేస్తుంది, ఇక్కడ ప్రస్తుత విలువ ఈనాటికి భవిష్యత్ డబ్బు మొత్తానికి విలువ ఏమిటో నిర్వచిస్తుంది.

- మీరు కొన్ని పెట్టుబడులు లేదా ప్రాజెక్టులలో పెట్టుబడులు పెడితే అది ఉత్పత్తి అవుతుంది సానుకూల NPV లేదా NPV> 0 ఇది మీ సంపదకు అదనపు విలువను చూపుతుందని మీరు ఆ ప్రాజెక్ట్ను అంగీకరించవచ్చు.

- మరియు విషయంలో ప్రతికూల NPV లేదా NPV <0, మీరు ప్రాజెక్ట్ను అంగీకరించకూడదు.

ప్రయోజనాలు

- డబ్బు యొక్క సమయ విలువకు ఎక్కువ ప్రాముఖ్యత ఇవ్వబడింది, అనగా ఈ రోజు డబ్బు విలువ ఇప్పటి నుండి సంవత్సరానికి అందుకున్న డబ్బు విలువ కంటే ఎక్కువ.

- ప్రాజెక్ట్ లాభదాయకత & ప్రమాద కారకాలకు అధిక ప్రాధాన్యత ఇవ్వబడుతుంది.

- ఇది మీ సంపదను పెంచడానికి మీకు సహాయపడుతుంది ఎందుకంటే ఇది మీ రాబడి దాని మూలధన వ్యయం కంటే ఎక్కువగా ఉందో లేదో చూపిస్తుంది.

- ఇది ఒక ప్రాజెక్ట్ యొక్క జీవిత కాలానికి నగదు ప్రవాహానికి ముందు మరియు తరువాత రెండింటినీ పరిగణనలోకి తీసుకుంటుంది.

ప్రతికూలతలు

- రెండు లేదా అంతకంటే ఎక్కువ ప్రాజెక్టులు అసమాన జీవితంలో ఉన్నప్పుడు ఇది మీకు ఖచ్చితమైన నిర్ణయం ఇవ్వకపోవచ్చు.

- సాధారణ గణన కారణంగా ఒక ప్రాజెక్ట్ లేదా పెట్టుబడి ఎంతకాలం సానుకూల ఎన్పివిని ఉత్పత్తి చేస్తుందనే దానిపై ఇది స్పష్టత ఇవ్వదు.

- సానుకూల NPV ని అందించే పెట్టుబడి ప్రణాళికను అంగీకరించమని NPV పద్ధతి సూచిస్తుంది, అయితే మీరు సానుకూల NPV ను ఏ సమయంలో సాధిస్తారో అది ఖచ్చితమైన సమాధానం ఇవ్వదు.

- నగదు ప్రవాహానికి తగిన తగ్గింపు రేటును లెక్కించడం కష్టం.

IRR యొక్క ప్రయోజనాలు మరియు అప్రయోజనాలు

మీరు ఈ విధానాన్ని ఎన్పివికి ప్రత్యామ్నాయ పద్ధతిగా ఉపయోగించవచ్చు. ఈ పద్ధతి పూర్తిగా అంచనా వేసిన నగదు ప్రవాహాలపై ఆధారపడి ఉంటుంది, ఎందుకంటే ఇది డిస్కౌంట్ రేటు, ఇది ప్రాజెక్ట్ యొక్క నగదు ప్రవాహాల యొక్క NPV ను సున్నాకి సమానంగా చేయడానికి ప్రయత్నిస్తుంది.

మీరు రెండు ప్రాజెక్టుల మధ్య నిర్ణయం తీసుకోవడానికి ఈ పద్ధతిని ఉపయోగిస్తుంటే, అవసరమైన రాబడి రేటు కంటే ఐఆర్ఆర్ ఎక్కువగా ఉంటే ప్రాజెక్ట్ను అంగీకరించండి.

ప్రయోజనాలు

- ఈ విధానాన్ని ఎక్కువగా ఆర్థిక నిర్వాహకులు ఉపయోగిస్తున్నారు, ఎందుకంటే ఇది శాతం రూపంలో వ్యక్తీకరించబడుతుంది కాబట్టి అవసరమైన మూలధన వ్యయంతో పోల్చడం వారికి సులభం.

- ఇది ప్రాజెక్ట్ యొక్క విలువ మరియు అనుబంధిత ప్రమాదంపై మీకు అద్భుతమైన మార్గదర్శకత్వాన్ని అందిస్తుంది.

- ఈ రోజు మీరు పెట్టుబడి పెట్టిన డబ్బు యొక్క వాస్తవ రాబడిని తెలుసుకునే ప్రయోజనాన్ని IRR పద్ధతి మీకు ఇస్తుంది.

ప్రతికూలతలు

- మూలధనం యొక్క సగటు సగటు వ్యయం కంటే IRR ఎక్కువగా ఉన్న ప్రాజెక్ట్ లేదా పెట్టుబడి ప్రణాళికను అంగీకరించమని IRR మీకు చెబుతుంది, అయితే ఒకవేళ డిస్కౌంట్ రేటు ప్రతి సంవత్సరం మారితే అలాంటి పోలిక చేయడం కష్టం.

- రెండు లేదా అంతకంటే ఎక్కువ పరస్పరం ప్రత్యేకమైన ప్రాజెక్టులు ఉంటే (అవి ఒక ప్రాజెక్ట్ యొక్క అంగీకారం ఇతర ప్రాజెక్టులను ఆందోళన నుండి తిరస్కరించే ప్రాజెక్టులు) ఆ సందర్భంలో కంటే ఐఆర్ఆర్ ప్రభావవంతంగా ఉండదు.

NPV vs IRR యొక్క ఉదాహరణ

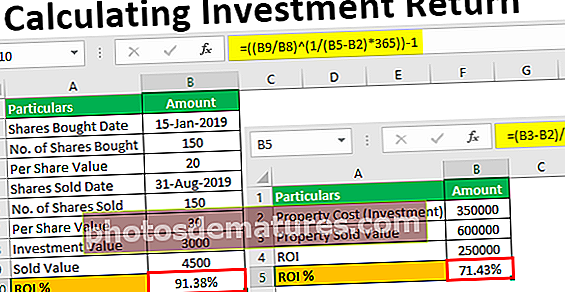

XYZ కంపెనీ ప్లాంట్లో పెట్టుబడులు పెట్టాలని యోచిస్తోంది, ఇది క్రింది నగదు ప్రవాహాలను ఉత్పత్తి చేస్తుంది.

ఇచ్చిన సమాచారం నుండి NPV & IRR ను లెక్కించండి & డిస్కౌంట్ రేటు 10%. మరియు XYZ లిమిటెడ్ ఈ ప్లాంట్లో పెట్టుబడి పెట్టాలా వద్దా అని సూచించండి.

# 1 - NPV ఫార్ములా లెక్కింపు

NPV = CF / (1 + r) t - నగదు ప్రవాహంఎక్కడ:

- CF = నగదు ప్రవాహం

- r = తగ్గింపు రేటు

- t = సమయం

- నగదు low ట్ఫ్లో = మొత్తం ప్రాజెక్ట్ వ్యయం

దశ 1: నగదు ప్రవాహాలను అంచనా వేయండి, discount హించిన తగ్గింపు రేటు మరియు ఎక్సెల్ లో NPV సూత్రాన్ని వర్తించండి

దశ 2: NPV ఫార్ములాకు నగదు ప్రవాహాన్ని జోడించండి

దశ 3: నికర ప్రస్తుత విలువను కనుగొనడానికి మొత్తం

# 2 - ఐఆర్ఆర్ ఫార్ములా లెక్కింపు

నగదు low ట్ఫ్లో = CF / (1 + IRR) టిఎక్కడ:

- CF = నగదు ప్రవాహం

- t = సమయం

దశ 1: నగదు ప్రవాహాలను జనాభా చేయండి

దశ 2: IRR సూత్రాన్ని వర్తించండి

దశ 3: IRR ను డిస్కౌంట్ రేట్తో పోల్చండి

- పై లెక్క నుండి, ప్లాంట్ ద్వారా ఉత్పత్తి చేయబడిన NPV సానుకూలంగా ఉందని మరియు IRR 14% అని మీరు చూడవచ్చు, ఇది అవసరమైన రాబడి రేటు కంటే ఎక్కువ

- డిస్కౌంట్ రేటు 14% ఎన్పివి సున్నాగా మారినప్పుడు ఇది సూచిస్తుంది.

- అందువల్ల, XYZ సంస్థ ఈ ప్లాంట్లో పెట్టుబడి పెట్టవచ్చు.

ముగింపు

మీరు రెండు లేదా అంతకంటే ఎక్కువ పరస్పర ప్రాజెక్టులను మూల్యాంకనం చేస్తుంటే, ఐఆర్ఆర్ పద్ధతికి బదులుగా ఎన్పివి పద్ధతికి వెళ్లడం మంచిదని నేను తేల్చి చెప్పగలను. వాస్తవిక అంచనాలు మరియు లాభదాయకత యొక్క మంచి కొలత కారణంగా ఉత్తమ పెట్టుబడి ప్రణాళికను ఎంచుకోవడానికి NPV పద్ధతిపై ఆధారపడటం సురక్షితం. మీరు కూడా ఐఆర్ఆర్ పద్ధతిని ఉపయోగించుకోవచ్చు, ఇది ఎన్పివికి గొప్ప పూరకంగా ఉంది మరియు పెట్టుబడి నిర్ణయాల కోసం మీకు ఖచ్చితమైన విశ్లేషణను అందిస్తుంది. అలాగే, సంస్థకు ఉచిత నగదు ప్రవాహాల యొక్క ప్రస్తుత విలువను కనుగొనడానికి ఎన్సివి దాని వినియోగాన్ని డిసిఎఫ్ వాల్యుయేషన్స్లో కనుగొంటుంది.