మునిగిపోతున్న ఫండ్ బాండ్లు అంటే ఏమిటి? (నిర్వచనం, ఉదాహరణలు, టాప్ 3 రకాలు)

మునిగిపోతున్న ఫండ్ బాండ్ల నిర్వచనం

మునిగిపోతున్న ఫండ్ బాండ్లను బాండ్లుగా నిర్వచించారు, ఇందులో బాండ్ల జారీదారుడు పరిపక్వత తేదీ లేదా ముందే నిర్వచించిన తేదీలలో బాండ్ల హోల్డర్లకు తిరిగి చెల్లించడానికి ఒక నిర్దిష్ట నిర్వచించిన మొత్తాన్ని ఉంచుతారు. భవిష్యత్ తేదీలో బాండ్ల హోల్డర్లకు జారీ చేసినవారు దాని చెల్లింపులను డిఫాల్ట్ చేస్తే, ఇది ప్రాథమికంగా జారీచేసేవారు అనుషంగికంగా అందించబడే బాండ్. ఒక సంస్థ ప్రారంభ నగదు కార్పస్ను సిద్ధం చేస్తుంది, అది స్వతంత్ర ధర్మకర్తకు అప్పగిస్తుంది.

స్వతంత్ర ధర్మకర్త సంస్థ నుండి అందుకున్న మొత్తాన్ని దీర్ఘకాలిక పరిపక్వత కలిగిన ఆస్తులలో మరింత పెట్టుబడి పెట్టడానికి ఉపయోగిస్తాడు. ఇప్పటికే ఉన్న బాండ్ల సమస్యలను విరమించుకోవడానికి మాత్రమే ఇటువంటి పెట్టుబడి విచ్ఛిన్నమవుతుంది.

మునిగిపోయే ఫండ్ బాండ్ల రకాలు

# 1 - పిలవబడే బాండ్ల కోసం ఫండ్ బాండ్లను మునిగిపోతుంది

వడ్డీ రేట్లు తగ్గినప్పుడల్లా, సంస్థ వాటిని ప్రీమియంతో హోల్డర్ల నుండి తిరిగి కొనుగోలు చేయడం ద్వారా బాండ్లను బ్యాక్ చేస్తుంది. మునిగిపోతున్న ఫండ్ బాండ్ సంస్థకు అవసరమైన నగదు పరిపుష్టిని అందించడం ద్వారా జారీ చేసిన బాండ్లను కొనుగోలు చేయడంలో కంపెనీకి సహాయపడటానికి ఉపయోగించుకోవచ్చు.

# 2 - సమలేఖన ప్రయోజనం మరియు లక్ష్యాల కోసం ఫండ్ బాండ్లను మునిగిపోతుంది

వ్యాపారం కొన్ని లక్ష్యాలను మరియు ప్రయోజనాలను కలిగి ఉండవచ్చు, దీని కోసం భవిష్యత్తులో వారికి సేవ చేయడానికి నగదు అవసరం కావచ్చు. రాబోయే భవిష్యత్తులో అటువంటి లక్ష్యాలకు సేవ చేయడానికి వ్యాపారం అటువంటి బంధాన్ని కలిగి ఉంటుంది.

# 3 - బాండ్ల కొనుగోలు కోసం ఫండ్ బాండ్లను మునిగిపోతుంది

వ్యాపారం ప్రారంభంలో తన రుణాన్ని విరమించుకునేలా చూడవచ్చు. ఈ లక్ష్యాన్ని తీర్చడానికి, బాండ్ల హోల్డర్ నుండి ఇప్పటికే జారీ చేయబడిన బాండ్ల బైబ్యాక్లను తీర్చడానికి అటువంటి నిధిని చేర్చవచ్చు.

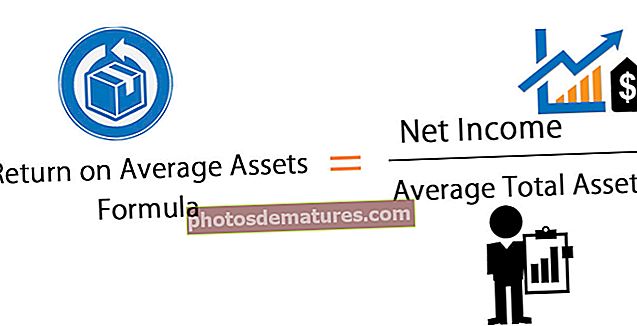

మునిగిపోతున్న ఫండ్ బాండ్ ఫార్ములా

క్రింద వివరించిన విధంగా డబ్బు సంబంధం యొక్క సమయ విలువను ఉపయోగించి దీనిని నిర్ణయించవచ్చు:

ఇక్కడ,

- రోజూ అందించే మొత్తాన్ని A. సూచిస్తుంది.

- వడ్డీ రేటు r చే సూచించబడుతుంది.

- కాల వ్యవధి n చే సూచించబడుతుంది.

మునిగిపోయే బాండ్ ఫండ్ యొక్క ఉదాహరణలు

ఉదాహరణ # 1 - సంఖ్యా ఉదాహరణ

సంస్థ 6% వడ్డీ రేటుతో million 1 మిలియన్ల రుణాన్ని కలిగి ఉంది మరియు తిరిగి చెల్లించే కాలంతో 5 సంవత్సరాలు. 5 సంవత్సరాల చివరలో, 000 60,000 మునిగిపోయే నిధిని 4% వడ్డీ రేటుతో చేర్చాలని కంపెనీ యోచిస్తోంది. మునిగిపోతున్న నిధిని రూపొందించడానికి సంస్థ ఆవర్తన వార్షిక చెల్లింపులను నిర్ణయించాలి.

ఆవర్తన మొత్తం ఈ క్రింది విధంగా నిర్ణయించబడుతుంది: -

- $ 60,000 = ఎ * (1 + 0.04) ^ 5 -1 /0.04

- $ 60,000 = ఎ * (1 + 0.4) ^ 5 -1 /0.04

- $ 60,000 = ఎ * (1.2167 -1) /0.04

- $ 60,000 = ఎ * (0.2167) /0.04

- $ 60,000 = ఎ * 5.4163

- A = $ 60,000 / 5.4163 = $ 11,077.6

అందువల్ల, కంపెనీ ఏటా $ 11,077.6 ను మునిగిపోయే ఖాతాలోకి ఆదా చేయాలి, ఆ తరువాత బాండ్ల ప్రారంభ లేదా సులభంగా చెల్లింపులో ఉపయోగించుకోవచ్చు.

ఉదాహరణ # 2

పదేళ్ల కాలానికి 8 శాతం వడ్డీ రేటుతో కంపెనీ 20 మిలియన్ డాలర్ల కాల్ చేయగల బాండ్లను జారీ చేసిందని అనుకుందాం. వడ్డీ రేటు 2 శాతం తగ్గింది మరియు నవీకరించబడిన వడ్డీ రేటు 6 శాతం ఉంది. సంస్థ అదనంగా $ 5 మిలియన్ల మునిగిపోయే ఫండ్ బాండ్ను నిర్వహిస్తుంది.

తక్కువ వడ్డీ రేటుతో తిరిగి జారీ చేయడానికి మాత్రమే కంపెనీ బాండ్లను తిరిగి పిలుస్తుంది. కాల్ చేయదగిన బాండ్లతో అనుబంధించబడిన కాల్ ప్రీమియాన్ని తిరిగి చెల్లించడానికి కంపెనీ మునిగిపోతున్న ఫండ్ బాండ్లను ఉపయోగించుకోవచ్చు.

ఉదాహరణ # 3 - ప్రాక్టికల్ అప్లికేషన్

10 సంవత్సరాల తరువాత 6% వడ్డీ రేటుతో చెల్లించాల్సిన వ్యాపారం 10 మిలియన్ డాలర్ల రుణాన్ని కలిగి ఉందని అనుకుందాం. సంస్థ అదనంగా డిఫాల్ట్ ప్రమాదాన్ని అలాగే వడ్డీ రేటు ప్రమాదాన్ని ఎదుర్కొంటుంది. అటువంటి పరిస్థితిని తీర్చడానికి మరియు వారి ఎక్స్పోజర్ను నిర్వహించడానికి, మునిగిపోతున్న ఫండ్ బాండ్ను పొందుపరచాలని కంపెనీ యోచిస్తోంది, ఇందులో మూడేళ్లపాటు సంవత్సరానికి million 2 మిలియన్లను అందించాలని యోచిస్తోంది.

మూడేళ్ల ముగింపు తరువాత, మూడేళ్ల ముగిసిన తర్వాత చెల్లించాల్సిన మిగిలిన రుణాన్ని తీర్చడానికి వ్యాపారానికి million 6 మిలియన్లు ఉంటుంది.

ప్రయోజనాలు

- మునిగిపోతున్న ఫండ్ బాండ్లను వ్యూహాత్మకంగా ఉపయోగిస్తే, debt ణం మరియు బాధ్యతలను ప్రారంభంలో తీర్చడానికి ఉపయోగించవచ్చు.

- ఇది పరిపక్వత తేదీన రుణ బాధ్యతలను సకాలంలో చెల్లించడానికి కూడా వీలు కల్పిస్తుంది.

- వడ్డీ రేట్లు తగ్గితే, ఈ బాండ్లను ఇప్పటికే ఉన్న రుణ సమస్యలను తిరిగి పిలవడానికి ఉపయోగించుకోవచ్చు. బాండ్ల హోల్డర్ల నుండి ఇప్పటికే ఉన్న బాండ్ల సమస్యలను తిరిగి కొనుగోలు చేయడానికి దీనిని ఉపయోగించవచ్చు.

- అప్పుల ప్రారంభ చెల్లింపులు ఉన్నందున, ఇది జారీ చేసే వ్యాపారం యొక్క సౌహార్దతను పెంచుతుంది.

ప్రతికూలతలు

- పెట్టుబడిదారుల దృక్పథం కోసం, మునిగిపోయే బాండ్ ఫండ్లను ఉపయోగించి వారి బాండ్లను ప్రారంభంలోనే చెల్లించినందున బాండ్ల హోల్డర్ వడ్డీ చెల్లింపులను కోల్పోతాడు.

- మునిగిపోతున్న బాండ్ ఫండ్లను ఉపయోగించి ప్రస్తుత సమస్యలను తిరిగి పిలిచినందున వ్యాపారం దాని ప్రస్తుత పెట్టుబడిదారుల విశ్వాసాన్ని నిలుపుకోకపోవచ్చు.

ముఖ్యమైన పాయింట్లు

- మునిగిపోతున్న బాండ్ ఫండ్లు చాలా తక్కువ క్రెడిట్ రేటింగ్ మరియు చెడ్డ క్రెడిట్ ప్రొఫైల్ను కలిగి ఉన్న వ్యాపారం ద్వారా నియమించబడతాయి.

- అటువంటి బాండ్లలో అధిక డిఫాల్ట్ రిస్క్ ఉన్నందున పెట్టుబడిదారుడు అలాంటి బాండ్లలో పెట్టుబడులు పెట్టడం చాలా ప్రమాదకరం.

- బహిరంగ మార్కెట్లో ఉన్న ఏదైనా ముందుగా ఉన్న బాండ్లను తిరిగి కొనుగోలు చేయడానికి దీనిని ఉపయోగించవచ్చు.

- అవి సాధారణంగా జారీ చేసే వ్యాపారం కోసం పరిమితం చేయబడిన ఆస్తిగా వర్గీకరించబడతాయి.

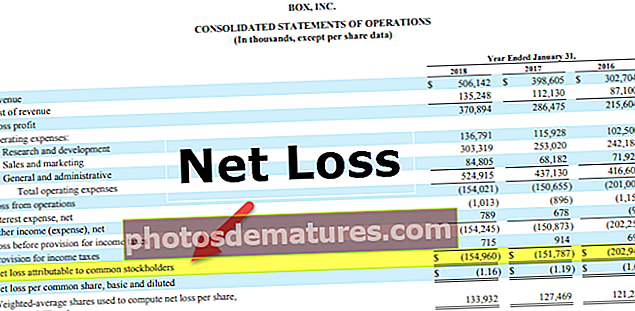

- బ్యాలెన్స్ షీట్లో, మునిగిపోయే బాండ్ ఫండ్లను నాన్-కరెంట్ ఆస్తి విభాగం కింద ఖాతా లేబుల్తో పెట్టుబడులుగా నమోదు చేస్తారు.

- ఈ బాండ్లు నగదుతో మాత్రమే ఉన్నప్పటికీ, ఇది ప్రస్తుత ఆస్తులలో ఒక భాగం కాదు, ఎందుకంటే ఇది దీర్ఘకాలిక రుణాన్ని తీర్చడానికి ప్రధానంగా తయారవుతుంది మరియు ప్రస్తుత బాధ్యతలు కాదు.

ముగింపు

జారీ చేసే సంస్థ వడ్డీ రేటు ప్రమాదం మరియు డిఫాల్ట్ రిస్క్ నుండి తనను తాను కాపాడుకోవలసి వచ్చినప్పుడు మునిగిపోయే ఫండ్ బాండ్లు తయారు చేయబడతాయి. మునిగిపోతున్న ఫండ్ బాండ్లు వ్యాపారం ద్వారా ఏర్పడతాయి, అవి నగదు అధికంగా లేవు, అవి నగదు లోపం మరియు ఆర్థిక ఆరోగ్యాన్ని దెబ్బతీస్తాయి. వారు సాధారణంగా రుణాన్ని కలిగి ఉన్నవారికి అనుషంగికంగా విజువలైజ్ చేస్తారు, ఇది కంపెనీ డిఫాల్ట్ అయినప్పుడు వారు ఉపయోగించుకుంటారు.

వ్యాపారం ఈ బంధాన్ని ధర్మకర్త పర్యవేక్షణలో చేర్చవచ్చు. ధర్మకర్త అటువంటి స్వతంత్ర సభ్యుడు, అలాంటి బాండ్ల నిర్వహణను పర్యవేక్షిస్తాడు. మునిగిపోయే నిధుల యొక్క పెద్ద పరిమాణం కారణంగా అటువంటి పరిస్థితులలో ధర్మకర్త అవసరం మరియు ఈ నిధులను వ్యవస్థను నిర్వహించాలి, తద్వారా రుణాన్ని ప్రారంభంలో తిరిగి పొందటానికి ఇది ఉపయోగపడుతుంది.