టాప్ 15 క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నలు మరియు సమాధానాలు

టాప్ క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నలు మరియు సమాధానాలు

క్రెడిట్ విశ్లేషకులు వ్యక్తి లేదా సంస్థ యొక్క క్రెడిట్ విలువను కొలవడం ద్వారా క్రెడిట్ రిస్క్ నిర్వహణను సులభతరం చేస్తారు. క్రెడిట్ విశ్లేషకులను సాధారణంగా బ్యాంకులు, క్రెడిట్ కార్డ్ కంపెనీలు, రేటింగ్ ఏజెన్సీలు మరియు ఇన్వెస్ట్మెంట్ కంపెనీలు ఉపయోగిస్తాయి.

క్రింద మా అగ్ర క్రెడిట్ విశ్లేషకుల ఇంటర్వ్యూ ప్రశ్నలు ఉన్నాయి.

# 1 - క్రెడిట్ విశ్లేషణ అంటే ఏమిటి?

క్రెడిట్ అనాలిసిస్ అంటే బ్యాంకుల ద్వారా రుణాలు ఇచ్చే అవకాశం ఉన్న నష్టాల విశ్లేషణ మరియు గుర్తింపు. బ్యాంకులు తమ ఖాతాదారుల గుణాత్మక మరియు పరిమాణాత్మక అంచనా రెండింటినీ నిర్వహిస్తాయి.

# 2 - క్రెడిట్ విశ్లేషణ ప్రక్రియను వివరించండి?

రేఖాచిత్రం క్రింద మొత్తం క్రెడిట్ విశ్లేషణ ప్రక్రియను సంక్షిప్తీకరిస్తుంది.

# 3 - క్రెడిట్ విశ్లేషణ యొక్క 5C లు ఏమిటి

- అక్షరం - రుణం తిరిగి చెల్లించే సంస్థ యొక్క విశ్వసనీయత గురించి ఇది ఒక ఆత్మాశ్రయ అభిప్రాయం.

- సామర్థ్యం - 5 కారకాలలో ముఖ్యమైనది, సామర్థ్యం రుణగ్రహీత తన పెట్టుబడుల ద్వారా వచ్చే లాభాల నుండి రుణాన్ని అందించే సామర్థ్యానికి సంబంధించినది.

- రాజధాని - దీని అర్థం రుణగ్రహీత ఈ ప్రాజెక్టుకు ఎంతగానో సహకరించాడు (ఆటలో సొంత చర్మం)

- అనుషంగిక (లేదా హామీలు) - రుణగ్రహీత రుణదాతకు అందించే భద్రత, సదుపాయాన్ని పొందే సమయంలో ఏర్పాటు చేసిన రాబడి నుండి తిరిగి చెల్లించకపోతే రుణాన్ని సముచితం.

- షరతులు - రుణం యొక్క ఉద్దేశ్యం అలాగే సదుపాయం మంజూరు చేయబడిన నిబంధనలు.

# 4 - వడ్డీ కవరేజ్ నిష్పత్తి అంటే ఏమిటి?

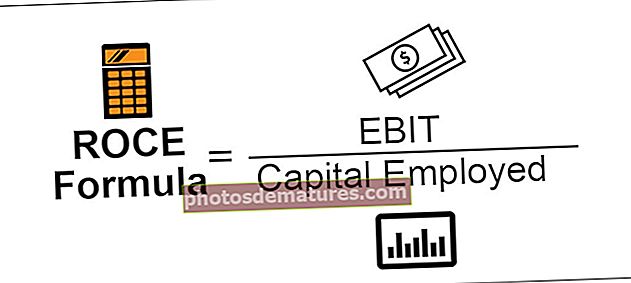

ఇది చాలా ముఖ్యమైన క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నలలో ఒకటి. ఒక సంస్థ అప్పు తీసుకున్నప్పుడు, వారు వడ్డీ చెల్లించాలి. వడ్డీ కవరేజ్ నిష్పత్తి సంస్థ వారి వడ్డీ ఖర్చులను ఎంతవరకు చెల్లించగలదో చూపిస్తుంది. మనం చేయాల్సిందల్లా EBIT (ఆసక్తులు & పన్నుల ముందు ఆదాయాలు) వడ్డీ వ్యయం ద్వారా విభజించడం. అధిక నిష్పత్తి మంచిది, వడ్డీ ఖర్చులను తీర్చగల సంస్థ యొక్క సామర్థ్యం మరియు దీనికి విరుద్ధంగా ఉంటుంది.

# 5 - కంపెనీని ఎలా విలువైనది?

ఆర్థిక విశ్లేషకులు ఒక సంస్థకు విలువ ఇవ్వడానికి అనేక మార్గాలు ఉన్నాయి. వాల్యుయేషన్ యొక్క అత్యంత సాధారణ పద్ధతులు డిస్కౌంట్ నగదు ప్రవాహం (DCF) పద్ధతి మరియు సాపేక్ష మదింపు పద్ధతి. మొదటి పద్ధతిలో, మేము ఉచిత నగదు ప్రవాహాన్ని తెలుసుకోవాలి మరియు దాని ఆధారంగా, వ్యాపారం యొక్క ప్రస్తుత విలువను మేము కనుగొంటాము. రెండవ పద్ధతిలో, మేము పోల్చదగిన ఇతర సంస్థలను చూస్తాము మరియు వారి కొలమానాలు మరియు గణాంకాలను ఉపయోగించి ఒక నిర్ణయానికి వస్తాము.

# 6 - బ్యాంకులు లక్ష్యంగా పెట్టుకున్న నిర్దిష్ట రుణ-మూలధన నిష్పత్తి ఉందా?

రుణ-మూలధన నిష్పత్తి పరిశ్రమ నుండి పరిశ్రమకు భిన్నంగా ఉంటుంది కాబట్టి, సహేతుకమైన రుణ-మూలధన నిష్పత్తి లేదు.

- ప్రారంభ కోసం, అప్పు చాలా తక్కువగా ఉంటుంది లేదా దాదాపు ఏదీ ఉండదు. ఫలితంగా, స్టార్ట్-అప్ల కోసం రుణ-మూలధన నిష్పత్తి 0-10% ఉంటుంది.

- మీరు చిన్న వ్యాపారాల గురించి మాట్లాడితే, -ణ-మూలధన నిష్పత్తి కొంచెం ఎక్కువగా ఉంటుంది, సుమారు 10-30%.

- మీరు బ్యాంకింగ్ లేదా భీమా పరిశ్రమల గురించి ఆలోచిస్తే, అప్పు చాలా ఎక్కువగా ఉంటుంది. ఫలితంగా, రుణ-మూలధన నిష్పత్తి 70-90% ఉంటుంది. -ణ-మూలధన నిష్పత్తి ఒక ముఖ్యమైన నిష్పత్తి, కానీ చాలా మంది పెట్టుబడిదారులు / విశ్లేషకులు రుణ-ఈక్విటీ నిష్పత్తిని కూడా ఉపయోగిస్తున్నారు.

# 7 - సాధారణ క్రెడిట్ విశ్లేషణ నిష్పత్తులు ఏమిటి?

ఈ క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నను మీరు తప్పక ఆశించాలి. బ్యాంకులు నిరంతరం ఉపయోగించే కొన్ని అగ్ర నిష్పత్తులు ఉన్నాయి. -ణ-ఈక్విటీ నిష్పత్తి, వడ్డీ కవరేజ్ నిష్పత్తి, స్పష్టమైన నికర విలువ నిష్పత్తి, స్థిర ఛార్జ్ కవరేజ్ నిష్పత్తి, రుణ-ఇబిఐటిడిఎ నిష్పత్తి, రుణ-మూలధన నిష్పత్తి చాలా సాధారణం. ఈ నిష్పత్తులు వ్యాపారాల యొక్క ఆర్ధిక ఆరోగ్యాన్ని సులభంగా చిత్రీకరించగలవు కాబట్టి, బ్యాంకులు ఎక్కువగా ఉపయోగించాల్సినవి ఇవి.

# 8 - క్రెడిట్ రేటింగ్ ఏజెన్సీలు ఏమి చేస్తాయి?

అత్యుత్తమ రుణాలను చూడటం ద్వారా వ్యాపారం యొక్క క్రెడిట్ విలువను అర్థం చేసుకోవడానికి క్రెడిట్ ఏజెన్సీలు మార్కెట్కు సహాయపడతాయి. కానీ క్రెడిట్ రేటింగ్ ఏజెన్సీల రేటింగ్లను గుడ్డిగా విశ్వసించడం వివేకం కాదు. ఆ సంస్థకు రుణం ఇవ్వాలా వద్దా అనే దాని గురించి ఖచ్చితంగా తెలుసుకోవడానికి మేము ప్రతి సంస్థ యొక్క రిస్క్ ప్రొఫైల్తో పాటు బహుళ క్రెడిట్ ఏజెన్సీల రేటింగ్లను చూడాలి.

# 9 - మీరు కంపెనీకి రుణాలు ఇవ్వాలా అని మీకు ఎలా తెలుస్తుంది?

నేను చూసే చాలా విషయాలు ఉన్నాయి.

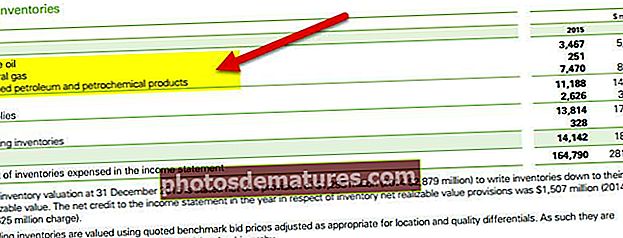

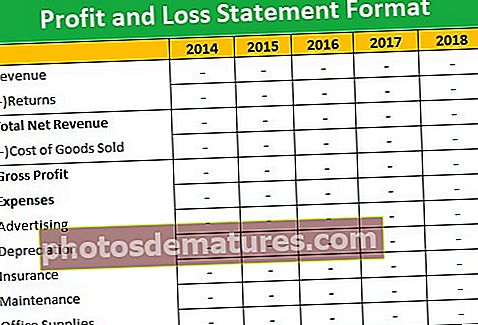

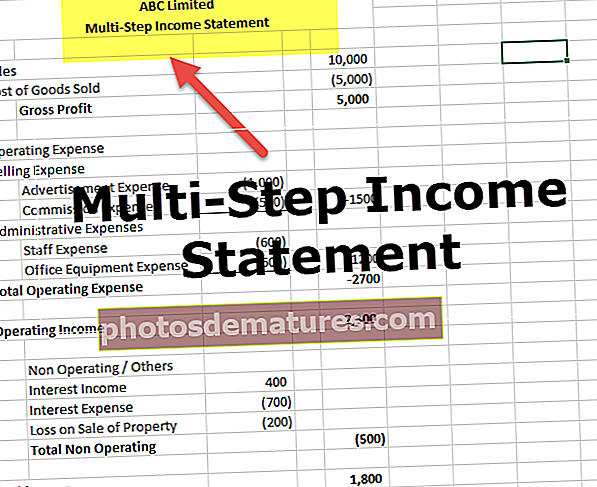

- మొదట, గత 5 సంవత్సరాలుగా మొత్తం నాలుగు ఆర్థిక నివేదికలను చూడండి మరియు సంస్థ ఆర్థికంగా ఎలా పనిచేస్తుందో విశ్లేషించండి.

- అప్పుడు మొత్తం ఆస్తులను చూడండి మరియు ఏ ఆస్తులను అనుషంగికంగా ఉపయోగించవచ్చో తెలుసుకోండి. సంస్థ తన ఆస్తులను ఎలా ఉపయోగించుకుంటుందో కూడా నేను తెలుసుకుంటాను.

- ఆ తరువాత, నగదు ప్రవాహం మరియు low ట్ఫ్లో చూడండి మరియు మొత్తం రుణాన్ని మరియు వడ్డీ వ్యయాన్ని తీర్చడానికి నగదు ప్రవాహం సరిపోతుందా అని చూస్తారు.

- అలాగే, debt ణం నుండి మూలధన నిష్పత్తి, debt ణం నుండి ఈక్విటీ నిష్పత్తి, వడ్డీ కవరేజ్ నిష్పత్తి, EBITDA కు రుణం వంటి కొలమానాలను ధృవీకరించండి.

- సంస్థ యొక్క అన్ని కొలమానాలు బ్యాంక్ యొక్క పారామితుల ప్రకారం ధృవీకరించండి

- చివరగా, ఆర్థిక గణాంకాల కంటే పూర్తిగా భిన్నమైనదాన్ని బహిర్గతం చేసే ఇతర గుణాత్మక అంశాలను చూడండి.

# 10 - డిబెంచర్ మరియు బాండ్ మధ్య తేడా ఏమిటి?

| డిబెంచర్లు | బంధాలు |

| స్వల్పకాలిక మూలధనాన్ని పెంచడానికి డిబెంచర్లకు మరింత నిర్దిష్టమైన ఉద్దేశ్యం ఉంది. ఇది సాధారణంగా తక్షణ ఖర్చులను తీర్చడం లేదా విస్తరణ కోసం చెల్లించడం. | వీటిని ప్రభుత్వం మరియు పెద్ద కార్పొరేట్ దీర్ఘకాలిక విస్తరణ ప్రణాళికల కోసం ఉపయోగిస్తాయి. |

| వారు సురక్షితం కాదు | వారు చాలా సురక్షితం. |

| వారు స్వల్ప కాలానికి జారీ చేయవచ్చు, ఇది ఒక సంవత్సరం కన్నా తక్కువ ఉంటుంది. | బాండ్లు 5 సంవత్సరాల నుండి 30 సంవత్సరాల వరకు ఎక్కువ కాలం ఉంటాయి. |

‘అన్ని డిబెంచర్లు బాండ్లే కాని అన్ని బాండ్లు డిబెంచర్లు కావు’ అని కూడా చెప్పవచ్చు.

# 11 - DSCR అంటే ఏమిటి?

DSCR = నికర నిర్వహణ ఆదాయం / మొత్తం రుణ సేవ

DSCR నిష్పత్తి సంస్థ తన రుణ సంబంధిత బాధ్యతలను అది ఉత్పత్తి చేసే నికర నిర్వహణ ఆదాయంతో కవర్ చేయగలదా అనే ఆలోచనను ఇస్తుంది.

- DSCR <1 అయితే, సంస్థ ఉత్పత్తి చేసిన నికర నిర్వహణ ఆదాయం సంస్థ యొక్క అన్ని రుణ సంబంధిత బాధ్యతలను కవర్ చేయడానికి సరిపోదు.

- DSCR> 1 అయితే, అంటే, రుణ-సంబంధిత బాధ్యతలన్నింటినీ కవర్ చేయడానికి కంపెనీ తగినంత నిర్వహణ ఆదాయాన్ని పొందుతోంది.

Q.12. బాండ్ యొక్క రేటింగ్ ఎలా నిర్ణయించబడుతుంది?

జ: బాండ్ యొక్క రేటింగ్ క్రెడిట్ నాణ్యతను సూచిస్తుంది మరియు పరిపక్వత తర్వాత బాండ్ ఎంత విజయవంతంగా తిరిగి చెల్లించబడుతుంది. బాండ్ జారీ చేసేటప్పుడు రేటింగ్ ప్రదర్శించబడుతుంది మరియు జారీ చేయబడిన పరికరం యొక్క నాణ్యతపై వెంటనే ఒక చిత్రాన్ని సృష్టిస్తుంది కాబట్టి ఇది ఒక క్లిష్టమైన భాగం. ప్రసిద్ధ రేటింగ్ ఏజెన్సీలు:

- ప్రామాణిక & పేదలు

- మూడీస్

- FITCH

- క్రిసిల్

సంబంధిత రేటింగ్ ఏజెన్సీ నిర్వచించిన విభజనను బట్టి రేటింగ్లను ‘AAA +’, ‘AA’, ‘A’, ‘BBB +’ అని వర్గీకరించారు. అధిక రేటింగ్ ఎక్కువ ఉంటే, డిమాండ్ను తిరిగి చెల్లించేవారికి సంభావ్యత మరియు తక్కువ అతను దిగుబడిని ఇస్తాడు. జారీచేసేవారు వారి ఆర్థిక స్థితి యొక్క బలాన్ని పేర్కొంటున్నందున ఈ విధంగా ఎక్కువ డబ్బు డిమాండ్ చేయవచ్చు. రేటింగ్స్ వెంటనే పెట్టుబడిదారునికి జారీ చేసేవారి స్థానం గురించి ఒక ఆలోచన ఇస్తాయి.

# 13 - కంపెనీలకు క్రెడిట్ సౌకర్యాల రకాలు ఏమిటి?

రెండు రకాల రుణ సౌకర్యాలు ఉన్నాయి:

- స్వల్పకాలిక రుణాలు, ప్రధానంగా పని మూలధన అవసరాలకు. స్వల్పకాలిక రుణాలలో ఓవర్డ్రాఫ్ట్, లెటర్ ఆఫ్ క్రెడిట్, ఫ్యాక్టరింగ్, ఎక్స్పోర్ట్ క్రెడిట్ మరియు మరిన్ని ఉన్నాయి.

- దీర్ఘకాలిక రుణాలు, కాపెక్స్ లేదా సముపార్జనకు అవసరం. ఇందులో బ్యాంకు రుణాలు, నోట్లు, మెజ్జనైన్ రుణాలు, సెక్యూరిటైజేషన్ మరియు వంతెన రుణాలు ఉన్నాయి.

# 14 - మీ అంచనా సురక్షితం కాదని చెప్పే రుణం కోరుకునే దీర్ఘకాలిక వ్యాపార క్లయింట్ను మీరు ఎలా నిర్వహిస్తారు?

ఇది గమ్మత్తైన క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్న, ఎందుకంటే ఈ ప్రశ్న మీ క్లయింట్-సర్వీసింగ్ సామర్థ్యాన్ని అర్థం చేసుకోవడానికి ప్రయత్నిస్తుంది మరియు అదే సమయంలో మీరు విరుద్ధమైన పరిస్థితిని ఎంత చక్కగా నిర్వహిస్తారు. ఈ రెండు విరుద్ధమైన ఆసక్తులు మధ్యస్థాన్ని కనుగొనగలిగే విధంగా మీరు ఈ ప్రశ్నకు సమాధానం ఇవ్వాలి.

- మొదట, క్లయింట్ వ్యాపారానికి ముఖ్యమైనది కనుక, మీరు అభ్యర్థనను పూర్తిగా భిన్నమైన రీతిలో నిర్వహించాలి. సాధారణ పరిస్థితులలో, మీరు రుణ దరఖాస్తును తిరస్కరించవచ్చు ఎందుకంటే మీరు మీ అంచనాను విలువైనదిగా భావిస్తారు మరియు అదే సమయంలో, మీరు బ్యాంకు యొక్క అవకాశాల గురించి ఆలోచించాలి. ఈ దృష్టాంతంలో, మీరు రుణ దరఖాస్తును తిరస్కరించరు, కానీ మధ్యస్థంగా ఉంటారు.

- మీరు అతనికి బ్యాంకును ప్రభావితం చేయని చిన్న loan ణం ఇవ్వవచ్చు మరియు మిగిలిన loan ణం కోసం, మీరు దశల వారీ పద్ధతిని సూచిస్తారు, ఇందులో అంచనాను కలిగి ఉంటుంది. మీరు బహుళ-మిలియన్ డాలర్ల క్లయింట్ను కోల్పోయే ప్రమాదం లేదు మరియు అదే సమయంలో మీరు బ్యాంక్ భవిష్యత్తును రిస్క్ చేయలేరు కాబట్టి, ఈ పరిస్థితిని నిర్వహించడానికి ఇది ఉత్తమమైన మార్గం అని నేను భావిస్తున్నాను.

# 15 - క్రెడిట్ విశ్లేషకుడు ఏ నైపుణ్యాలను కలిగి ఉండాలి?

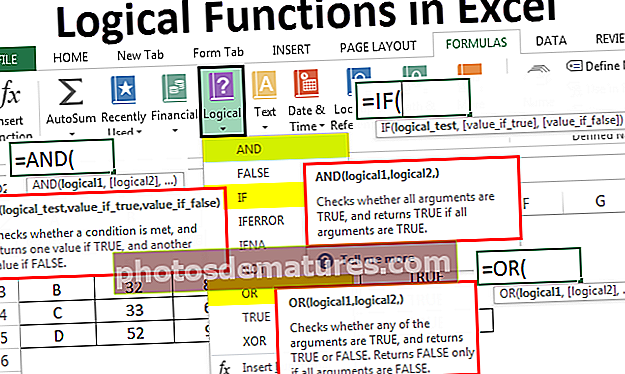

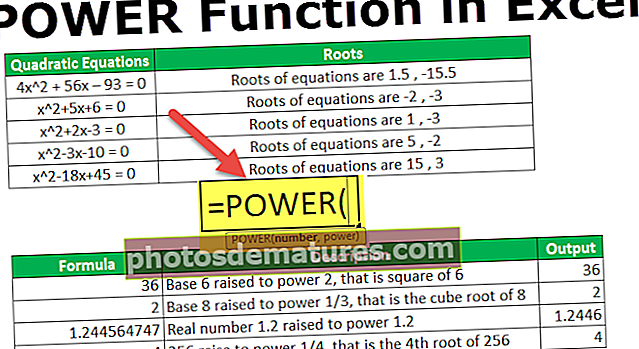

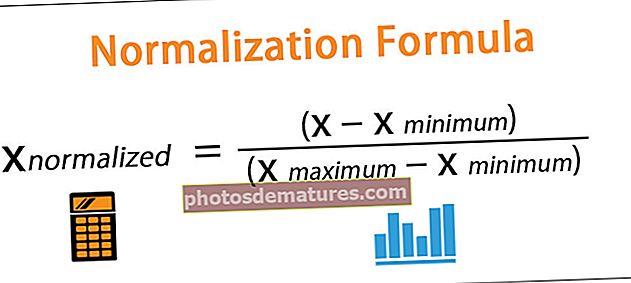

క్రెడిట్ విశ్లేషకుడిగా, మీకు చాలా నైపుణ్యాలు ఉండవచ్చు. కానీ మీరు చాలా మంచివాటిని మాత్రమే పంచుకున్నారని నిర్ధారించుకోండి. మీరు ఇప్పుడే నేర్చుకుంటున్న ఏదో ప్రస్తావించినట్లయితే, దాని గురించి కూడా ప్రస్తావించండి. మీకు ఏదో తెలియదని తెలుసుకోవడం కంటే నిజాయితీ మంచిది. క్రెడిట్ విశ్లేషకులు వివరాలు ఆధారిత మరియు అకౌంటింగ్ మరియు ఆర్థిక నైపుణ్యాలతో మంచివారు. అలాగే, వారు ఫైనాన్షియల్ మోడలింగ్ మరియు ఎక్సెల్ లో ఫోర్కాస్టింగ్ లో అద్భుతమైనవారు.

సిఫార్సు చేసిన ఇంటర్వ్యూ గైడ్లు

క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నలకు ఇది మార్గదర్శి. ఇంటర్వ్యూను ఛేదించడానికి అదనపు చిట్కాలతో టాప్ క్రెడిట్ అనలిస్ట్ ఇంటర్వ్యూ ప్రశ్నలు మరియు సమాధానాల జాబితాను ఇక్కడ మేము మీకు అందిస్తున్నాము. మరింత తెలుసుకోవడానికి మీరు ఈ క్రింది ఇంటర్వ్యూ గైడ్లను కూడా చూడవచ్చు -

- ఎక్సెల్ ఇంటర్వ్యూ ప్రశ్నలు

- వాల్యుయేషన్ ఇంటర్వ్యూ ప్రశ్నలు

- కార్పొరేట్ ఫైనాన్స్ ఇంటర్వ్యూ ప్రశ్నలు

- హెడ్జ్ ఫండ్ ఇంటర్వ్యూ యొక్క ప్రశ్నలు <