మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా | Rp ను ఎలా లెక్కించాలి? (స్టెప్ బై స్టెప్)

మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా అంటే ఏమిటి?

"మార్కెట్ రిస్క్ ప్రీమియం" అనే పదం రిస్క్-ఫ్రీ ఆస్తులకు బదులుగా ప్రమాదకర మార్కెట్ పోర్ట్ఫోలియోను కలిగి ఉండటానికి పెట్టుబడిదారుడు ఆశించే అదనపు రాబడిని సూచిస్తుంది. మూలధన ఆస్తి ధర నమూనా (CAPM) లో, మార్కెట్ రిస్క్ ప్రీమియం భద్రతా మార్కెట్ లైన్ (SML) యొక్క వాలును సూచిస్తుంది. రిస్క్-ఫ్రీ రిటర్న్ రేటును return హించిన రాబడి లేదా మార్కెట్ రిటర్న్ రేటు నుండి తీసివేయడం ద్వారా మార్కెట్ రిస్క్ ప్రీమియం యొక్క సూత్రం తీసుకోబడింది.

గణితశాస్త్రపరంగా, దీనిని ఇలా సూచిస్తారు,

మార్కెట్ రిస్క్ ప్రీమియం = return హించిన రాబడి రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటులేదా

మార్కెట్ రిస్క్ ప్రీమియం = మార్కెట్ రాబడి రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటు

మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా యొక్క వివరణ

మొదటి పద్ధతిలో సూత్రాన్ని ఈ క్రింది సాధారణ నాలుగు దశలను ఉపయోగించడం ద్వారా పొందవచ్చు:

దశ 1: మొదట, పెట్టుబడిదారులకు వారి రిస్క్ ఆకలి ఆధారంగా రాబడిని ఆశించే రేటును నిర్ణయించండి. రిస్క్ ఆకలి ఎక్కువ, అదనపు రిస్క్ను భర్తీ చేయడానికి return హించిన రాబడి ఎక్కువ.

దశ 2: తరువాత, రిస్క్-ఫ్రీ రిటర్న్ రేటును నిర్ణయించండి, ఇది పెట్టుబడిదారుడు ఎటువంటి రిస్క్ తీసుకోకపోతే ఆశించిన రాబడి. ప్రభుత్వ బాండ్లు లేదా ట్రెజరీ బిల్లులపై రాబడి రిస్క్-ఫ్రీ రిటర్న్ రేటుకు మంచి ప్రాక్సీలు.

దశ 3: చివరగా, మార్కెట్ రిస్క్ ప్రీమియం యొక్క సూత్రం పైన చూపిన విధంగా, రిస్క్-ఫ్రీ రిటర్న్ రేటును return హించిన రాబడి నుండి తగ్గించడం ద్వారా తీసుకోబడింది.

రెండవ పద్ధతి కోసం మార్కెట్ రిస్క్ ప్రీమియం యొక్క లెక్కింపు యొక్క సూత్రాన్ని ఈ క్రింది సాధారణ నాలుగు దశలను ఉపయోగించడం ద్వారా పొందవచ్చు:

దశ 1: మొదట, మార్కెట్ రేటును నిర్ణయించండి, ఇది తగిన బెంచ్ మార్క్ సూచిక యొక్క వార్షిక రాబడి. ఎస్ & పి 500 సూచికపై రాబడి మార్కెట్ రాబడికి మంచి ప్రాక్సీ.

దశ 2: తరువాత, పెట్టుబడిదారుడికి రిస్క్-ఫ్రీ రిటర్న్ రేటును నిర్ణయించండి.

దశ 3: చివరగా, మార్కెట్ రిస్క్ ప్రీమియం యొక్క సూత్రం పైన చూపిన విధంగా, మార్కెట్ రిటర్న్ రేటు నుండి రిస్క్-ఫ్రీ రిటర్న్ రేటును తగ్గించడం ద్వారా తీసుకోబడింది.

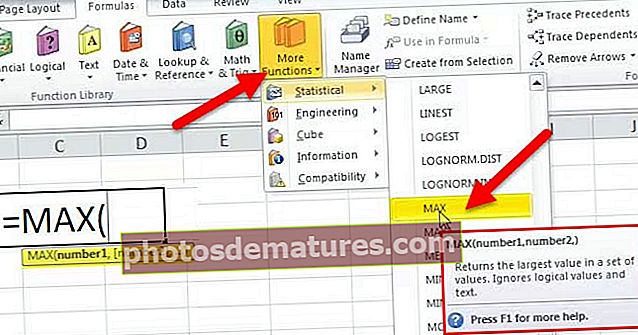

మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా యొక్క ఉదాహరణలు (ఎక్సెల్ మూసతో)

మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా యొక్క కొన్ని సరళమైన మరియు అధునాతన ఉదాహరణలను చూద్దాం.

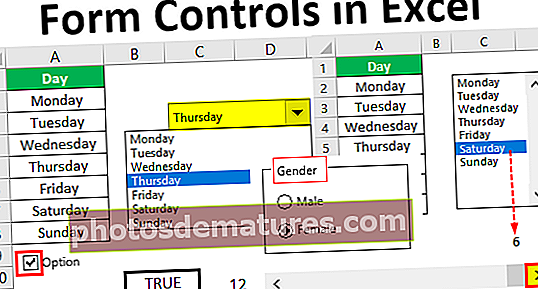

మీరు ఈ మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా ఎక్సెల్ మూస

ఉదాహరణ # 1

ఒక పోర్ట్ఫోలియోలో పెట్టుబడి పెట్టిన మరియు దాని నుండి 12% రాబడి రేటును ఆశించిన పెట్టుబడిదారుని ఉదాహరణగా తీసుకుందాం. గత సంవత్సరంలో, ప్రభుత్వ బాండ్లు 4% రాబడిని ఇచ్చాయి. ఇచ్చిన సమాచారం ఆధారంగా, పెట్టుబడిదారుడికి మార్కెట్ రిస్క్ ప్రీమియాన్ని నిర్ణయించండి.

అందువల్ల, మార్కెట్ రిస్క్ ప్రీమియం యొక్క లెక్కింపు క్రింది విధంగా చేయవచ్చు,

- మార్కెట్ రిస్క్ ప్రీమియం = 12% - 4%

మార్కెట్ రిస్క్ ప్రీమియం ఉంటుంది-

ఇచ్చిన సమాచారం ఆధారంగా, పెట్టుబడిదారుడికి మార్కెట్ రిస్క్ ప్రీమియం 8%.

ఉదాహరణ # 2

బెంచ్మార్క్ ఇండెక్స్ ఎక్స్ & వై 200 అందించే మార్కెట్ రిస్క్ ప్రీమియాన్ని లెక్కించడానికి ఒక విశ్లేషకుడు కోరుకునే మరొక ఉదాహరణను తీసుకుందాం. గత ఒక సంవత్సరంలో ఇండెక్స్ 780 పాయింట్ల నుండి 860 పాయింట్లకు పెరిగింది, ఈ సమయంలో ప్రభుత్వ బాండ్లు సగటున 5% రాబడిని ఇచ్చాయి . ఇచ్చిన సమాచారం ఆధారంగా, మార్కెట్ రిస్క్ ప్రీమియాన్ని నిర్ణయించండి.

మార్కెట్ రిస్క్ ప్రీమియం లెక్కింపు కోసం, పైన ఇచ్చిన సమాచారం ఆధారంగా మేము మొదట మార్కెట్ రేటును తిరిగి లెక్కిస్తాము.

- మార్కెట్ రాబడి రేటు = (860/780 - 1) * 100%

- = 10.26%

అందువల్ల, మార్కెట్ రిస్క్ ప్రీమియం యొక్క లెక్కింపు క్రింది విధంగా చేయవచ్చు,

- మార్కెట్ రిస్క్ ప్రీమియం = 10.26% - 5%

- మార్కెట్ రిస్క్ ప్రీమియం = 5.26%

మార్కెట్ రిస్క్ ప్రీమియం కాలిక్యులేటర్

మీరు ఈ క్రింది మార్కెట్ రిస్క్ ప్రీమియం కాలిక్యులేటర్ను ఉపయోగించవచ్చు.

| Return హించిన రేటు | |

| రిస్క్ ఫ్రీ రేట్ ఆఫ్ రిటర్న్ | |

| మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా | |

| మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా = | Return హించిన రేటు రిటర్న్ - రిస్క్ ఫ్రీ రిటర్న్ ఆఫ్ రిటర్న్ |

| 0 – 0 = | 0 |

Lev చిత్యం మరియు ఉపయోగం

మార్కెట్ రిస్క్ ప్రీమియం యొక్క భావనను విశ్లేషకుడు లేదా ఉద్దేశించిన పెట్టుబడిదారుడు అర్థం చేసుకోవడం చాలా ముఖ్యం ఎందుకంటే ఇది రిస్క్ మరియు రివార్డ్ మధ్య సంబంధం చుట్టూ తిరుగుతుంది. ఈక్విటీ మార్కెట్ పోర్ట్ఫోలియో యొక్క రాబడి పెట్టుబడిదారుడు భరించే అదనపు రిస్క్ కారణంగా తక్కువ రిస్క్ ట్రెజరీ బాండ్ దిగుబడికి భిన్నంగా ఎలా ఉంటుందో ఇది సూచిస్తుంది. సాధారణంగా, రిస్క్ ప్రీమియం ఆశించిన రాబడి మరియు చారిత్రక రాబడిని వర్తిస్తుంది. రిస్క్ ఆకలి మరియు పెట్టుబడి శైలుల ఆధారంగా market హించిన మార్కెట్ ప్రీమియం సాధారణంగా ఒక పెట్టుబడిదారుడి నుండి మరొకరికి భిన్నంగా ఉంటుంది.

మరోవైపు, చారిత్రక మార్కెట్ రిస్క్ ప్రీమియం (మార్కెట్ రాబడి రేటు ఆధారంగా) పెట్టుబడిదారులందరికీ సమానం ఎందుకంటే విలువ గత ఫలితాలపై ఆధారపడి ఉంటుంది. ఇంకా, ఇది CAPM యొక్క సమగ్ర కాగ్ను ఏర్పరుస్తుంది, ఇది ఇప్పటికే పైన పేర్కొనబడింది. CAPM లో, ఆస్తి యొక్క రిటర్న్ రేటు మార్కెట్ రిస్క్ ప్రీమియం మరియు ఆస్తి యొక్క బీటా మరియు రిస్క్-ఫ్రీ రిటర్న్ రేటు యొక్క ఉత్పత్తిగా లెక్కించబడుతుంది.