రుణ వ్యయం (నిర్వచనం, ఫార్ములా) | WACC కోసం రుణ వ్యయాన్ని లెక్కించండి

రుణ వ్యయం (కెడి) అంటే ఏమిటి?

రుణ వ్యయం అనేది హోల్డర్ కోసం return హించిన రాబడి రేటు మరియు సాధారణంగా సంస్థల బాధ్యతకు వర్తించే ప్రభావవంతమైన వడ్డీ రేటుగా లెక్కించబడుతుంది. ఇది డిస్కౌంట్ వాల్యుయేషన్ విశ్లేషణలో అంతర్భాగం, ఇది సంస్థ యొక్క ప్రస్తుత విలువను భవిష్యత్ నగదు ప్రవాహాలను దాని ఈక్విటీ మరియు రుణ హోల్డర్లకు return హించిన రేటు ద్వారా తగ్గించడం ద్వారా లెక్కిస్తుంది.

- రుణ వ్యయం పన్ను ముందు లేదా పన్ను తరువాత నిర్ణయించబడుతుంది.

- ఏదైనా నిర్దిష్ట సంవత్సరంలో ఒక సంస్థ చేసిన మొత్తం వడ్డీ వ్యయం దాని పన్ను ముందు కెడి.

- సంస్థ పొందిన మొత్తం అప్పుపై మొత్తం వడ్డీ వ్యయం return హించిన రాబడి రేటు (పన్ను ముందు).

- వడ్డీ ఖర్చులు పన్ను పరిధిలోకి వచ్చే ఆదాయం నుండి మినహాయించబడతాయి, దీని ఫలితంగా సంస్థకు పొదుపు ఉంటుంది, ఇది రుణదాతకు అందుబాటులో ఉంటుంది, DCF పద్దతిలో సమర్థవంతమైన వడ్డీ రేటును నిర్ణయించడానికి debt ణం యొక్క పన్ను తర్వాత ఖర్చు పరిగణించబడుతుంది.

- పన్ను తర్వాత ఆదా చేసిన మొత్తాన్ని వడ్డీ వ్యయం నుండి పన్నులో ఆదా చేయడం ద్వారా నిర్ణయించబడుతుంది.

ఫార్ములా ఖర్చు (Kd)

ప్రీ-టాక్స్ Kd ని నిర్ణయించే సూత్రం క్రింది విధంగా ఉంది:

రుణ వ్యయం ముందస్తు పన్ను ఫార్ములా = (మొత్తం వడ్డీ ఖర్చు / మొత్తం అప్పు) * 100అప్పుల అనంతర పన్ను వ్యయాన్ని నిర్ణయించే సూత్రం క్రింది విధంగా ఉంది:

రుణ వ్యయంపోస్ట్-టాక్స్ ఫార్ములా = [(మొత్తం వడ్డీ వ్యయం * (1- ప్రభావవంతమైన పన్ను రేటు)) / మొత్తం అప్పు] * 100

సంస్థ యొక్క రుణ వ్యయాన్ని లెక్కించడానికి, ఈ క్రింది భాగాలు నిర్ణయించబడతాయి:

- మొత్తం వడ్డీ వ్యయం: సంవత్సరంలో ఒక సంస్థ చేసిన వడ్డీ ఖర్చుల మొత్తం

- మొత్తం అప్పు: ఆర్థిక సంవత్సరం చివరిలో మొత్తం అప్పు

- ప్రభావవంతమైన పన్ను రేటు: ఒక సంస్థ యొక్క లాభాలపై పన్ను విధించే సగటు రేటు

ఉదాహరణలు

మీరు ఈ రుణ వ్యయాన్ని (డిసిఎఫ్ వాల్యుయేషన్ కోసం) ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - రుణ వ్యయం (డిసిఎఫ్ వాల్యుయేషన్ కోసం) ఎక్సెల్ మూసఉదాహరణ # 1

ఉదాహరణకు, ఒక సంస్థ 4% వడ్డీ రేటుతో p 100 యొక్క దీర్ఘకాలిక loan ణం, p.a, మరియు 5% వడ్డీ రేటు వద్ద $ 200 బాండ్ p.a. పన్నుకు ముందు సంస్థ యొక్క రుణ వ్యయం ఈ క్రింది విధంగా లెక్కించబడుతుంది:

(4% * 100 + 5% * 200) / (100 + 200) * 100, అనగా 4.6%.

30% సమర్థవంతమైన పన్ను రేటును uming హిస్తే, పన్ను తరువాత పన్ను వ్యయం 4.6% * (1-30%) = 3.26%.

ఉదాహరణ # 2

రుణ వ్యయాన్ని లెక్కించడానికి ఒక ఆచరణాత్మక ఉదాహరణను చూద్దాం. ఒక సంస్థ 5 సంవత్సరాలలో 5% వడ్డీ రేటుతో తిరిగి చెల్లించవలసిన $ 1000 బాండ్కు సభ్యత్వాన్ని పొందిందని అనుకుందాం. సంస్థ చేసే వార్షిక వడ్డీ వ్యయం ఈ క్రింది విధంగా ఉంటుంది:

అనగా, సంస్థ 1 సంవత్సరంలో చెల్లించే వడ్డీ వ్యయం $ 50. 30% ప్రభావవంతమైన పన్ను రేటుతో పన్నుపై పొదుపులు ఈ క్రింది విధంగా ఉంటాయి:

అనగా, సంస్థ పన్ను పరిధిలోకి వచ్చే ఆదాయం నుండి $ 15 ను తగ్గించింది. అందువల్ల పన్ను యొక్క వడ్డీ వ్యయం నికర $ 50- $ 15 = $ 35 వరకు పనిచేస్తుంది. రుణానంతర పన్ను వ్యయం ఈ క్రింది విధంగా లెక్కించబడుతుంది:

ఉదాహరణ # 3

DCF వాల్యుయేషన్ కోసం, సంస్థ పొందిన తాజా బాండ్లు / రుణాల ఆధారంగా రుణ వ్యయాన్ని నిర్ణయించడం (అనగా, బాండ్లపై వడ్డీ రేటు v / s రుణం పొందడం) పరిగణించవచ్చు. ఇది మార్కెట్ గ్రహించిన సంస్థ యొక్క నష్టాన్ని సూచిస్తుంది మరియు అందువల్ల, రుణదాతకు ఆశించిన రాబడికి మంచి సూచిక.

బాండ్ యొక్క మార్కెట్ విలువ అందుబాటులో ఉన్న చోట, బాండ్ యొక్క దిగుబడి నుండి మెచ్యూరిటీ (YTM) వరకు Kd ని నిర్ణయించవచ్చు, ఇది బాండ్ జారీ నుండి వచ్చే అన్ని నగదు ప్రవాహాల యొక్క ప్రస్తుత విలువ, ఇది పన్ను పూర్వపు వ్యయానికి సమానం అప్పు.

ఉదాహరణకు, ఒక సంస్థ ముఖ విలువ $ 1000 యొక్క సెమీ-వార్షిక బాండ్లను మరియు 1050 డాలర్ల మార్కెట్ విలువను జారీ చేయగలదని నిర్ణయించినట్లయితే, 8 సంవత్సరాలలో 8% కూపన్ రేటు (సెమీ వార్షికంగా చెల్లించబడుతుంది) 10 సంవత్సరాలలో పరిపక్వం చెందుతుంది, అప్పుడు ఇది ముందు- రుణ పన్ను ఖర్చు. R కోసం సమీకరణాన్ని పరిష్కరించడం ద్వారా ఇది లెక్కించబడుతుంది.

బాండ్ ధర = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 +… .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

అనగా

సెమీ వార్షిక వడ్డీ చెల్లింపు

- = 8%/2 * $1000

- = $40

పైన ఇచ్చిన సూత్రంలో ఈ విలువను ఉంచడం ద్వారా మనకు ఈ క్రింది సమీకరణం లభిస్తుంది,

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 +… .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

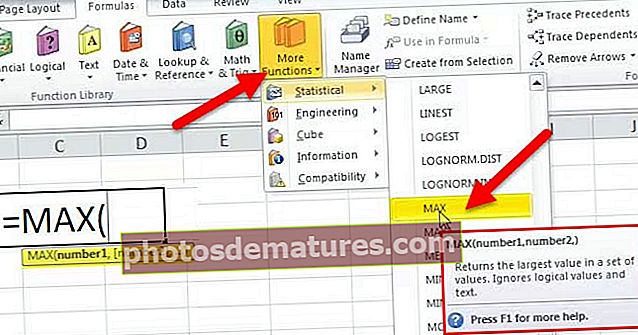

ఫైనాన్షియల్ కాలిక్యులేటర్ లేదా ఎక్సెల్ ఉపయోగించి పై ఫార్ములా కోసం పరిష్కరిస్తే, మనకు r = 3.64% లభిస్తుంది

కాబట్టి, Kd (బిఫోర్-టాక్స్)

- = r * 2 (సెమీ వార్షిక కూపన్ చెల్లింపుల కోసం r లెక్కించబడుతుంది కాబట్టి)

- = 7.3%

Kd (పోస్ట్-టాక్స్) గా నిర్ణయించబడుతుంది

- 7.3% * (1- ప్రభావవంతమైన పన్ను రేటు)

- = 7.3%*(1-30%)

- = 5.1%.

సంస్థ యొక్క రుణ వ్యయంపై మార్కెట్ రేట్ల మార్పుల ప్రభావాన్ని YTM కలిగి ఉంటుంది.

ప్రయోజనాలు

- Debt ణం మరియు ఈక్విటీ యొక్క వాంఛనీయ మిశ్రమం సంస్థకు మొత్తం పొదుపును నిర్ణయిస్తుంది. పై ఉదాహరణలో,% 1000 యొక్క బాండ్లను 4% కంటే ఎక్కువ రాబడినిచ్చే పెట్టుబడులలో ఉపయోగించినట్లయితే, సంస్థ పొందిన నిధుల నుండి లాభాలను ఆర్జించింది.

- ఇది సంస్థలు చెల్లించే సర్దుబాటు రేటు యొక్క ప్రభావవంతమైన సూచిక మరియు తద్వారా రుణ / ఈక్విటీ నిధుల నిర్ణయాలు తీసుకోవడంలో సహాయపడుతుంది. మూలధన పెట్టుబడి ఫలితంగా వచ్చే ఆదాయంలో growth హించిన వ్యయంతో రుణ వ్యయాన్ని పోల్చడం నిధుల కార్యకలాపాల నుండి వచ్చే మొత్తం రాబడి యొక్క ఖచ్చితమైన చిత్రాన్ని అందిస్తుంది.

ప్రతికూలతలు

- అరువు తీసుకున్న ప్రిన్సిపాల్ను వడ్డీతో తిరిగి చెల్లించడానికి సంస్థ బాధ్యత వహిస్తుంది. రుణ బాధ్యతలను తిరిగి చెల్లించడంలో విఫలమైతే బకాయిలపై జరిమానా వడ్డీని విధిస్తారు.

- అటువంటి చెల్లింపు బాధ్యతలకు వ్యతిరేకంగా నగదు / ఎఫ్డిలను కేటాయించడం కూడా సంస్థ అవసరం కావచ్చు, ఇది రోజువారీ కార్యకలాపాలకు అందుబాటులో ఉన్న ఉచిత నగదు ప్రవాహాలను ప్రభావితం చేస్తుంది.

- రుణ బాధ్యతలను చెల్లించకపోవడం సంస్థ యొక్క మొత్తం క్రెడిట్ యోగ్యతను ప్రతికూలంగా ప్రభావితం చేస్తుంది.

పరిమితులు

- క్రెడిట్ అండర్ రైటింగ్ ఛార్జీలు, ఫీజులు వంటి రుణ ఫైనాన్సింగ్ కోసం ఇతర ఛార్జీలకు లెక్కలు కారణం కాదు.

- సమీక్షించిన కాలంలో సంస్థ యొక్క మూలధన నిర్మాణంలో ఎటువంటి మార్పు లేదని ఫార్ములా ass హిస్తుంది.

- రుణదాతలకు మొత్తం రాబడి రేటును అర్థం చేసుకోవడానికి, రుణదాతలపై వడ్డీ ఖర్చులు మరియు ప్రస్తుత బాధ్యతలను కూడా పరిగణించాలి.

సంస్థ యొక్క రుణ వ్యయం పెరుగుదల దాని కార్యకలాపాలతో ముడిపడి ఉన్న ప్రమాదానికి పెరుగుదలకు సూచిక. అప్పుల వ్యయం ఎక్కువ, ప్రమాదకర సంస్థ.

సంస్థ యొక్క మదింపుపై తుది నిర్ణయం తీసుకోవటానికి, సంస్థ యొక్క విలువ మరియు సంస్థ యొక్క ఈక్విటీ విలువ వంటి మూల్యాంకన నిష్పత్తులతో పాటు మూలధన యొక్క సగటు సగటు వ్యయం (రుణ మరియు ఈక్విటీ ఖర్చుతో సహా) చదవాలి.