క్యాపిటల్ మార్కెట్ లైన్ (నిర్వచనం, ఫార్ములా) | CML ఉదాహరణలతో లెక్కింపు

క్యాపిటల్ మార్కెట్ లైన్ (CML) నిర్వచనం

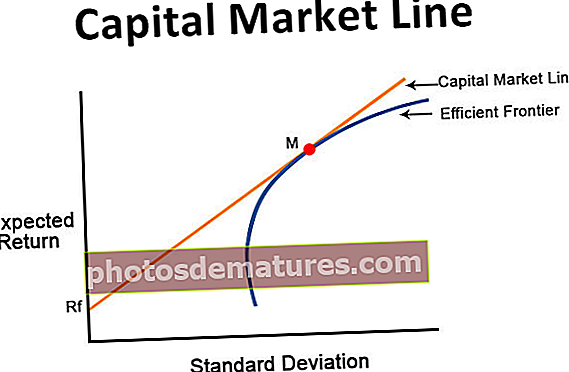

కాపిటల్ మార్కెట్ లైన్ అనేది అన్ని దస్త్రాల యొక్క గ్రాఫికల్ ప్రాతినిధ్యం, ఇది రిస్క్ మరియు రిటర్న్ను సముచితంగా మిళితం చేస్తుంది. CML అనేది ఒక సైద్ధాంతిక భావన, ఇది ప్రమాద రహిత ఆస్తి మరియు మార్కెట్ పోర్ట్ఫోలియో యొక్క సరైన కలయికలను ఇస్తుంది. ప్రమాదకర ఆస్తులను ప్రమాద రహిత ఆస్తితో మిళితం చేసే కోణంలో సమర్థవంతమైన సరిహద్దు కంటే CML ఉన్నతమైనది.

- క్యాపిటల్ మార్కెట్ లైన్ (సిఎమ్ఎల్) యొక్క వాలు మార్కెట్ పోర్ట్ఫోలియో యొక్క షార్ప్ నిష్పత్తి.

- సమర్థవంతమైన సరిహద్దు ప్రమాదకర ఆస్తుల కలయికలను సూచిస్తుంది.

- మేము రిస్క్-ఫ్రీ రిటర్న్ రేట్ నుండి ఒక గీతను గీస్తే, అది సమర్థవంతమైన సరిహద్దుకు స్పష్టంగా ఉంటుంది, మనకు క్యాపిటల్ మార్కెట్ లైన్ లభిస్తుంది. టాంజెన్సీ పాయింట్ అత్యంత సమర్థవంతమైన పోర్ట్ఫోలియో.

- CML పైకి వెళ్లడం పోర్ట్ఫోలియో ప్రమాదాన్ని పెంచుతుంది మరియు క్రిందికి వెళ్లడం వల్ల ప్రమాదం తగ్గుతుంది. తదనంతరం, తిరిగి వచ్చే నిరీక్షణ కూడా వరుసగా పెరుగుతుంది లేదా తగ్గుతుంది.

పెట్టుబడిదారులందరూ ఒకే మార్కెట్ పోర్ట్ఫోలియోను ఎన్నుకుంటారు, నిర్దిష్ట ఆస్తుల మిశ్రమం మరియు వారితో సంబంధం ఉన్న రిస్క్.

క్యాపిటల్ మార్కెట్ లైన్ ఫార్ములా

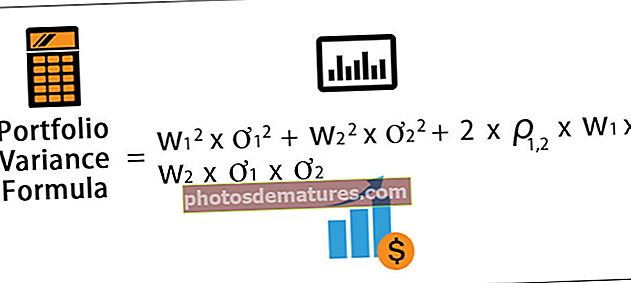

కాపిటల్ మార్కెట్ లైన్ (సిఎమ్ఎల్) సూత్రాన్ని ఈ క్రింది విధంగా వ్రాయవచ్చు:

ఎక్కడ,

- పోర్ట్ఫోలియో యొక్క Return హించిన రిటర్న్

- ప్రమాద రహిత రేటు

- పోర్ట్ఫోలియో యొక్క ప్రామాణిక విచలనం

- మార్కెట్ ఆశించిన రాబడి

- మార్కెట్ యొక్క ప్రామాణిక విచలనం

ఈ సమీకరణంలో సంఖ్యలను ప్లగ్ చేయడం ద్వారా ఏ స్థాయి ప్రమాదానికి అయినా return హించిన రాబడిని మనం కనుగొనవచ్చు.

క్యాపిటల్ మార్కెట్ లైన్ యొక్క ఉదాహరణ

ఒక ఉదాహరణ చూద్దాం.

మీరు ఈ క్యాపిటల్ మార్కెట్ లైన్ ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - క్యాపిటల్ మార్కెట్ లైన్ ఎక్సెల్ మూస

ప్రస్తుత ప్రమాద రహిత రేటు 5%, మరియు market హించిన మార్కెట్ రాబడి 18% అని అనుకుందాం. మార్కెట్ పోర్ట్ఫోలియో యొక్క ప్రామాణిక విచలనం 10%.

ఇప్పుడు వేర్వేరు ప్రామాణిక వ్యత్యాసాలతో రెండు దస్త్రాలను తీసుకుందాం:

- పోర్ట్ఫోలియో A = 5%

- పోర్ట్ఫోలియో B = 15%

కాపిటల్ మార్కెట్ లైన్ ఫార్ములా ఉపయోగించి,

పోర్ట్ఫోలియో యొక్క ఆశించిన రాబడి యొక్క లెక్కింపు A.

- = 5% +5%* (18%-5%)/10%

- ER (A) = 11.5%

పోర్ట్ఫోలియో యొక్క ఆశించిన రాబడి యొక్క లెక్కింపు B.

- = 5% +15% (18%-5%)/10%

- ER (B) = 24.5%

మేము పోర్ట్ఫోలియోలో ప్రమాదాన్ని పెంచుతున్నప్పుడు (క్యాపిటల్ మార్కెట్ లైన్ వెంట కదులుతున్నప్పుడు), return హించిన రాబడి పెరుగుతుంది. అదే నిజం. కానీ షార్ప్ నిష్పత్తి అయిన యూనిట్ రిస్కు అదనపు రాబడి అదే విధంగా ఉంటుంది. మూలధన మార్కెట్ లైన్ నిర్దిష్ట షార్ప్ నిష్పత్తి కోసం వివిధ ఆస్తుల కలయికలను సూచిస్తుంది.

మూలధన మార్కెట్ సిద్ధాంతం

క్యాపిటల్ మార్కెట్ థియరీ అనేక గణిత నమూనాలలో ఒకదాన్ని ఉపయోగించి కాలక్రమేణా మూలధన మార్కెట్ల కదలికను వివరించడానికి ప్రయత్నిస్తుంది. క్యాపిటల్ మార్కెట్ థియరీలో సాధారణంగా ఉపయోగించే మోడల్ కాపిటల్ అసెట్ ప్రైసింగ్ మోడల్.

క్యాపిటల్ మార్కెట్ థియరీ మార్కెట్లోని ఆస్తులను ధర నిర్ణయించడానికి ప్రయత్నిస్తుంది. మార్కెట్లో నష్టాన్ని మరియు భవిష్యత్తు రాబడిని కొలవడానికి ప్రయత్నిస్తున్న పెట్టుబడిదారులు లేదా పెట్టుబడి నిర్వాహకులు తరచూ ఈ సిద్ధాంతం ప్రకారం అనేక మోడళ్లను ఉపయోగిస్తారు.

మూలధన మార్కెట్ సిద్ధాంతం యొక్క అంచనాలు

క్యాపిటల్ మార్కెట్ థియరీలో కొన్ని ump హలు ఉన్నాయి, ఇవి CML కు కూడా నిజం.

- ఘర్షణ లేని మార్కెట్లు - ఘర్షణ లేని మార్కెట్ల ఉనికిని ఈ సిద్ధాంతం ass హిస్తుంది. అటువంటి లావాదేవీలకు లావాదేవీ ఖర్చులు లేదా పన్నులు వర్తించవని దీని అర్థం. అదనపు ఖర్చులు లేకుండా పెట్టుబడిదారులు మార్కెట్లో లావాదేవీలను సజావుగా నిర్వహించగలరని ఇది umes హిస్తుంది.

- చిన్న అమ్మకంపై పరిమితులు లేవు - మీరు సెక్యూరిటీలను అరువుగా తీసుకొని, సెక్యూరిటీల ధర తగ్గుతుందనే ఆశతో వాటిని అమ్మినప్పుడు చిన్న అమ్మకం. చిన్న అమ్మకం నుండి పొందిన నిధుల వినియోగానికి పరిమితులు లేవని క్యాపిటల్ మార్కెట్ థియరీ umes హిస్తుంది.

- హేతుబద్ధమైన పెట్టుబడిదారులు - క్యాపిటల్ మార్కెట్ సిద్ధాంతం పెట్టుబడిదారులు హేతుబద్ధమైనదని umes హిస్తుంది మరియు రిస్క్-రిటర్న్ను అంచనా వేసిన తరువాత వారు నిర్ణయం తీసుకుంటారు. ఇది పెట్టుబడిదారులకు సమాచారం ఇవ్వబడిందని మరియు జాగ్రత్తగా విశ్లేషించిన తరువాత నిర్ణయాలు తీసుకుంటుందని ass హిస్తుంది.

- సజాతీయ నిరీక్షణ - పెట్టుబడిదారులు తమ పోర్ట్ఫోలియోలో భవిష్యత్ రాబడి గురించి అదే అంచనాలను కలిగి ఉంటారు. భవిష్యత్ రాబడిని లెక్కించడానికి పోర్ట్ఫోలియో మోడల్ యొక్క 3 ప్రాథమిక ఇన్పుట్లను చూస్తే, పెట్టుబడిదారులందరూ ఒకే సమర్థవంతమైన సరిహద్దుతో వస్తారు. ప్రమాద రహిత ఆస్తి అదే విధంగా ఉన్నందున, మార్కెట్ పోర్ట్ఫోలియోను సూచించే టాంజెన్సీ పాయింట్, పెట్టుబడిదారులందరికీ స్పష్టమైన ఎంపిక అవుతుంది.

పరిమితులు

- Ump హలు - కాపిటల్ మార్కెట్ లైన్ భావనలో కొన్ని ump హలు ఉన్నాయి. అయితే, ఈ ump హలు వాస్తవ ప్రపంచంలో తరచుగా ఉల్లంఘించబడతాయి. ఉదాహరణకు, మార్కెట్లు ఘర్షణ లేనివి కావు. లావాదేవీలతో సంబంధం ఉన్న కొన్ని ఖర్చులు ఉన్నాయి. అలాగే, పెట్టుబడిదారులు సాధారణంగా హేతుబద్ధంగా ఉండరు. వారు తరచూ మనోభావాలు మరియు భావోద్వేగాల ఆధారంగా నిర్ణయాలు తీసుకుంటారు.

- రిస్క్-ఫ్రీ రేట్ వద్ద రుణాలు / రుణాలు ఇవ్వడం - సిద్ధాంతపరంగా, పెట్టుబడిదారులు ప్రమాద రహిత రేటు వద్ద ఎటువంటి పరిమితులు లేకుండా రుణాలు తీసుకొని రుణాలు ఇవ్వవచ్చు. అయితే, వాస్తవ ప్రపంచంలో, పెట్టుబడిదారులు సాధారణంగా రుణాలు ఇవ్వగలిగే రేటు కంటే ఎక్కువ రేటుతో రుణాలు తీసుకుంటారు. ఇది పరపతి పోర్ట్ఫోలియో యొక్క ప్రమాదం లేదా ప్రామాణిక విచలనాన్ని పెంచుతుంది.

ముగింపు

క్యాపిటల్ మార్కెట్ లైన్ (సిఎమ్ఎల్) మూలధన మార్కెట్ సిద్ధాంతంతో పాటు మూలధన ఆస్తి ధర నమూనా నుండి దాని ఆధారాన్ని తీసుకుంటుంది. ఇది ప్రమాద రహిత ఆస్తి యొక్క విభిన్న కలయికల యొక్క సైద్ధాంతిక ప్రాతినిధ్యం మరియు ఇచ్చిన షార్ప్ నిష్పత్తికి మార్కెట్ పోర్ట్ఫోలియో. మేము మూలధన మార్కెట్ రేఖ వెంట వెళ్తున్నప్పుడు, పోర్ట్ఫోలియోలో ప్రమాదం పెరుగుతుంది మరియు ఆశించిన రాబడి కూడా పెరుగుతుంది. మేము CML వెంట క్రిందికి వెళితే, return హించిన రాబడి వలె ప్రమాదం తగ్గుతుంది. ఇది సమర్థవంతమైన సరిహద్దు కంటే గొప్పది ఎందుకంటే ef మాత్రమే ప్రమాదకర ఆస్తులు / మార్కెట్ పోర్ట్ఫోలియోను కలిగి ఉంటుంది. CML ఈ మార్కెట్ పోర్ట్ఫోలియోను ఈ మార్కెట్ పోర్ట్ఫోలియోతో మిళితం చేస్తుంది. ప్రామాణిక విచలనం ఇచ్చిన ఏదైనా పోర్ట్ఫోలియోకు ఆశించిన రాబడిని కనుగొనడానికి మేము CML సూత్రాన్ని ఉపయోగించవచ్చు.

CML కోసం the హ మూలధన మార్కెట్ సిద్ధాంతం యొక్క on హలపై ఆధారపడి ఉంటుంది. కానీ ఈ ump హలు వాస్తవ ప్రపంచంలో తరచుగా నిజం కావు. పెట్టుబడిదారులు పోర్ట్ఫోలియోలో కొంత మొత్తంలో రిస్క్ తీసుకుంటారని ఆశించే రాబడిని పొందటానికి క్యాపిటల్ మార్కెట్ లైన్ తరచుగా విశ్లేషకులు ఉపయోగిస్తారు.