యూరోపియన్ ఎంపిక (నిర్వచనం, ఉదాహరణలు) | లెక్కలతో ఫార్ములా ధర

యూరోపియన్ ఎంపిక అంటే ఏమిటి?

యూరోపియన్ ఎంపికను ఒక రకమైన ఎంపికల ఒప్పందం (కాల్ లేదా పుట్ ఆప్షన్) గా నిర్వచించవచ్చు, అది గడువు తేదీ వరకు దాని అమలును పరిమితం చేస్తుంది. ఒక సాధారణ వ్యక్తి పరంగా, ఒక పెట్టుబడిదారుడు యూరోపియన్ ఎంపికను కొనుగోలు చేసిన తరువాత, అంతర్లీన భద్రత యొక్క ధర అనుకూలమైన దిశలో కదిలినా, అంటే కాల్ ఎంపికల కోసం స్టాక్ ధర పెరుగుదల మరియు పుట్ ఎంపికల కోసం స్టాక్ ధరలో తగ్గుదల, ప్రారంభంలో ఎంపికను ఉపయోగించడం ద్వారా పెట్టుబడిదారుడు ప్రయోజనం పొందలేడు.

యూరోపియన్ ఎంపిక రకాలు

క్రింద రెండు రకాల యూరోపియన్ ఎంపికలు ఉన్నాయి.

# 1 - యూరోపియన్ కాల్ ఎంపిక

అటువంటి ఒప్పందాలను కలిగి ఉన్నవారు గడువు తేదీలో ముందుగా నిర్ణయించిన పరిమాణాన్ని ముందే నిర్ణయించిన ధర వద్ద కొనుగోలు చేసే సామర్థ్యాన్ని కలిగి ఉంటారు, దీనిని సమ్మె ధర అని కూడా పిలుస్తారు. పెట్టుబడిదారుడు మార్కెట్లో బుల్లిష్.

# 2 - యూరోపియన్ పుట్ ఎంపిక

పెట్టుబడిదారులు ముందుగా నిర్ణయించిన పరిమాణాన్ని గడువు తేదీలో సమ్మె ధర వద్ద అమ్మవచ్చు. పెట్టుబడిదారుల అభిప్రాయం బేరిష్.

ఫార్ములా ఆఫ్ యూరోపియన్ ఆప్షన్

బ్లాక్ స్కోల్స్ మెర్టన్ మోడల్ లేదా బిఎస్ఎమ్ మోడల్ యూరోపియన్ ఎంపికల ధరలకు మరింత అనుకూలంగా ఉంటుంది, ఎందుకంటే ఈ మోడల్ ఆధారపడిన of హలలో ఒకటి, ఎంపికలు ప్రారంభంలో ఉపయోగించబడవు.

యూరోపియన్ కాల్ ఆప్షన్ ఫార్ములా ధర

ధర కాల్ చేయండి = పి0ఎన్ (డి1) - Xe-rtN (డి2)ఎక్కడ,

- d1 = [ln (పి0/ X) + (r + v2 / 2) t] / v √t మరియు d2 = డి1 - v √t

- పి0= అంతర్లీన భద్రత యొక్క ధర

- X = సమ్మె ధర

- N = ప్రామాణిక సాధారణ సంచిత పంపిణీ ఫంక్షన్

- r = ప్రమాద రహిత రేటు

- v = అస్థిరత

- t = గడువు ముగిసే వరకు

యూరోపియన్ పుట్ ఆప్షన్ ఫార్ములా ధర

ధర చాలు = Xe-rt * (1-N (డి2)) - పి0* (1-ఎన్ (డి1))ఎక్కడ డి1 మరియు డి2 పైన వివరించిన కాల్ ఎంపిక యొక్క ధరల మాదిరిగానే లెక్కించవచ్చు.

యూరోపియన్ ఎంపిక యొక్క ప్రాక్టికల్ ఉదాహరణ

స్టాక్ XYZ $ 60 కు ట్రేడవుతోంది. సమ్మె ధర $ 60. అస్థిరత 10% మరియు ప్రమాద రహిత రేటు 5%.

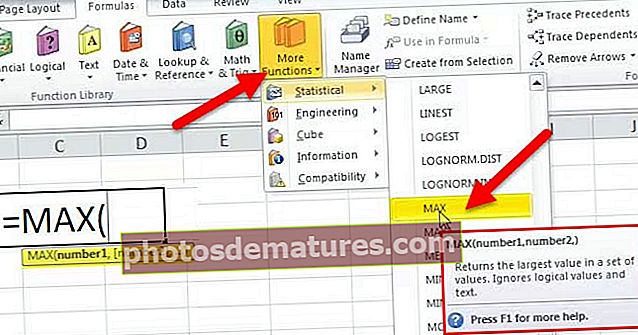

మీరు ఈ యూరోపియన్ ఆప్షన్ ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - యూరోపియన్ ఆప్షన్ ఎక్సెల్ మూస

1-సంవత్సరాల కాల్ రెండింటి విలువను లెక్కించండి మరియు BSM మోడల్ను ఉపయోగించి దానిపై వ్రాసిన ఎంపికలను ఉంచండి.

డి లెక్కింపు d

- d1 = [ln (పి0/ X) + (r + v2 / 2) t] / v √t

- = LN (60/60) + (5 + 10 ^ 2/2 * 1) / (10 * SQRT (1))

- =0.55

D2 లెక్కింపు

- d2 = డి1 - v √t

- = 0.55-60 * SQRT (1)

- = 0.45

సాధారణీకరణ పట్టిక నుండి మాకు ఈ క్రింది విలువలు వచ్చాయి

కాబట్టి పై పట్టికను ఉపయోగించి కాల్ ఎంపిక యొక్క ధరను లెక్కించడం -

కాల్ ధర = $4.08

పై పట్టికను ఉపయోగించి పుట్ ఎంపిక యొక్క ధరను లెక్కించడం -

పుట్ ధర = $1.16

పరిష్కరించబడిన ఉదాహరణ ఎక్సెల్ షీట్లో ధరలు కూడా లెక్కించబడతాయి.

మేము దాని ప్రయోజనాలు మరియు అప్రయోజనాలకు ముందుకు వెళ్ళే ముందు, యూరోపియన్ కాల్ కోసం ఎగువ మరియు తక్కువ ధరల గురించి కొంచెం మాట్లాడుదాం మరియు ఎంపికలను ఉంచండి.

- కాల్ = 0 (ఎంపిక ధర ఎప్పుడూ సున్నా కంటే తగ్గదు)

- కాల్ = పి0 (అంతర్లీన ప్రస్తుత విలువ)

- పుట్ = 0 కోసం అతి తక్కువ కట్టుబడి ఉంటుంది

- పుట్ = Xe-rt (సమ్మె ధర యొక్క ప్రస్తుత విలువ)

అమెరికన్ ఎంపికల నుండి యూరోపియన్ ఎంపికలు ఎలా భిన్నంగా ఉంటాయి?

యూరోపియన్ ఐచ్ఛికాలు అమెరికన్ ఎంపికల నుండి భిన్నంగా ఉంటాయి, అమెరికన్ ఆప్షన్ హోల్డర్స్ ఎప్పుడైనా ఆప్షన్ను ఉపయోగించుకునే స్వేచ్ఛను కలిగి ఉంటారు, అది గడువు తేదీకి లేదా ముందు ఉండాలి. అయితే, అటువంటి ఎంపికల పెట్టుబడిదారులు గడువు తేదీ సమీపిస్తున్న ముందు మార్కెట్లో తమ హోల్డింగ్లను విక్రయించడానికి ఎంచుకోవచ్చు. అటువంటి పరిస్థితులలో, లాభం తప్పనిసరిగా సంపాదించిన ప్రీమియం మరియు చెల్లించిన ప్రీమియం మధ్య వ్యత్యాసం.

అలాగే, యూరోపియన్ మరియు అమెరికన్ ఎంపికలు మార్కెట్లో పరస్పరం ప్రత్యేకమైనవి. రెండూ ఒకే సమయంలో అందించబడవు, కాబట్టి పెట్టుబడిదారులకు ఎంపిక లేదు.

ఈ రెండు ఎంపికలు ప్రాథమికంగా మూడు కారణాలతో విభిన్నంగా ఉంటాయి:

| యూరోపియన్ ఎంపికలు | అమెరికన్ ఎంపికలు |

| దాని గడువు తేదీలో మాత్రమే వ్యాయామం చేయవచ్చు | ఎంపిక యొక్క జీవితంలో ఎప్పుడైనా వ్యాయామం చేయవచ్చు |

| కౌంటర్లో వర్తకం | ఎక్స్ఛేంజీలలో మాత్రమే వర్తకం |

| సాధారణంగా, తక్కువ ముందస్తు ఖర్చు అంటే ప్రీమియం | అధిక ప్రీమియంలు కలిగి ఉండండి |

| స్టాక్స్ మరియు విదేశీ కరెన్సీలను అంతర్లీనంగా కలిగి ఉండవచ్చు | స్టాక్స్, బాండ్లు, వస్తువులు మరియు ఉత్పన్నాలను అంతర్లీన భద్రతగా కలిగి ఉండవచ్చు |

ప్రయోజనాలు

- కాంట్రాక్టు గడువు ముందే నిర్ణయించిన సమయం పెట్టుబడిదారుడికి కొంత నిశ్చయత ఇస్తుంది.

- ఈ ఎంపికలు అమెరికన్ ఎంపికల కంటే తక్కువ ఖర్చుతో కూడుకున్నవి. అమెరికన్ ఎంపికలలో ఎప్పుడైనా వ్యాయామం యొక్క అదనపు వశ్యత కారణంగా, ముందస్తు ఖర్చు యూరోపియన్ ఎంపికల కంటే ఎక్కువగా ఉంటుంది.

- కాంట్రాక్ట్ అమలు యొక్క పరిమిత ఎంపికల లభ్యత కారణంగా ఇది తక్కువ ప్రమాదకరంగా ఉంటుంది మరియు ధర సంక్లిష్టత కూడా తక్కువగా ఉంటుంది.

ప్రతికూలతలు

- అమెరికన్ ఎంపికల కంటే యూరోపియన్ ఎంపికలు తక్కువ రిస్క్ అయినప్పటికీ ప్రమాదాలు లేవు. అవి ఇతర రకాల ప్రత్యేక నష్టాలకు లోబడి ఉంటాయి. అటువంటి ప్రమాదాలను నివారించడానికి ఖచ్చితమైన విధానాన్ని అవలంబించాలి.

- అలాంటి ఒక ప్రమాదం ట్రేడింగ్ లాప్స్ రిస్క్. యూరోపియన్ ఎంపికల ట్రేడింగ్ వ్యాపార రోజు చివరిలో గురువారం ముగుస్తుంది, అది గడువు నెల మూడవ శుక్రవారం ముందు వస్తుంది. ఇది అంతర్లీన ధరలో unexpected హించని మార్పుకు దారితీస్తుంది.

- ట్రేడింగ్ లాప్స్ రిస్క్ కారణంగా సెటిల్మెంట్ ధర నిర్ణయించడానికి కొద్దిగా గమ్మత్తైనది కావచ్చు.

- అనుకూలమైన ధరల కదలికను సద్వినియోగం చేసుకోవటానికి పెట్టుబడిదారులకు వారి ఎంపికలను ఉపయోగించుకునే సామర్థ్యం లేదు.

- ఇటువంటి ఎంపికలలో ఎక్కువ భాగం కౌంటర్ ద్వారా వర్తకం చేయబడతాయి, కాబట్టి ఎక్కువ నియంత్రణ లేదు, దీనికి మరో స్థాయి ప్రమాదాన్ని జోడిస్తుంది.

- లెక్కింపులో కొన్ని అవాస్తవ అంచనాల కారణంగా ధర కోసం ఉపయోగించే BSM మోడల్ చాలా ఖచ్చితమైన మోడల్ కాకపోవచ్చు.

పరిమితి

- యూరోపియన్ ఎంపికలు కౌంటర్లో వర్తకం చేయబడినందున ఎక్కువ ప్రాప్యత చేయబడవు.

- ధర మోడల్ అవాస్తవమైన మొత్తం వ్యవధిలో డివిడెండ్, అస్థిరత మరియు ప్రమాద రహిత రేటు స్థిరంగా ఉండటం యొక్క కొన్ని ump హలను తీసుకుంటుంది, అందువల్ల ధరలు వాస్తవ ప్రపంచానికి భిన్నంగా ఉండవచ్చు.

ముగింపు

యూరోపియన్ మరియు అమెరికన్ ఎంపికల నామకరణకు సంబంధిత భౌగోళిక స్థానాలతో సంబంధం లేదు. ఇది ఒక ఎంపికను ఎప్పుడు ఉపయోగించవచ్చనే దాని గురించి ఒక ఆలోచనను ఇస్తుంది. యుఎస్లో వర్తకం చేసే ఎంపికలలో ఎక్కువ భాగం యూరోపియన్ ఎంపికలు. రెండు ఎంపికల లక్షణాలలో వ్యత్యాసం కారణంగా, పెట్టుబడిదారుల అంచనాలు కూడా మారుతూ ఉంటాయి. ఇలా, ఒక అమెరికన్ ఆప్షన్ హోల్డర్ గడువు తేదీ రాకముందే ధరలు అనుకూలంగా కదులుతాయని ఆశిస్తారు. ఏదేమైనా, ఇటువంటి మార్పులు గడువులో మాత్రమే జరుగుతాయని ఆశించే యూరోపియన్ ఆప్షన్ హోల్డర్లకు ఇది నిజం కాదు.