అవసరమైన రిటర్న్ ఫార్ములా రేటు | స్టెప్ బై స్టెప్ లెక్కింపు

రిటర్న్ ఫార్ములా యొక్క అవసరమైన రేటు ఏమిటి?

డివిడెండ్ చెల్లించే స్టాక్స్కు అవసరమైన రాబడి రేటును లెక్కించే సూత్రం గోర్డాన్ వృద్ధి నమూనాను ఉపయోగించడం ద్వారా తీసుకోబడింది. ఈ డివిడెండ్ డిస్కౌంట్ మోడల్ ప్రస్తుత స్టాక్ ధర, షేరుకు డివిడెండ్ చెల్లింపు మరియు ఆశించిన డివిడెండ్ వృద్ధి రేటును ఉపయోగించి డివిడెండ్-చెల్లించే స్టాక్ యొక్క ఈక్విటీకి అవసరమైన రాబడిని లెక్కిస్తుంది.

డివిడెండ్ డిస్కౌంట్ మోడల్ను ఉపయోగించే సూత్రాన్ని ఇలా సూచిస్తారు,

అవసరమైన రిటర్న్ సూత్రం = ఆశించిన డివిడెండ్ చెల్లింపు / స్టాక్ ధర + అంచనా వేసిన డివిడెండ్ వృద్ధి రేటుమరోవైపు, డివిడెండ్ చెల్లించని స్టాక్ కోసం అవసరమైన రాబడి రేటును లెక్కించడానికి క్యాపిటల్ అసెట్ ప్రైసింగ్ మోడల్ (CAPM) ను ఉపయోగించి తీసుకోబడింది. CAPM పద్ధతి భద్రత యొక్క బీటాను ఉపయోగించడం ద్వారా అవసరమైన రాబడిని లెక్కిస్తుంది, ఇది ఆ భద్రత యొక్క ప్రమాదానికి సూచిక. అవసరమైన రిటర్న్ సమీకరణం రిస్క్-ఫ్రీ రిటర్న్ రేటు మరియు మార్కెట్ రిటర్న్ రేటును ఉపయోగించుకుంటుంది, ఇది సాధారణంగా బెంచ్మార్క్ ఇండెక్స్ యొక్క వార్షిక రాబడి.

CAPM పద్ధతిని ఉపయోగించే సూత్రాన్ని ఇలా సూచిస్తారు,

అవసరమైన రిటర్న్ రేటు ఫార్ములా = రిస్క్-ఫ్రీ రిటర్న్ రేటు + β * (మార్కెట్ రాబడి రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటు)

డివిడెండ్ డిస్కౌంట్ మోడల్ను ఉపయోగించి అవసరమైన రాబడిని లెక్కించే దశలు

డివిడెండ్ చెల్లించే స్టాక్ కోసం, కింది దశలను ఉపయోగించి అవసరమైన రాబడి రేటు (RRR) సూత్రాన్ని లెక్కించవచ్చు:

దశ 1: మొదట, తరువాతి కాలంలో చెల్లించాల్సిన డివిడెండ్ను నిర్ణయించండి.

దశ 2: తరువాత, ఈక్విటీ యొక్క ప్రస్తుత ధరను స్టాక్ నుండి సేకరించండి.

దశ 3: ఇప్పుడు, నిర్వహణ బహిర్గతం, ప్రణాళిక మరియు వ్యాపార సూచనల ఆధారంగా డివిడెండ్ యొక్క growth హించిన వృద్ధి రేటును గుర్తించడానికి ప్రయత్నించండి.

దశ 4: చివరగా, అవసరమైన రేటు రాబడిని ప్రస్తుత స్టాక్ ధర (స్టెప్ 2) ద్వారా divide హించిన డివిడెండ్ చెల్లింపు (స్టెప్ 1) ను విభజించి, ఆపై క్రింద చూపిన విధంగా అంచనా వేసిన డివిడెండ్ వృద్ధి రేటు (స్టెప్ 3) కు ఫలితాన్ని జోడించడం ద్వారా లెక్కించబడుతుంది,

అవసరమైన రిటర్న్ ఫార్ములా రేటు = ఆశించిన డివిడెండ్ చెల్లింపు / స్టాక్ ధర + అంచనా వేసిన డివిడెండ్ వృద్ధి రేటు

CAPM మోడల్ను ఉపయోగించి అవసరమైన రాబడి రేటును లెక్కించడానికి దశలు

ఈ డివిడెండ్ చెల్లించని స్టాక్ కోసం అవసరమైన రాబడిని ఈ క్రింది దశలను ఉపయోగించి లెక్కించవచ్చు:

దశ 1: మొదట, రిస్క్-ఫ్రీ రిటర్న్ రేటును నిర్ణయించండి, ఇది ప్రాథమికంగా 10 సంవత్సరాల G-Sec బాండ్ల వంటి ఏదైనా ప్రభుత్వ జారీ బాండ్ల రాబడి.

దశ 2: తరువాత, మార్కెట్ రిటర్న్ రేటును నిర్ణయించండి, ఇది ఎస్ & పి 500 సూచిక వంటి తగిన బెంచ్మార్క్ సూచిక యొక్క వార్షిక రాబడి. దీని ఆధారంగా, మార్కెట్ రిటర్న్ నుండి రిస్క్-ఫ్రీ రాబడిని తీసివేయడం ద్వారా మార్కెట్ రిస్క్ ప్రీమియాన్ని లెక్కించవచ్చు.

మార్కెట్ రిస్క్ ప్రీమియం = మార్కెట్ రాబడి రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటు

దశ 3: తరువాత, స్టాక్ యొక్క బీటాను దాని స్టాక్ ధరల కదలిక ఆధారంగా లెక్కించండి, బెంచ్మార్క్ సూచికతో.

దశ 4: చివరగా, బీటా మరియు మార్కెట్ రిస్క్ ప్రీమియం (దశ 2) యొక్క ఉత్పత్తికి ప్రమాద రహిత రేటును జోడించడం ద్వారా అవసరమైన రాబడి రేటు క్రింద ఇవ్వబడింది,

అవసరమైన రిటర్న్ ఫార్ములా రేటు = రిస్క్-ఫ్రీ రిటర్న్ రేటు + β * (మార్కెట్ రాబడి రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటు)

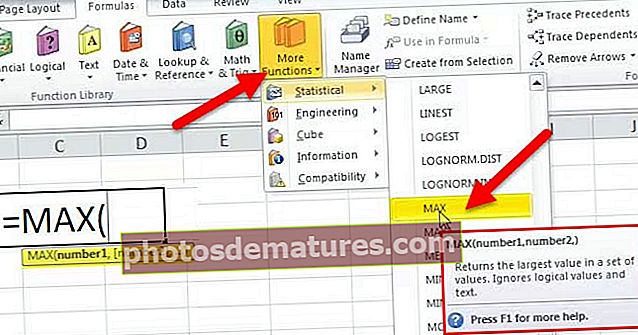

అవసరమైన రేటు రిటర్న్ ఫార్ములా యొక్క ఉదాహరణలు (ఎక్సెల్ మూసతో)

అవసరమైన రాబడి రేటు గణనను బాగా అర్థం చేసుకోవడానికి కొన్ని సరళమైన మరియు అధునాతన ఉదాహరణలను చూద్దాం.

మీరు అవసరమైన రిటర్న్ ఫార్ములా ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - అవసరమైన రిటర్న్ ఫార్ములా ఎక్సెల్ మూస

ఉదాహరణ # 1

ఒక పెట్టుబడిదారుడు తన పోర్ట్ఫోలియోలో ఒకదాన్ని చేర్చడానికి సమాన రిస్క్ యొక్క రెండు సెక్యూరిటీలను పరిశీలిస్తున్న ఉదాహరణను తీసుకుందాం.

కింది సమాచారం ఆధారంగా ఏ భద్రతను ఎంచుకోవాలో నిర్ణయించండి:

సెక్యూరిటీ ఎ మరియు సెక్యూరిటీ బి కోసం అవసరమైన రాబడి రేటును లెక్కించడానికి డేటా క్రింద ఉంది.

భద్రత A యొక్క అవసరమైన రాబడిని ఇలా లెక్కించవచ్చు,

భద్రత కోసం అవసరమైన రాబడి A = $ 10 / $ 160 * 100% + 5%

భద్రత కోసం అవసరమైన రాబడి A = 11.25%

భద్రత B యొక్క అవసరమైన రాబడిని ఇలా లెక్కించవచ్చు,

భద్రత కోసం అవసరమైన రాబడి B = $ 8 / $ 100 * 100% + 4%

భద్రత కోసం అవసరమైన రాబడి B = 12.00%

ఇచ్చిన సమాచారం ఆధారంగా, పోర్ట్ఫోలియోకు సెక్యూరిటీ ఎకి ప్రాధాన్యత ఇవ్వాలి ఎందుకంటే తక్కువ రిటర్న్ రిస్క్ స్థాయిని ఇచ్చింది.

ఉదాహరణ # 2

1.75 బీటాను కలిగి ఉన్న స్టాక్ యొక్క ఉదాహరణను తీసుకుందాం, అనగా, ఇది మొత్తం మార్కెట్ కంటే ప్రమాదకరం. ఇంకా,యుఎస్ ట్రెజరీ బాండ్ యొక్క స్వల్పకాలిక రాబడి 2.5% వద్ద ఉంది, బెంచ్మార్క్ సూచిక దీర్ఘకాలిక సగటు రాబడి 8% కలిగి ఉంటుంది. ఇచ్చిన సమాచారం ఆధారంగా స్టాక్ తిరిగి రావడానికి అవసరమైన రేటును లెక్కించండి.

- ఇచ్చిన, ప్రమాద రహిత రేటు = 2.5%

- బీటా = 1.75

- రాబడి మార్కెట్ రేటు = 8%

స్టాక్-ఆధారిత రాబడి యొక్క అవసరమైన రేటును లెక్కించడానికి డేటా క్రింద ఉంది.

అందువల్ల, స్టాక్ యొక్క అవసరమైన రాబడిని ఇలా లెక్కించవచ్చు,

అవసరమైన రాబడి = 2.5% + 1.75 * (8% - 2.5%)

= 12.125%

అందువల్ల, స్టాక్ యొక్క అవసరమైన రాబడి 12.125%.

Lev చిత్యం మరియు ఉపయోగాలు

పెట్టుబడి నుండి అవసరమైన కనీస రాబడిని నిర్ణయించడానికి పెట్టుబడిదారులు దీనిని ఉపయోగిస్తున్నందున అవసరమైన రాబడి యొక్క భావనను అర్థం చేసుకోవడం చాలా ముఖ్యం. అవసరమైన రాబడి ఆధారంగా, ఇచ్చిన రిస్క్ స్థాయి ఆధారంగా పెట్టుబడిదారుడు ఆస్తిలో పెట్టుబడి పెట్టాలా వద్దా అని నిర్ణయించుకోవచ్చు.

మార్కెట్కు సంబంధించి అధిక బీటా ఉన్న స్టాక్కు అవసరమైన రాబడి ఎక్కువగా ఉండాలి ఎందుకంటే పెట్టుబడితో ముడిపడి ఉన్న అదనపు స్థాయి నష్టానికి పెట్టుబడిదారులకు పరిహారం చెల్లించాల్సిన అవసరం ఉంది. అలాగే, ఒక పెట్టుబడిదారుడు ఆస్తులను ర్యాంకింగ్ చేయడానికి అవసరమైన రాబడిని ఉపయోగించుకోవచ్చు మరియు చివరికి ర్యాంకింగ్ ప్రకారం పెట్టుబడి పెట్టవచ్చు మరియు వాటిని పోర్ట్ఫోలియోలో చేర్చవచ్చు. సంక్షిప్తంగా, ఆశించిన రాబడి ఎక్కువ, మంచి ఆస్తి.