ప్రమాద రహిత రేటు ఫార్ములా | CAPM లో Rf ను ఎలా లెక్కించాలి?

ప్రమాద రహిత రేటు ఫార్ములా అంటే ఏమిటి?

రిస్క్-ఫ్రీ రిటర్న్ ఫార్ములా రేటు పెట్టుబడిదారులు పెట్టుబడిపై సంపాదించాలని ఆశించే వడ్డీ రేటును సున్నా నష్టాలను, ముఖ్యంగా డిఫాల్ట్ రిస్క్ మరియు రీఇన్వెస్ట్మెంట్ రిస్క్ను కొంత కాలానికి లెక్కిస్తుంది. ఇది సాధారణంగా సెంట్రల్ బ్యాంక్ యొక్క బేస్ రేటుకు దగ్గరగా ఉంటుంది మరియు వివిధ పెట్టుబడిదారులకు భిన్నంగా ఉండవచ్చు. ఇది సార్వభౌమాధికారం లేదా ప్రభుత్వ బాండ్లపై ఇచ్చే వడ్డీ రేటు లేదా దేశంలోని సెంట్రల్ బ్యాంక్ నిర్ణయించిన బ్యాంక్ రేటు. ఈ రేట్లు ద్రవ్యోల్బణ రేటు సూత్రం, జిడిపి వృద్ధి రేటు, విదేశీ మారకపు రేటు, ఆర్థిక వ్యవస్థ మొదలైన అనేక కారకాల పని.

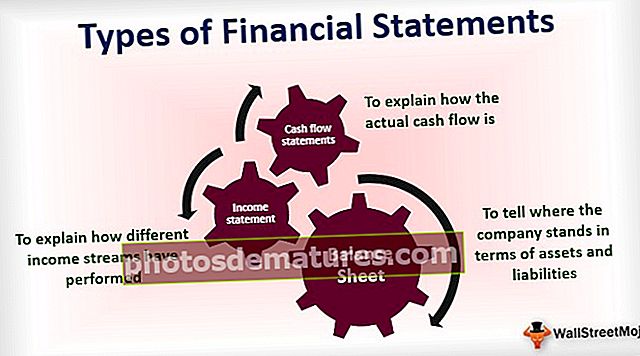

రిస్క్-ఫ్రీ రిటర్న్ రేటు అనేది మూలధన వ్యయాన్ని చేరుకోవడంలో కీలకమైన ఇన్పుట్ మరియు అందువల్ల మూలధన ఆస్తి ధర నమూనాలో ఉపయోగించబడుతుంది. ఈ మోడల్ పెట్టుబడిపై అవసరమైన రాబడి రేటును అంచనా వేస్తుంది మరియు మొత్తం ప్రమాద రహిత ఆస్తితో పోల్చినప్పుడు పెట్టుబడి ఎంత ప్రమాదకరమో అంచనా వేస్తుంది. ఇది సంస్థ యొక్క WACC ని ప్రభావితం చేసే ఈక్విటీ ఖర్చు లెక్కింపులో ఉపయోగించబడుతుంది.

మోడల్ను ఉపయోగించి రిస్క్-ఫ్రీ రిటర్న్ రేటును ఉపయోగించి ఈక్విటీ ఖర్చును పొందే సూత్రం క్రింద ఉంది:

CAPM మోడల్

Re = Rf + బీటా (Rm-Rf)ఎక్కడ,

- Re: ఈక్విటీ ఖర్చు

- Rf: ప్రమాద రహిత రేటు

- Rm: మార్కెట్ రిస్క్ ప్రీమియం

- Rm-Rf: ఆశించిన రాబడి

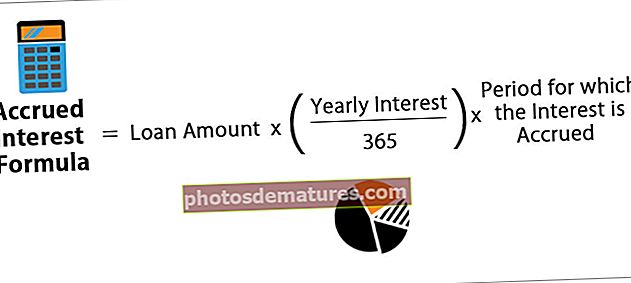

ఏదేమైనా, ఇది సాధారణంగా ప్రభుత్వ బాండ్లు మరియు సెక్యూరిటీలు లభించే రేటు మరియు ద్రవ్యోల్బణం-సర్దుబాటు. కింది ఫార్ములా రిస్క్-ఫ్రీ రిటర్న్ రేటుకు ఎలా రావాలో చూపిస్తుంది:

రిస్క్ ఫ్రీ రిటర్న్ రిటర్న్ ఫార్ములా = (1+ ప్రభుత్వ బాండ్ రేట్) / (1 + ద్రవ్యోల్బణ రేటు) -1

ఈ ప్రమాద రహిత రేటు ద్రవ్యోల్బణం-సర్దుబాటు చేయాలి.

ఫార్ములా యొక్క వివరణ

రిస్క్-ఫ్రీ రేట్ యొక్క వివిధ అనువర్తనాలు వాస్తవ పరంగా ఉన్న నగదు ప్రవాహాలను ఉపయోగిస్తాయి. అందువల్ల, ప్రమాద రహిత రేటును అదే వాస్తవ నిబంధనలకు తీసుకురావాల్సిన అవసరం ఉంది, ఇది ప్రాథమికంగా ఆర్థిక వ్యవస్థకు ద్రవ్యోల్బణం-సర్దుబాటు. రేటు ఎక్కువగా దీర్ఘకాలిక ప్రభుత్వ బాండ్లు కాబట్టి - అవి ద్రవ్యోల్బణ కారక రేటుకు సర్దుబాటు చేయబడతాయి మరియు మరింత ఉపయోగం కోసం అందించబడతాయి.

లెక్కింపు మూల్యాంకనం యొక్క కాల వ్యవధిపై ఆధారపడి ఉంటుంది.

- కాలపరిమితి 1 సంవత్సరం వరకు ఉంటే, చాలా పోల్చదగిన ప్రభుత్వ భద్రతను ఉపయోగించాలి, ఇది ట్రెజరీ బిల్లులు లేదా టి-బిల్లులు

- సమయం 1 సంవత్సరం నుండి 10 సంవత్సరాల మధ్య ఉంటే, ఒకరు ట్రెజర్ నోట్ ఉపయోగించాలి.

- కాల వ్యవధి 10 సంవత్సరాలకు మించి ఉంటే, ట్రెజర్ బాండ్ను ఎంచుకోవడాన్ని పరిగణించవచ్చు.

ప్రమాద రహిత రేట్లతో సాధన యొక్క ఉదాహరణలు

ఏ దేశ ప్రభుత్వమూ సున్నా డిఫాల్ట్ రిస్క్ కలిగి ఉంటుందని భావించబడుతుంది, ఎందుకంటే వారు తమ రుణ బాధ్యతను తిరిగి చెల్లించడానికి డబ్బును ముద్రించవచ్చు. అందువల్ల, ట్రెజరీ బాండ్స్, బిల్లులు మరియు నోట్స్ వంటి జీరో-కూపన్ ప్రభుత్వ సెక్యూరిటీలపై వడ్డీ రేటు సాధారణంగా రిస్క్-ఫ్రీ రిటర్న్ రేటుకు ప్రాక్సీలుగా పరిగణించబడుతుంది.

రిటర్న్ ఫార్ములా యొక్క రిస్క్-ఫ్రీ రేట్ యొక్క ఉదాహరణలు (ఎక్సెల్ మూసతో)

దీన్ని బాగా అర్థం చేసుకోవడానికి కొన్ని సరళమైన మరియు అధునాతన ఉదాహరణలను చూద్దాం.

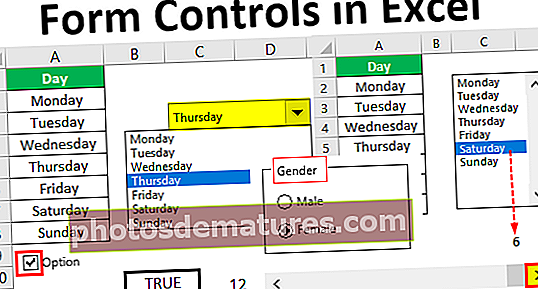

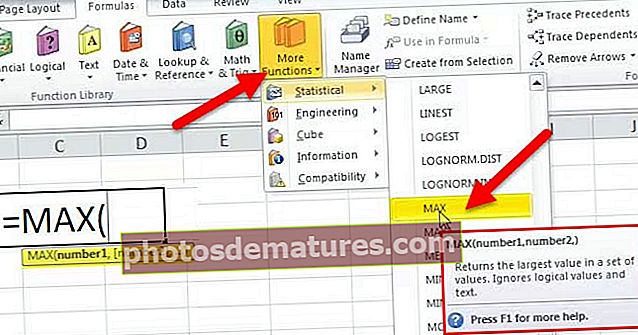

మీరు రిస్క్ ఫార్ములా ఎక్సెల్ మూస యొక్క రిస్క్ ఫ్రీ రేట్ను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - రిటర్న్ ఫ్రీ రేట్ ఆఫ్ రిటర్న్ ఫార్ములా ఎక్సెల్ మూస

ఉదాహరణ # 1

రిస్క్-ఫ్రీ రిటర్న్ లెక్కింపు కోసం కింది డేటాను ఉపయోగించండి.

రిస్క్-ఫ్రీ రిటర్న్ రేటును పై సూత్రాన్ని ఉపయోగించి లెక్కించవచ్చు,

=(1+3.25%)/(1+0.90%)-

సమాధానం ఉంటుంది -

రిస్క్-ఫ్రీ రిటర్న్ రేటు = 2.33%

ఈక్విటీ ఖర్చును పై సూత్రాన్ని ఉపయోగించి లెక్కించవచ్చు,

=2.33%+1.5*(6%-2.33%)

ఈక్విటీ ఖర్చు ఉంటుంది -

ఈక్విటీ ఖర్చు = 7.84%

ఉదాహరణ # 2

2018 సంవత్సరానికి భారతదేశానికి సంబంధించిన సమాచారం క్రింద ఉంది

రిస్క్-ఫ్రీ రిటర్న్ రేటును పై సూత్రాన్ని ఉపయోగించి లెక్కించవచ్చు,

=(1+7.61%)/(1+4.74%)-

సమాధానం ఉంటుంది -

రిస్క్-ఫ్రీ రిటర్న్ రేటు = 2.74%

అప్లికేషన్స్

U.S. ట్రెజరీకి U.S. రేట్లతో పోలిస్తే ప్రభుత్వ సెక్యూరిటీల కోసం భారతదేశంలో రాబడి రేటు చాలా ఎక్కువ. అటువంటి సెక్యూరిటీల లభ్యత కూడా సులభంగా అందుబాటులో ఉంటుంది. ఇది ప్రతి ఆర్థిక వ్యవస్థ యొక్క వృద్ధి రేటు మరియు ప్రతి స్టాండ్ అభివృద్ధి దశ ద్వారా కారకం. అందువల్ల, ఇన్వెస్టర్లు తమ పోర్ట్ఫోలియోలో భారత ప్రభుత్వ సెక్యూరిటీలు మరియు బాండ్లలో పెట్టుబడులు పెట్టడాన్ని పరిశీలిస్తున్నారు.

ప్రమాద రహిత రేటుతో ఎక్కువగా ఉపయోగించే నమూనాలు:

- ఆధునిక పోర్ట్ఫోలియో సిద్ధాంతం - మూలధన ఆస్తి ధర నమూనా

- బ్లాక్ స్కోల్స్ థియరీ - స్టాక్ ఆప్షన్స్ మరియు షార్ప్ రేషియో కోసం ఉపయోగిస్తారు - ఇది ఉత్పన్న పెట్టుబడి పరికరాలను కలిగి ఉన్న ఆర్థిక మార్కెట్ యొక్క డైనమిక్స్ కోసం ఉపయోగించే మోడల్.

రిటర్న్ ఫార్ములా యొక్క రిస్క్-ఫ్రీ రేట్ యొక్క ance చిత్యం

ఇది 2 దృక్కోణాల నుండి చూడవచ్చు: వ్యాపారం మరియు పెట్టుబడిదారుల కోణం నుండి. పెట్టుబడిదారుడి దృక్కోణంలో, రిస్క్-ఫ్రీ రిటర్న్ రేటు తలెత్తడం స్థిరమైన ప్రభుత్వాన్ని, నమ్మకమైన ఖజానాను మరియు చివరికి, ఒకరి పెట్టుబడిపై అధిక రాబడిని ఆశించే సామర్థ్యాన్ని సూచిస్తుంది. మరోవైపు, వ్యాపారాల కోసం, పెరుగుతున్న ప్రమాద రహిత రేటు దృష్టాంతం ఆందోళన కలిగిస్తుంది. కంపెనీలు ఇప్పుడు స్టాక్ ధరలను మెరుగుపరచడం ద్వారా అధిక రాబడిని పెట్టుబడిదారుల అంచనాలను అందుకోవాలి. వ్యాపారం ఇప్పుడు మంచి అంచనాలను చూపించడమే కాక, ఈ లాభదాయక అంచనాలను తీర్చడంలో కూడా వృద్ధి చెందవలసి ఉంటుంది కాబట్టి ఇది ఒత్తిడితో కూడుకున్నది.