రిస్క్ ప్రీమియం ఫార్ములా | కాలిక్యులేటర్ | ఉదాహరణలు (ఎక్సెల్ మూసతో)

రిస్క్ ప్రీమియం లెక్కించడానికి ఫార్ములా

రిస్క్ ప్రీమియం పెట్టుబడిపై రాబడి నుండి రిస్క్-ఫ్రీ పెట్టుబడిపై రాబడిని తీసివేయడం ద్వారా లెక్కించబడుతుంది. రిస్క్-ప్రీమియం ఫార్ములా రిస్క్-ఫ్రీ పెట్టుబడిపై సంపాదించిన దానితో పోలిస్తే సాపేక్షంగా రిస్క్ పెట్టుబడిపై ఆశించిన రాబడిని అంచనా వేయడానికి సహాయపడుతుంది.

- ra = ఆస్తి లేదా పెట్టుబడి రాబడి

- rf = రిస్క్ ఫ్రీ రిటర్న్

రిస్క్ ప్రీమియం రకాలు

ప్రీమియం యొక్క నిర్దిష్ట రూపాలను విడిగా లెక్కించవచ్చు, దీనిని మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా మరియు CAPM ఉపయోగించి స్టాక్లో రిస్క్ ప్రీమియం ఫార్ములా అని పిలుస్తారు. మునుపటి లెక్కింపు మార్కెట్లో ప్రీమియంను లెక్కించడం లక్ష్యంగా ఉంది, దీనిని సాధారణంగా ఎస్ & పి 500 లేదా డౌ జోన్స్ వంటి మార్కెట్ సూచికగా తీసుకుంటారు. నిర్దిష్ట మార్కెట్ సూచికలో ఇదే విధమైన పెట్టుబడిపై సంభావ్య రాబడి నుండి ప్రమాద రహిత పెట్టుబడిపై రాబడిని తీసివేయడం ద్వారా ఇది సాధించబడుతుంది.

క్యాపిటల్ అసెట్ ప్రైసింగ్ మోడల్ (CAPM) ను ఉపయోగించి ఒక నిర్దిష్ట స్టాక్లో పెట్టుబడితో ఎలాంటి అదనపు రాబడిని పొందవచ్చో అర్థం చేసుకోవడానికి CAPM ని ఉపయోగించే స్టాక్లోని రిస్క్ ప్రీమియం ఉద్దేశించబడింది. CAPM ను ఉపయోగించి ఒక నిర్దిష్ట పెట్టుబడికి రిస్క్ ప్రీమియం అనేది మార్కెట్ పెట్టుబడిపై రాబడి మరియు ప్రమాద రహిత పెట్టుబడిపై రాబడి మధ్య వ్యత్యాసానికి బీటా రెట్లు.

ఉదాహరణ

మీరు ఈ రిస్క్ ప్రీమియం ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - రిస్క్ ప్రీమియం ఎక్సెల్ మూస

వ్యక్తి ABC 100,000 US $ ను ఉత్తమ రాబడి కోసం పెట్టుబడి పెట్టాలని కోరుకుంటుంది. యుఎస్ ట్రెజరీ బాండ్ వంటి రిస్క్-ఫ్రీ పెట్టుబడులలో పెట్టుబడులు పెట్టడానికి ఎబిసికి అవకాశం ఉంది, ఇది తక్కువ రేటును 3% మాత్రమే అందిస్తుంది. మరోవైపు, ఎబిసి 18% వరకు రాబడిని ఇవ్వగల స్టాక్లో పెట్టుబడిని పరిశీలిస్తోంది. ఈ స్టాక్ పెట్టుబడితో సంబంధం ఉన్న అదనపు మొత్తాన్ని తీసుకోవటానికి రిస్క్ ప్రీమియం ఉదాహరణను లెక్కించడానికి, ABC ఈ గణిత ఆపరేషన్ను నిర్వహిస్తుంది:

రిస్క్ ప్రీమియం = ra (100,000 x 18/100) - ఆర్f (100,000 x 3/100) = 18,000 - 3000 = 15,000 US $

అందువల్ల, ఈ సందర్భంలో, రిస్క్-ఫ్రీ పెట్టుబడితో పోలిస్తే ఈ స్టాక్ పెట్టుబడితో 15,000 US $ రిస్క్ ప్రీమియం ఉదాహరణను ABC పొందుతుంది. అయితే, ఇది పూర్తిగా స్టాక్ పనితీరుపై ఆధారపడి ఉంటుంది మరియు పెట్టుబడి ఫలితం సానుకూలంగా మారితే. దీని కోసం, ఎబిసి స్టాక్ యొక్క ఫండమెంటల్స్ను సుదీర్ఘంగా అధ్యయనం చేయడం ద్వారా కలిగే ప్రమాద కారకాన్ని అర్థం చేసుకోవాలి మరియు ఈ పెట్టుబడి విలువైనదేనా మరియు అతను రిస్క్ ప్రీమియాన్ని గ్రహించగలడా లేదా అని అంచనా వేయాలి.

యుఎస్ మార్కెట్ కోసం ఈక్విటీ రిస్క్ ప్రీమియం

ఇక్కడ, నేను 10 సంవత్సరాల ట్రెజరీ రేటును ప్రమాద రహిత రేటుగా పరిగణించాను. కొంతమంది విశ్లేషకుడు 5 సంవత్సరాల ట్రెజరీ రేటును ప్రమాద రహిత రేటుగా తీసుకుంటారని దయచేసి గమనించండి. దయచేసి దీనిపై కాల్ చేయడానికి ముందు మీ పరిశోధన విశ్లేషకుడిని తనిఖీ చేయండి.

మూలం - bankrate.com

మార్కెట్ రిస్క్ ప్రీమియం (RM - RF)

ప్రతి దేశానికి వేరే రిస్క్ ప్రీమియం ఉంటుంది. ఈక్విటీ రిస్క్ ప్రీమియం ప్రధానంగా ఈక్విటీ ఇన్వెస్టర్ ఆశించిన ప్రీమియాన్ని సూచిస్తుంది. యునైటెడ్ స్టేట్స్ కోసం, ఈక్విటీ రిస్క్ ప్రీమియం6.25%.

మూలం - stern.nyu.edu

- మార్కెట్ ప్రీమియం = Rm - Rf = 6.25%

- Rf = 2.90%

- ఈక్విటీ మార్కెట్ నుండి ఆశించిన రాబడి = Rm = Rf + మార్కెట్ ప్రీమియం = 2.90 + 6.25% = 9.15%

ఉపయోగం మరియు .చిత్యం

యుఎస్-ప్రభుత్వం జారీ చేసిన సెక్యూరిటీల మాదిరిగానే, రిస్క్ స్థాయి సున్నాగా ఉన్న ఏ పెట్టుబడితో పోల్చితే మార్కెట్ ప్రీమియం పెట్టుబడిపై రాబడిని అంచనా వేయడానికి సహాయపడుతుందని జాగ్రత్తగా అర్థం చేసుకోవాలి. రిస్క్-లాడెన్ పెట్టుబడిపై ఈ అదనపు రాబడి ఈ గణనలో లేదా ఏదైనా సంబంధిత కారకం ద్వారా వాగ్దానం చేయబడదు లేదా హామీ ఇవ్వబడదు. ఈ పెట్టుబడి ఫలితం ప్రతికూలంగా ఉంటే, ప్రీమియం లెక్కింపుకు అంతగా సంబంధం ఉండదు. పెట్టుబడి సానుకూల ఫలితాన్ని కలిగి ఉంటే అదనపు రాబడికి బదులుగా పెట్టుబడిదారుడు అంగీకరించే ప్రమాదం ఉంది. Investment హించిన రాబడికి మరియు ఏదైనా పెట్టుబడిపై వాస్తవ రాబడికి మధ్య ఉన్న ఈ వ్యత్యాసాన్ని స్పష్టంగా అర్థం చేసుకోవాలి.

రిస్క్ ప్రీమియం కాలిక్యులేటర్

మీరు ఈ క్రింది రిస్క్ ప్రీమియం కాలిక్యులేటర్ను ఉపయోగించవచ్చు

| ఆర్ | |

| a | |

| f | |

| రిస్క్ ప్రీమియం ఫార్ములా = | |

| రిస్క్ ప్రీమియం ఫార్ములా = | ఆర్a - ఆర్f | |

| ( 0 * ( 0 / 100)) − ( 0 * ( 0 / 100) = | 0 |

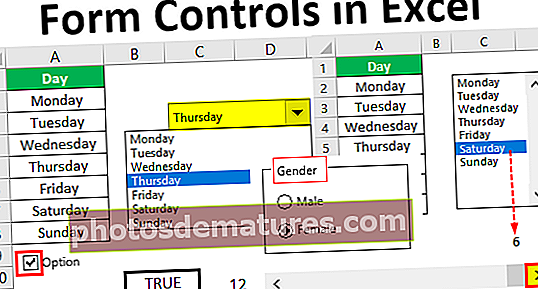

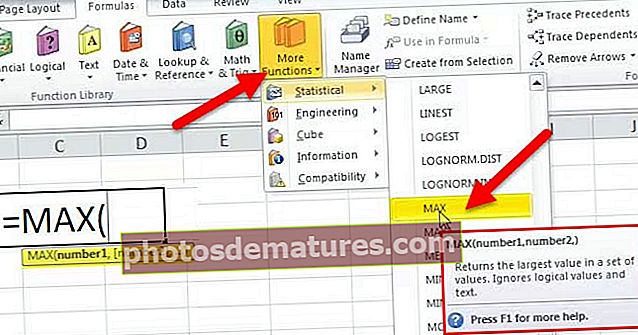

ఎక్సెల్ లో రిస్క్ ప్రీమియం (ఎక్సెల్ టెంప్లేట్ తో)

ఇప్పుడు ఎక్సెల్ లో పైన అదే రిస్క్ ప్రీమియం ఉదాహరణ చేద్దాం. ఇది చాలా సులభం. మీరు పెట్టుబడి రాబడి మరియు ప్రమాద రహిత రాబడి యొక్క రెండు ఇన్పుట్లను అందించాలి.

అందించిన టెంప్లేట్లో మీరు ఈ ప్రీమియాన్ని సులభంగా లెక్కించవచ్చు.