మూలధన బడ్జెట్ (నిర్వచనం, ప్రయోజనాలు) | అది ఎలా పని చేస్తుంది?

మూలధన బడ్జెట్ అంటే ఏమిటి?

మూలధన బడ్జెట్ అనేది దీర్ఘకాలిక పెట్టుబడి యొక్క నిర్ణయాలు తీసుకోవటానికి ఉపయోగించే ప్రణాళిక ప్రక్రియను సూచిస్తుంది, ఈ ప్రాజెక్టులు వ్యాపారానికి ఫలవంతమైనవి కావా మరియు భవిష్యత్ సంవత్సరాల్లో అవసరమైన రాబడిని ఇస్తాయా లేదా అనేది ముఖ్యం మరియు మూలధన వ్యయానికి భారీ మొత్తంలో అవసరం మూలధనంలో ఇటువంటి వ్యయం చేయడానికి ముందు, ఖర్చులు వ్యాపారంలో లాభాలను తెస్తాయని కంపెనీలు తమను తాము భరోసా చేసుకోవాలి.

వివరణ

క్యాపిటల్ బడ్జెటింగ్ అనేది ఒక నిర్ణయాత్మక ప్రక్రియ, ఇక్కడ ఒక సంస్థ ఏదైనా దీర్ఘకాలిక కాపెక్స్ను ప్లాన్ చేస్తుంది మరియు నిర్ణయిస్తుంది, దీని రాబడి నగదు ప్రవాహాల పరంగా సంవత్సరానికి మించి అందుతుందని భావిస్తున్నారు. పెట్టుబడి నిర్ణయాలు ఈ క్రింది వాటిలో దేనినైనా కలిగి ఉండవచ్చు:

- విస్తరణ

- సముపార్జన

- భర్తీ

- కొత్త ఉత్పత్తి

- ఆర్అండ్డి

- ప్రధాన ప్రకటన ప్రచారం

- సంక్షేమ పెట్టుబడి

కంపెనీ debt ణం, ఈక్విటీ, నిలుపుకున్న ఆదాయాలు - లేదా కాపిటలైజేషన్ నిర్మాణం ద్వారా ప్రాజెక్టులు మరియు పెట్టుబడి ప్రాంతాలు నగదు నిధుల విలువైనవి కావా అని అర్థం చేసుకోవడంలో మూలధన బడ్జెట్ నిర్ణయం తీసుకోవడం మిగిలి ఉంది.

మూలధన బడ్జెట్ నిర్ణయాలు ఎలా తీసుకోవాలి?

ఆచరణీయ పెట్టుబడిని ఎంచుకోవడానికి మూలధన బడ్జెట్ నిర్ణయ విశ్లేషణ కోసం 5 ప్రధాన పద్ధతులు ఉపయోగించబడ్డాయి:

# 1 - తిరిగి చెల్లించే కాలం

తిరిగి చెల్లించే కాలం అంటే పెట్టుబడి యొక్క ప్రారంభ వ్యయాన్ని - నగదు ప్రవాహాన్ని తిరిగి పొందటానికి ఎన్ని సంవత్సరాలు పడుతుంది. తిరిగి చెల్లించే కాలం తక్కువగా ఉంటే మంచిది.

లక్షణాలు:

- ద్రవ్యత యొక్క ముడి కొలతను అందిస్తుంది

- పెట్టుబడి ప్రమాదంపై కొంత సమాచారాన్ని అందిస్తుంది

- లెక్కించడానికి సులభం

# 2-డిస్కౌంట్ తిరిగి చెల్లించే కాలం

లక్షణాలు:

- ఇది డబ్బు యొక్క సమయ విలువను పరిగణిస్తుంది

- మూలధన వ్యయాన్ని ఉపయోగించడం ద్వారా ప్రాజెక్ట్ నగదు ప్రవాహంలో కలిగే ప్రమాదాన్ని పరిశీలిస్తుంది

# 3-నెట్ ప్రస్తుత విలువ పద్ధతి

NPV అనేది ఒక ప్రాజెక్ట్ చేపట్టిన సందర్భంలో ఆశించిన అన్ని నగదు ప్రవాహాల యొక్క ప్రస్తుత విలువల మొత్తం.

NPV = CF0 + సిఎఫ్1/ (1 + క) 1+. . . + సిఎఫ్n/ (1 + క) ఎన్ఎక్కడ,

- సిఎఫ్0 = ప్రారంభ పెట్టుబడి

- సిఎఫ్n = ఆఫ్టర్ టాక్స్ నగదు ప్రవాహం

- K = అవసరమైన రాబడి రేటు

అవసరమైన రాబడి రేటు సాధారణంగా వెయిటెడ్ యావరేజ్ కాస్ట్ ఆఫ్ క్యాపిటల్ (WACC) - ఇది మొత్తం మూలధనంగా రుణ మరియు ఈక్విటీ రెండింటి రేటును కలిగి ఉంటుంది

లక్షణాలు:

- ఇది డబ్బు యొక్క సమయ విలువను పరిగణిస్తుంది

- ప్రాజెక్ట్ యొక్క అన్ని నగదు ప్రవాహాలను పరిశీలిస్తుంది

- మూలధన వ్యయాన్ని ఉపయోగించడం ద్వారా ప్రాజెక్ట్ నగదు ప్రవాహంలో కలిగే ప్రమాదాన్ని పరిశీలిస్తుంది

- పెట్టుబడి ప్రాజెక్ట్ లేదా కంపెనీ విలువను పెంచుతుందా అని సూచిస్తుంది

# 4- ఇంటర్నల్ రేట్ ఆఫ్ రిటర్న్ (IRR)

IRR అనేది discount హించిన పెరుగుతున్న నగదు ప్రవాహం యొక్క ప్రస్తుత విలువ ప్రాజెక్ట్ యొక్క ప్రారంభ వ్యయానికి సమానంగా ఉన్నప్పుడు డిస్కౌంట్ రేటు.

అనగా పివి (ఇన్ఫ్లోస్) = పివి (low ట్ఫ్లోస్) ఉన్నప్పుడు

లక్షణాలు:

- ఇది డబ్బు యొక్క సమయ విలువను పరిగణిస్తుంది

- ప్రాజెక్ట్ యొక్క అన్ని నగదు ప్రవాహాలను పరిశీలిస్తుంది

- మూలధన వ్యయాన్ని ఉపయోగించడం ద్వారా ప్రాజెక్ట్ నగదు ప్రవాహంలో కలిగే ప్రమాదాన్ని పరిశీలిస్తుంది

- పెట్టుబడి ప్రాజెక్ట్ లేదా కంపెనీ విలువను పెంచుతుందా అని సూచిస్తుంది

# 5- లాభదాయకత సూచిక

లాభదాయకత సూచిక అనేది ప్రాజెక్ట్ యొక్క భవిష్యత్తు నగదు ప్రవాహాల యొక్క ప్రస్తుత విలువ, ప్రారంభ నగదు వ్యయం ద్వారా విభజించబడింది

ఫ్యూచర్ క్యాష్ ఫ్లో / సిఎఫ్ యొక్క పిఐ = పివి0ఎక్కడ,

సిఎఫ్0 ప్రారంభ పెట్టుబడి

ఈ నిష్పత్తిని లాభాల పెట్టుబడి నిష్పత్తి (పిఐఆర్) లేదా విలువ పెట్టుబడి నిష్పత్తి (విఐఆర్) అని కూడా అంటారు.

లక్షణాలు:

- ఇది డబ్బు యొక్క సమయ విలువను పరిగణిస్తుంది

- ప్రాజెక్ట్ యొక్క అన్ని నగదు ప్రవాహాలను పరిశీలిస్తుంది

- మూలధన వ్యయాన్ని ఉపయోగించడం ద్వారా ప్రాజెక్ట్ నగదు ప్రవాహంలో కలిగే ప్రమాదాన్ని పరిశీలిస్తుంది

- పెట్టుబడి ప్రాజెక్ట్ లేదా కంపెనీ విలువను పెంచుతుందా అని సూచిస్తుంది

- మూలధనం రేషన్ పొందినప్పుడు ర్యాంకింగ్ మరియు ప్రాజెక్టులను ఎంచుకోవడంలో ఉపయోగపడుతుంది

ఉదాహరణలు

ఉదాహరణ # 1

ఎవరినైనా ఎన్నుకోవటానికి ఒక సంస్థ 2 ప్రాజెక్టులను పరిశీలిస్తోంది. అంచనా వేసిన నగదు ప్రవాహాలు ఈ క్రింది విధంగా ఉన్నాయి

సంస్థకు WACC 10%.

పరిష్కారం:

మరింత సాధారణ మూలధన బడ్జెట్ నిర్ణయ సాధనాలను ఉపయోగించి, ఏ ప్రాజెక్టును మరొకదానిపై ఎన్నుకోవాలో లెక్కించుకుందాం.

ప్రాజెక్ట్ A కోసం NPV -

ప్రాజెక్ట్ కోసం NPV A = $ 1.27

ప్రాజెక్ట్ B- కోసం NPV

ప్రాజెక్ట్ B = $ 1.30 కోసం NPV

ప్రాజెక్ట్ A- కోసం రిటర్న్ యొక్క అంతర్గత రేటు

ప్రాజెక్ట్ A = 14.5% కోసం రిటర్న్ యొక్క అంతర్గత రేటు

ప్రాజెక్ట్ B- కోసం రిటర్న్ యొక్క అంతర్గత రేటు

ప్రాజెక్ట్ B = 13.1% కోసం రిటర్న్ యొక్క అంతర్గత రేటు

రెండు ప్రాజెక్టులకు నికర ప్రస్తుత విలువ చాలా దగ్గరగా ఉంది, అందువల్ల ఇక్కడ నిర్ణయం తీసుకోవడం చాలా కష్టం.

అందువల్ల, ప్రతి 2 ప్రాజెక్టులలో చేస్తే పెట్టుబడుల నుండి రాబడి రేటును లెక్కించడానికి మేము తదుపరి పద్ధతిని ఎంచుకుంటాము. 2 వ ప్రాజెక్ట్తో పోల్చితే ప్రాజెక్ట్ ఎ మంచి రాబడిని (14.5%) ఇస్తుందనే అంతర్దృష్టిని ఇది అందిస్తుంది, ఇది ప్రాజెక్ట్ ఎ కంటే మంచి కానీ తక్కువ ఉత్పత్తి చేస్తుంది.

అందువల్ల, ప్రాజెక్ట్ A కంటే ప్రాజెక్ట్ A ఎంపిక అవుతుంది.

ఉదాహరణ # 2

పేబ్యాక్ వ్యవధి ఆధారంగా ఒక ప్రాజెక్ట్ను ఎన్నుకునే సందర్భంలో, మేము ప్రతి సంవత్సరం ప్రవాహాల కోసం తనిఖీ చేయాలి మరియు ప్రవాహం ద్వారా low ట్ఫ్లో ఏ సంవత్సరంలో వస్తుందో తనిఖీ చేయాలి.

ఇప్పుడు, నగదు ప్రవాహం ఆధారంగా తిరిగి చెల్లించే వ్యవధిని లెక్కించడానికి 2 పద్ధతులు ఉన్నాయి - ఇవి సమానంగా లేదా భిన్నంగా ఉండవచ్చు.

ప్రాజెక్ట్ A- కోసం తిరిగి చెల్లించే కాలం

10 సంవత్సరాలు, ఇన్ఫ్లో ఎల్లప్పుడూ m 100 మిలియన్లకు సమానంగా ఉంటుంది

ప్రాజెక్ట్ A స్థిరమైన నగదు ప్రవాహాన్ని వర్ణిస్తుంది; అందువల్ల తిరిగి చెల్లించే కాలం, ఈ సందర్భంలో, ప్రారంభ పెట్టుబడి / నికర నగదు ప్రవాహంగా లెక్కించబడుతుంది. అందువల్ల, ప్రాజెక్ట్ A కోసం, ప్రారంభ పెట్టుబడిని తీర్చడానికి, దీనికి సుమారు 10 సంవత్సరాలు పడుతుంది.

ప్రాజెక్ట్ B- కోసం తిరిగి చెల్లించే కాలం

ప్రవాహాన్ని జోడిస్తే, 4 సంవత్సరాలలో m 1000 మిలియన్ల పెట్టుబడి ఉంటుంది

మరోవైపు, ప్రాజెక్ట్ B లో అసమాన నగదు ప్రవాహాలు ఉన్నాయి. ఈ సందర్భంలో, మీరు వార్షిక ప్రవాహాన్ని జోడిస్తే - పెట్టుబడి మరియు రాబడి ఏ సంవత్సరంలో దగ్గరగా ఉంటుందో మీరు సులభంగా గుర్తించవచ్చు. కాబట్టి, ప్రాజెక్ట్ B కోసం, ప్రారంభ పెట్టుబడి అవసరం 4 వ సంవత్సరంలో తీర్చబడుతుంది.

పోల్చినప్పుడు, ప్రాజెక్ట్ A మొత్తం వ్యాపారం కోసం ఏదైనా ప్రయోజనాలను సంపాదించడానికి ఎక్కువ సమయం తీసుకుంటుంది మరియు అందువల్ల ప్రాజెక్ట్ B పై ప్రాజెక్ట్ B ని ఎన్నుకోవాలి.

ఉదాహరణ # 3

ప్రారంభ పెట్టుబడి $ 10000 ఉన్న ప్రాజెక్ట్ను పరిగణించండి. డిస్కౌంట్ పేబ్యాక్ పీరియడ్ పద్ధతిని ఉపయోగించి, ప్రాజెక్ట్ ఎంపిక విలువైనదేనా కాదా అని మేము తనిఖీ చేయవచ్చు.

ఇది తిరిగి చెల్లించే కాలం యొక్క విస్తరించిన రూపం, ఇక్కడ ఇది డబ్బు కారకం యొక్క సమయ విలువను పరిగణిస్తుంది, అందువల్ల ప్రారంభ పెట్టుబడిని తీర్చడానికి అవసరమైన సంవత్సరాల సంఖ్యను చేరుకోవడానికి రాయితీ నగదు ప్రవాహాలను ఉపయోగించింది.

దిగువ పరిశీలనలు ఇవ్వబడ్డాయి:

అదే ప్రాజెక్ట్ క్రింద కొన్ని నగదు ప్రవాహాలు ఉన్నాయి. డబ్బు యొక్క సమయ విలువను ఉపయోగించి, మేము ముందుగా నిర్ణయించిన డిస్కౌంట్ రేటుతో రాయితీ నగదు ప్రవాహాలను లెక్కిస్తాము. పైన కాలమ్ C లో రాయితీ నగదు ప్రవాహాలు ఉన్నాయి, మరియు కాలమ్ D ప్రతి సంవత్సరం ఆశించిన డిస్కౌంట్ నగదు ప్రవాహాల ద్వారా కవర్ చేయబడిన ప్రారంభ ప్రవాహాన్ని గుర్తిస్తుంది.

తిరిగి చెల్లించే కాలం 5 & 6 సంవత్సరాల మధ్య ఎక్కడో ఉంటుంది. ఇప్పుడు, ప్రాజెక్ట్ యొక్క జీవితం 6 సంవత్సరాలు అని, మరియు ప్రాజెక్ట్ తక్కువ వ్యవధిలో రాబడిని ఇస్తుంది కాబట్టి, ఈ ప్రాజెక్ట్ మెరుగైన ఎన్పివిని కలిగి ఉందని మేము er హించవచ్చు. అందువల్ల, వ్యాపారానికి విలువను జోడించడానికి fore హించగలిగే ఈ ప్రాజెక్ట్ను ఎంచుకోవడం మంచి నిర్ణయం అవుతుంది.

ఉదాహరణ # 4

రెండు వ్యాపారాల మధ్య ఎంచుకోవడానికి లాభదాయకత సూచిక యొక్క బడ్జెట్ పద్ధతిని ఉపయోగించడం, ఇవి ఇచ్చిన వ్యాపారంతో తాత్కాలిక ఎంపికలు. రెండు ప్రాజెక్టుల నుండి ఆశించిన నగదు ప్రవాహం క్రింద ఉన్నాయి:

ప్రాజెక్ట్ A- కోసం లాభదాయకత సూచిక

ప్రాజెక్ట్ A = $ 1.16 కోసం లాభదాయకత సూచిక

ప్రాజెక్ట్ B- కోసం లాభదాయకత సూచిక

ప్రాజెక్ట్ B = $ 0.90 కోసం లాభదాయకత సూచిక

లాభదాయకత సూచికలో డిస్కౌంట్ రేటును ఉపయోగించి క్రమంగా అంచనా వేసిన భవిష్యత్ నగదు ప్రవాహాన్ని మార్చడం ఉంటుంది, ఇది ఎక్కువగా వ్యాపారం కోసం WACC%. భవిష్యత్ నగదు ప్రవాహం యొక్క ఈ ప్రస్తుత విలువల మొత్తాన్ని ప్రారంభ పెట్టుబడితో పోల్చారు, తద్వారా, లాభదాయకత సూచిక పొందబడుతుంది.

లాభదాయకత సూచిక> 1 అయితే, ఇది ఆమోదయోగ్యమైనది, దీని అర్థం ప్రవాహాలు low ట్ఫ్లో కంటే అనుకూలంగా ఉంటాయి.

ఈ సందర్భంలో, ప్రాజెక్ట్ A తో పోలిస్తే ప్రాజెక్ట్ A $ 1.16 యొక్క సూచికను కలిగి ఉంది, ఇది 90 0.90 యొక్క సూచికను కలిగి ఉంది, ఇది ప్రాజెక్ట్ A కంటే ప్రాజెక్ట్ A మంచి ఎంపిక అని స్పష్టంగా తెలుస్తుంది, అందువల్ల ఎంపిక చేయబడింది.

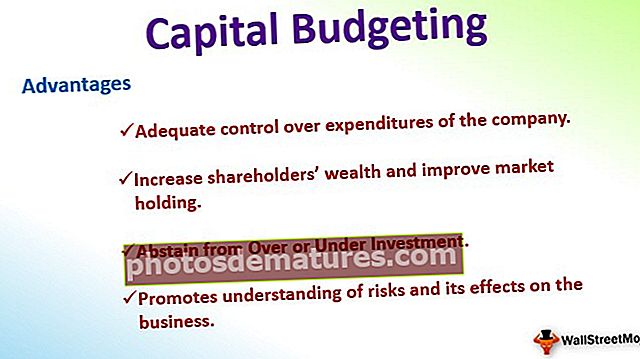

మూలధన బడ్జెట్ యొక్క ప్రయోజనాలు

- పెట్టుబడుల అవకాశాలలో నిర్ణయాలు తీసుకోవడంలో సహాయపడుతుంది

- సంస్థ ఖర్చులపై తగిన నియంత్రణ

- నష్టాలపై అవగాహన మరియు వ్యాపారంపై దాని ప్రభావాలను ప్రోత్సహిస్తుంది

- వాటాదారుల సంపదను పెంచండి మరియు మార్కెట్ హోల్డింగ్ను మెరుగుపరచండి

- ఓవర్ లేదా ఇన్వెస్ట్మెంట్ నుండి దూరంగా ఉండండి

పరిమితులు

- నిర్ణయాలు దీర్ఘకాలికమైనవి మరియు అందువల్ల చాలా సందర్భాలలో తిరగబడవు

- ఆత్మాశ్రయ ప్రమాదం మరియు తగ్గింపు కారకం కారణంగా ప్రకృతిలో ఆత్మపరిశీలన

- కొన్ని పద్ధతులు లేదా లెక్కలు ump హలపై ఆధారపడి ఉంటాయి - అనిశ్చితి తప్పు అనువర్తనానికి దారితీయవచ్చు

ముగింపు

మూలధన బడ్జెట్ అనేది ఒక సంస్థ దీర్ఘకాలిక ప్రాజెక్టు కోసం ప్రాజెక్టుల మధ్య ఎంచుకోవడానికి ఒక సమగ్ర మరియు చాలా ముఖ్యమైన ప్రక్రియ. ఏదైనా దీర్ఘకాలిక ప్రాజెక్ట్ లేదా వ్యాపారంలో పెట్టుబడులు పెట్టడానికి ముందు అనుసరించాల్సిన అవసరం ఉన్న విధానం. ఇది పెట్టుబడిపై రాబడిని తగినంతగా లెక్కించడానికి నిర్వహణ పద్ధతులను ఇస్తుంది మరియు దీర్ఘకాలికంగా కంపెనీ విలువను మెరుగుపరచడానికి ఎంపిక ప్రయోజనకరంగా ఉంటుందో లేదో అర్థం చేసుకోవడానికి ఎల్లప్పుడూ లెక్కించిన తీర్పు ఇస్తుంది.