పెట్టుబడిదారులకు హెడ్జ్ ఫండ్ ప్రమాదాలు మరియు సమస్యలు | వాల్స్ట్రీట్ మోజో

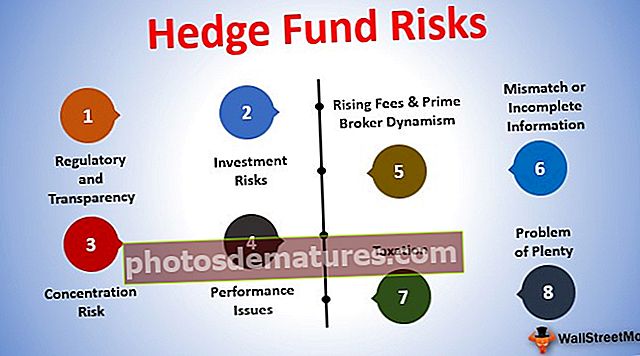

పెట్టుబడిదారులకు హెడ్జ్ ఫండ్ ప్రమాదాలు మరియు సమస్యలు

హెడ్జ్ ఫండ్లలో పెట్టుబడులు పెట్టడానికి ప్రధాన కారణాలు ఫండ్లను వైవిధ్యపరచడం మరియు పెట్టుబడిదారుల రాబడిని పెంచడం, అయితే హెడ్జ్ ఫండ్స్ రిస్క్ పోర్ట్ఫోలియోలతో పాటు స్వాభావిక రిస్క్ మరియు మార్కెట్ రిస్క్ ఉన్న డెరివేటివ్స్లో పెట్టుబడి పెట్టినందున అధిక రిటర్న్స్ అధిక రిస్క్ ఖర్చుతో వస్తుంది. అందులో, ఇది పెట్టుబడిదారులకు భారీ రాబడిని ఇవ్వవచ్చు లేదా వాటిని నష్టాలుగా మార్చవచ్చు మరియు పెట్టుబడిదారుడు ప్రతికూల రాబడిని పొందవచ్చు.

వివరణ

హై రిస్క్ మరియు హై రిటర్న్ ఆకలి ఉన్న పెట్టుబడిదారులకు హెడ్జ్ ఫండ్స్ చాలా లాభదాయకమైన ప్రతిపాదనగా కనిపిస్తాయి, అయినప్పటికీ, ఇది ముఖ్యంగా మిలియన్ల మరియు బిలియన్ డాలర్ల పెట్టుబడి పెట్టే పెట్టుబడిదారులకు కొన్ని సవాళ్లను కలిగిస్తుంది. హెడ్జ్ ఫండ్ల యొక్క కొన్ని స్వాభావిక సమస్యలు 2008 ఆర్థిక సంక్షోభం తరువాత కూడా గణనీయంగా పెరిగాయి.

చాలా దేశాల నుండి హెడ్జ్ ఫండ్ పెట్టుబడిదారులు అర్హతగల పెట్టుబడిదారులుగా ఉండాలి, వారు పెట్టుబడి నష్టాల గురించి తెలుసుకొని, పెద్ద మొత్తంలో రాబడి లభించే కారణంగా ఈ నష్టాలను అంగీకరిస్తారు. హెడ్జ్ ఫండ్ నిర్వాహకులు హెడ్జ్ ఫండ్ పెట్టుబడిదారులను రక్షించడానికి రిస్క్ మేనేజ్మెంట్ యొక్క విస్తృతమైన వ్యూహాలను కూడా ఉపయోగిస్తున్నారు, ఇది హెడ్జ్ ఫండ్ మేనేజర్ కూడా నిర్దిష్ట హెడ్జ్ ఫండ్లో ప్రధాన వాటాదారు కాబట్టి శ్రద్ధగా ఉండాలని భావిస్తున్నారు. ఫండ్స్ ఒక "రిస్క్ ఆఫీసర్" ను కూడా నియమించవచ్చు, వారు నష్టాలను అంచనా వేస్తారు మరియు నిర్వహిస్తారు కాని ఫండ్ యొక్క ట్రేడింగ్ కార్యకలాపాల్లో పాల్గొనరు లేదా అధికారిక పోర్ట్ఫోలియో రిస్క్ మోడల్స్ వంటి వ్యూహాలను ఉపయోగించుకోరు.

# 1 - నియంత్రణ మరియు పారదర్శకత

హెడ్జ్ ఫండ్స్ అనేది తక్కువ బహిరంగ బహిర్గతం అవసరాలు కలిగిన ప్రైవేట్ సంస్థలు. ఇది సమాజం యొక్క పెద్ద ఆసక్తిలో ‘పారదర్శకత లేకపోవడం’ గా గుర్తించబడుతుంది.

- మరో సాధారణ అభిప్రాయం ఏమిటంటే, వివిధ ఇతర ఆర్థిక పెట్టుబడి నిర్వాహకులతో పోల్చితే, హెడ్జ్ ఫండ్ నిర్వాహకులు నియంత్రణ పర్యవేక్షణ మరియు / లేదా కఠినమైన రిజిస్ట్రేషన్ అవసరాలకు లోబడి ఉండరు.

- ఇటువంటి లక్షణాలు మోసపూరిత కార్యకలాపాలు, తప్పు కార్యకలాపాలు, బహుళ నిర్వాహకుల విషయంలో నిధిని నిర్వహించడంలో అసమతుల్యత మొదలైన వాటికి నిధులను బహిర్గతం చేస్తాయి.

- పారదర్శకతను మెరుగుపరిచే అదనపు సమాచారాన్ని నివేదించడానికి యుఎస్ ప్రభుత్వం మరియు ఇయు అధికారులు ఒక ఒత్తిడి ఉంది, ముఖ్యంగా 2008 ఆర్థిక సంక్షోభం మరియు 2010 ఇయు పతనం వంటి సంఘటనలను పోస్ట్ చేయండి.

- అదనంగా, సంస్థాగత పెట్టుబడిదారుల ప్రభావం హెడ్జ్ ఫండ్లపై వాల్యుయేషన్ మెథడాలజీ, పొజిషన్స్ మరియు లీవరేజ్ ఎక్స్పోజర్లపై మరింత సమాచారం అందించడానికి ఒత్తిడి తెస్తోంది.

# 2 - పెట్టుబడి ప్రమాదాలు

ఇతర పెట్టుబడి తరగతులు విస్తృతంగా లిక్విడిటీ రిస్క్ మరియు మేనేజర్ రిస్క్ గా వర్గీకరించబడినందున హెడ్జ్ ఫండ్స్ అనేక నష్టాలను పంచుకుంటాయి. భద్రతను ఎంత త్వరగా నగదుగా మార్చవచ్చో ద్రవ్యత సూచిస్తుంది. ఫండ్స్ సాధారణంగా లాక్-అప్ వ్యవధిని ఉపయోగిస్తాయి, ఈ సమయంలో పెట్టుబడిదారుడు డబ్బును ఉపసంహరించుకోలేడు లేదా ఫండ్ నుండి నిష్క్రమించలేడు.

- ఇది లాక్-అప్ వ్యవధిలో 1-3 సంవత్సరాల వరకు ఉండే ద్రవ్య అవకాశాలను నిరోధించవచ్చు.

- అటువంటి అనేక పెట్టుబడులు పరపతి పద్ధతులను ఉపయోగిస్తాయి, ఇవి అరువు తెచ్చుకున్న డబ్బు ఆధారంగా ఆస్తులను కొనుగోలు చేయడం లేదా పెట్టుబడిదారుల మూలధనానికి మించి మార్కెట్ ఎక్స్పోజర్ పొందటానికి ఉత్పన్నాలను ఉపయోగించడం.

- ఉదా., ఆపిల్ ఇంక్ యొక్క 1 వాటాను కొనుగోలు చేయడానికి హెడ్జ్ ఫండ్కు $ 1000 ఉంటే, కానీ ఫండ్ మేనేజర్ దాని తాజా ఐఫోన్ వెర్షన్ను ప్రారంభించిన తర్వాత షేర్ ధర $ 1200 కు పెరుగుతుందని ulates హించారు. దీని ఆధారంగా ఇది షేర్ బ్రోకర్ నుండి, 000 9,000 రుణం తీసుకోవటానికి మరియు మొత్తంగా 10 షేర్లను $ 10,000 కు కొనుగోలు చేయగలదు. పైకి లేదా ఇబ్బందికి ఎటువంటి పరిమితి లేనందున ఇది చాలా ప్రమాదకర ప్రతిపాదన. ఒక వైపు, వాటా ధర $ 1200 ను తాకినట్లయితే, మొత్తం ఫండ్ మేనేజర్ మొత్తం gain 2000 లాభం పొందుతాడు (1200 * 10 = $ 12000 - కొనుగోలు ధర $ 10,000). అయితే, మరోవైపు, వాటా ధర $ 900 కు పడిపోతే, బ్రోకర్ ఫండ్ మేనేజర్కు మార్జిన్ కాల్ ఇస్తాడు మరియు ఇచ్చిన $ 9000 రుణాన్ని తిరిగి పొందటానికి దాని మొత్తం 10 షేర్లను విక్రయిస్తాడు. ఇది హెడ్జ్ ఫండ్ మేనేజర్కు నష్టాన్ని పరిమితం చేస్తుంది, తద్వారా ఆపిల్ షేర్ల మార్కెట్ ధరలో 10% తగ్గడం వల్ల లాభం ఉండదు.

- హెడ్జ్ ఫండ్ పెట్టుబడిదారులందరికీ మరో భారీ ప్రమాదం వారి మొత్తం పెట్టుబడిని కోల్పోయే ప్రమాదం. హెడ్జ్ ఫండ్ యొక్క ఆఫరింగ్ మెమోరాండం (ప్రాస్పెక్టస్) సాధారణంగా పెట్టుబడిదారుడు హెడ్జ్ ఫండ్ను బాధ్యతాయుతంగా ఉంచకుండా fore హించని పరిస్థితులలో పెట్టుబడి మొత్తం మొత్తాన్ని కోల్పోయే ఆకలిని కలిగి ఉండాలని పేర్కొంది.

మూలం: rbh.com

అలాగే, హెడ్జ్ ఫండ్స్ ఎలా పనిచేస్తాయో చూడండి?

# 3 - ఏకాగ్రత ప్రమాదం

- ఈ రకమైన రిస్క్ ఒక నిర్దిష్ట రకం వ్యూహంపై అధిక దృష్టి పెట్టడం లేదా రాబడిని పెంచడానికి పరిమితం చేయబడిన రంగంలో పెట్టుబడి పెట్టడం.

- వివిధ రంగాలలో రాబడిని పెంచడానికి నిధుల యొక్క విస్తారమైన వైవిధ్యత ఆశించే ప్రత్యేక పెట్టుబడిదారులకు ఇటువంటి నష్టాలు విరుద్ధంగా ఉంటాయి.

- ఉదా. హెడ్జ్ ఫండ్ పెట్టుబడిదారులు ఎఫ్ఎమ్సిజి రంగంలో నిధులను పెట్టుబడి పెట్టడానికి రక్షణాత్మక సాంకేతికతను కలిగి ఉండవచ్చు, ఎందుకంటే ఇది మారుతున్న కస్టమర్ అవసరాలకు అనుగుణంగా విస్తరణ యొక్క విస్తృత పరిధితో నిరంతర ప్రాతిపదికన పనిచేస్తున్న పరిశ్రమ.

- ఏదేమైనా, స్థూల ఆర్థిక పరిస్థితులు ద్రవ్యోల్బణ సవాళ్లు వంటి డైనమిక్ అయితే, అధిక ఇన్పుట్ ఖర్చులు, తక్కువ వినియోగదారుల వ్యయం, మొత్తం ఎఫ్ఎంసిజి రంగానికి దిగజారుతుంది మరియు మొత్తం వృద్ధికి ఆటంకం కలిగిస్తుంది.

- హెడ్జ్ ఫండ్ మేనేజర్ అన్ని గుడ్లను ఒకే బుట్టలో వేస్తే, అప్పుడు ఎఫ్ఎంసిజి రంగం పనితీరు ఫండ్ పనితీరుకు అనులోమానుపాతంలో ఉంటుంది.

- దీనికి విరుద్ధంగా, ఎఫ్ఎంసిజి, స్టీల్, ఫార్మాస్యూటికల్స్, బ్యాంకింగ్ వంటి బహుళ రంగాలలో నిధులు వైవిధ్యభరితంగా ఉంటే, ఒక రంగం పనితీరును ముంచడం మరొక రంగం పనితీరు ద్వారా తటస్థీకరించబడుతుంది.

- ఇది ఎక్కువగా పెట్టుబడులు పెడుతున్న ప్రాంతం యొక్క స్థూల ఆర్థిక పరిస్థితులపై మరియు దాని భవిష్యత్తు సామర్థ్యంపై ఆధారపడి ఉంటుంది.

హెడ్జ్ ఫండ్లో ఉపయోగకరమైన లింకులు

- దేశం, ప్రాంతం లేదా వ్యూహాల వారీగా హెడ్జ్ ఫండ్ జాబితాలు

- టాప్ 250 హెడ్జ్ ఫండ్ల జాబితా (AUM ద్వారా)

# 4 - పనితీరు సమస్యలు

2008 ఆర్థిక సంక్షోభం నుండి, హెడ్జ్ ఫండ్ పరిశ్రమ యొక్క ఆకర్షణ కొంచెం తగ్గిపోయింది. వడ్డీ రేటు నిర్మాణం, క్రెడిట్ స్ప్రెడ్స్, స్టాక్ మార్కెట్ అస్థిరత, పరపతి మరియు ప్రభుత్వ జోక్యానికి సంబంధించిన వివిధ కారణాల వల్ల ఇది చాలా అడ్డంకులను సృష్టిస్తుంది, ఇది చాలా నైపుణ్యం కలిగిన ఫండ్ మేనేజర్లకు కూడా అవకాశాలను తగ్గిస్తుంది.

హెడ్జ్ ఫండ్స్ సంపాదించే ఒక ప్రాంతం అస్థిరతను సద్వినియోగం చేసుకొని వాటిని అమ్మడం. దిగువ చార్ట్ ప్రకారం, అస్థిరత సూచిక 2009 నుండి క్రమంగా క్రిందికి క్షీణిస్తోంది మరియు ప్రయోజనాన్ని పొందటానికి ఎవరూ లేనందున అస్థిరతను విక్రయించడం కష్టం.

- పనితీరులో ఈ క్షీణత పెట్టుబడిదారుల అధిక మొత్తానికి పిన్ చేయవచ్చు. హెడ్జ్ ఫండ్ పెట్టుబడిదారులు ఇప్పుడు వారి విధానంలో చాలా జాగ్రత్తగా ఉన్నారు మరియు పరిస్థితుల దారుణంగా కూడా వారి మూలధనాన్ని కాపాడుకోవాలని నిర్ణయించుకున్నారు.

- హెడ్జ్ ఫండ్ల సంఖ్య పెరిగి, ఇది 3 ట్రిలియన్ డాలర్ల పరిశ్రమగా, ఎక్కువ మంది పెట్టుబడిదారులు ఇందులో పాల్గొంటున్నారు, అయితే ఎక్కువ మంది హెడ్జ్ ఫండ్ నిర్వాహకులు మార్కెట్లోకి ప్రవేశించినప్పటి నుండి మొత్తం పనితీరు తగ్గిపోయింది, సాంప్రదాయకంగా ula హాజనితంగా భావించే బహుళ వ్యూహాల ప్రభావాన్ని తగ్గిస్తుంది. ప్రకృతి లో.

- ఇటువంటి సందర్భాల్లో, ఫండ్ మేనేజర్ యొక్క నైపుణ్యాలు వివిధ అంచనాలను కొట్టడం ద్వారా మరియు సాధారణ మార్కెట్ సెంటిమెంట్ యొక్క అంచనాలను మించి, తమకు ఒక సముచిత స్థానాన్ని ఏర్పరుస్తాయి.

# 5 - పెరుగుతున్న ఫీజులు & ప్రైమ్ బ్రోకర్ డైనమిజం

2008 ఆర్థిక సంక్షోభం తరువాత, ముఖ్యంగా బాసెల్ III నిబంధనల తరువాత బలోపేతం అయిన బ్యాంక్ నిబంధనల ప్రభావాలను ఫండ్ నిర్వాహకులు ఇప్పుడు అనుభవించడం ప్రారంభించారు.

- ఈ నవీకరించబడిన నియమాలకు క్యాపిటలైజేషన్ రేటు ద్వారా బ్యాంకులు ఎక్కువ మూలధనాన్ని కలిగి ఉండాలి, ఇది నియంత్రణ అవసరాలు, పరపతి అడ్డంకులు మరియు ద్రవ్యాల మీద ప్రభావం పెంచే సామర్థ్యం మరియు బ్యాంకుల ఆర్థిక శాస్త్రం వైపు మూలధనాన్ని అడ్డుకుంటుంది.

- ఇది ప్రైమ్ బ్రోకర్ యొక్క వీక్షణ హెడ్జ్ ఫండ్ సంబంధాలను ఎలా అభివృద్ధి చేస్తుందో కూడా మారింది.

- ప్రైమ్ బ్రోకర్లు తమ సేవలను అందించడానికి హెడ్జ్ ఫండ్ నిర్వాహకుల నుండి అధిక ఫీజులను డిమాండ్ చేయడం ప్రారంభించారు, ఇది హెడ్జ్ ఫండ్ యొక్క పనితీరుపై ప్రభావం చూపుతుంది మరియు అప్పటికే పిండి వేసే మార్జిన్ వ్యాపారంలో వాటిని తక్కువ లాభదాయకంగా మారుస్తుంది.

- ఇది ఫండ్ నిర్వాహకులు తమ ఫైనాన్సింగ్ను ఎలా పొందాలో లేదా వారి వ్యూహాలలో సమూలమైన మార్పులు చేయాల్సిన అవసరం ఉంటే వాటిని అంచనా వేయడానికి కారణమైంది.

- ఇది "లాక్-అప్" కాల వ్యవధిలో పెట్టుబడులు పెట్టేవారికి పెట్టుబడిదారులను కలవరపెడుతుంది.

# 6 - సరిపోలని లేదా అసంపూర్ణ సమాచారం

- రోజూ ఫండ్ పనితీరును వెల్లడించడం ఫండ్ నిర్వాహకుల విధి. ఏదేమైనా, సమర్పణ పత్రాలను రాష్ట్ర లేదా సమాఖ్య అధికారులు సమీక్షించరు లేదా ఆమోదించరు కాబట్టి ఫండ్ మేనేజర్ ఆదేశాలకు సరిపోయే విధంగా ఫలితాలను రూపొందించవచ్చు.

- హెడ్జ్ ఫండ్ ఆపరేటింగ్ చరిత్ర లేదా పనితీరును తక్కువగా కలిగి ఉండవచ్చు మరియు అందువల్ల పనితీరు యొక్క ot హాత్మక చర్యలను ఉపయోగించవచ్చు, ఇది మేనేజర్ లేదా సలహాదారు చేసిన వాస్తవ వర్తకాన్ని ప్రతిబింబించకపోవచ్చు.

- హెడ్జ్ ఫండ్ పెట్టుబడిదారులు అదే విషయాన్ని జాగ్రత్తగా పరిశీలించి, సాధ్యమయ్యే వ్యత్యాసాలను ప్రశ్నించాలి.

- ఉదా. హెడ్జ్ ఫండ్ చాలా క్లిష్టమైన పన్ను నిర్మాణాన్ని కలిగి ఉంటుంది, అది సాధ్యమయ్యే లొసుగులను బహిర్గతం చేస్తుంది కాని సాధారణ పెట్టుబడిదారుడికి అర్థం కాలేదు.

- చెప్పండి, ఫండ్ మేనేజర్ భారతీయ స్టాక్ మార్కెట్ యొక్క పి-నోట్స్లో పెట్టుబడులు పెట్టవచ్చు కాని పన్ను స్వర్గంగా మార్చబడుతుంది. ఏదేమైనా, అన్ని పన్ను చెల్లింపులు పెట్టుబడిదారులను తప్పుదారి పట్టించడం ద్వారా అటువంటి పెట్టుబడి పెట్టడం గురించి మేనేజర్ వెల్లడించవచ్చు.

- హెడ్జ్ ఫండ్ పెట్టుబడిదారులకు దాని అంతర్లీన పెట్టుబడులకు (ఫండ్స్ ఫండ్స్ నిర్మాణంలో ఉప-నిధులతో సహా) ఎటువంటి పారదర్శకతను అందించకపోవచ్చు, ఇది పెట్టుబడిదారులకు పర్యవేక్షించడం కష్టమవుతుంది.

- ఈ లోపల, వర్తక నైపుణ్యం మరియు మూడవ పార్టీ నిర్వాహకులు / సలహాదారుల అనుభవం ద్వారా లావాదేవీలు జరిగే అవకాశం ఉంది, దీని గుర్తింపు పెట్టుబడిదారులకు వెల్లడించకపోవచ్చు.

# 7 - పన్ను

- "డబుల్ టాక్సేషన్" మరియు లాభాలు మరియు నష్టాలను పెట్టుబడిదారులకు ఇవ్వకుండా ఉండటానికి హెడ్జ్ ఫండ్లను సాధారణంగా భాగస్వామ్యాలుగా పన్ను చేస్తారు.

- ఈ లాభాలు, నష్టాలు మరియు తగ్గింపులు జనరల్ పార్టనర్ నిర్ణయించినట్లు సంబంధిత ఆర్థిక సంవత్సరానికి పెట్టుబడిదారులకు కేటాయించబడతాయి.

- ఇది పెట్టుబడిదారులకు హానికరం ఎందుకంటే వారు పన్ను బాధ్యతలను భరిస్తారు మరియు హెడ్జ్ ఫండ్ కాదు.

- ఫండ్ యొక్క పన్ను రిటర్నులను సాధారణంగా హెడ్జ్ ఫండ్కు ఆడిట్ సదుపాయాలను అందించే అకౌంటింగ్ సంస్థ తయారు చేస్తుంది.

- సంవత్సరంలో హెడ్జ్ ఫండ్ "ట్రేడర్" లేదా "ఇన్వెస్టర్" అభద్రత అనే దానిపై ఆధారపడి ఖర్చులు పెట్టుబడిదారులకు కూడా ఇవ్వబడతాయి. చికిత్సలో వ్యత్యాసం ప్రతి సంవత్సరం మారవచ్చు మరియు తేడాలు:

- ఫండ్ను వ్యాపారిగా పరిగణించినట్లయితే, పెట్టుబడిదారులు తమ నిధుల ఖర్చులో తమ వాటాను తగ్గించవచ్చు,

- ఫండ్ పెట్టుబడిదారుగా పరిగణించబడితే, ఆ మొత్తం పెట్టుబడిదారుల సర్దుబాటు చేసిన స్థూల ఆదాయంలో 2% మించి ఉంటే వారు తమ నిధుల ఖర్చులను తగ్గించుకోవచ్చు.

- అదనంగా, పెట్టుబడిదారులకు ఫెడరల్ టాక్స్ రిటర్న్స్తో రాష్ట్ర లేదా స్థానిక ఆదాయ పన్ను రిటర్న్లను దాఖలు చేయవలసి ఉంటుంది.

- ఆఫ్షోర్ పెట్టుబడిదారులకు లోపం, పన్ను మినహాయింపు కాకపోతే, వారి లాభాలు అన్ని ఖర్చులు మరియు పన్ను బాధ్యతల నికర జమ చేయబడతాయి.

- ఉదాహరణకు, యు.ఎస్ ప్రభుత్వం అన్ని ఆఫ్షోర్ లాభాలను చాలా ఎక్కువ రేట్లకు పన్ను చేస్తుంది మరియు ఫండ్ యొక్క వాటాలను విక్రయించిన లేదా పంపిణీ చేసిన తర్వాత ఏదైనా వాయిదా వేసిన ఆదాయంపై చెల్లించాల్సిన పన్నులపై మినహాయించలేని వడ్డీ ఛార్జీని విధిస్తుంది.

- డివిడెండ్ల విషయంలో, ఆఫ్షోర్ పెట్టుబడిదారులపై “విత్-హోల్డింగ్ టాక్స్” కూడా విధించబడుతుంది, ఇది సాధారణంగా పెట్టుబడి పెట్టిన దేశం మరియు పన్ను ఒప్పందాన్ని బట్టి 25% -30% పరిధిలో ఉంటుంది. దేశాలు.

- అందువల్ల, స్థానిక పెట్టుబడిదారులకు పన్ను బాధ్యత 15% పరిధిలో ఉంటే, ఆఫ్షోర్ కోసం ఇటువంటి బాధ్యతలు 35% వరకు పెరుగుతాయి.

# 8 - పుష్కలంగా సమస్య

ప్రస్తుతం, హెడ్జ్ ఫండ్ పరిశ్రమ ఎదుర్కొంటున్న అతిపెద్ద సమస్య చాలా ఎక్కువ హెడ్జ్ ఫండ్ల ఉనికి.

- ఒక పెట్టుబడిదారుడు తన పెట్టుబడిని గుణించి, సానుకూల ఆల్ఫా (రిస్క్-సర్దుబాటు చేసిన రాబడి కంటే ఎక్కువ రాబడి) యొక్క నిరంతర ధోరణిని సృష్టించాలనుకుంటే, హెడ్జ్ ఫండ్ క్రమం తప్పకుండా అసాధారణంగా ఉండాలి.

- ఇక్కడ హెడ్జ్ ఫండ్ పెట్టుబడిదారుల సమస్య ఏమిటంటే వారు ఏ ఫండ్లో తమ పెట్టుబడులతో ముందుకు సాగాలి.

- ప్రైమ్ బ్రోకరేజ్ ఫీజుతో పాటు అదనపు ఖర్చులు భరించడంతో చిన్న హెడ్జ్ ఫండ్లలో ఎక్కువ భాగం ప్రస్తుతం కష్టపడుతోంది. తత్ఫలితంగా, ఒక ఫండ్ మనుగడ కోసం, పెరుగుతున్న రాబడిని సంపాదించడానికి అవసరమైన పెరుగుతున్న ఖర్చులు మరియు రిస్క్ ఆకలిని ఎదుర్కోవటానికి దాని ఆస్తుల నిర్వహణలో (AUM) కనీసం $ 500 మిమీ వరకు సహేతుకమైన పెరుగుదల అవసరం.

- అటువంటి సందర్భాలలో ఒక ఫండ్ లాభాలను సంపాదించగల పోస్ట్ను కూడా విచ్ఛిన్నం చేయడానికి మరియు పనితీరు రుసుము వసూలు చేయడానికి దాని “అధిక-నీటి గుర్తు” పరిమితిని ఉల్లంఘించడానికి 3 సంవత్సరాలు అవసరం.

ABC ఫండ్ లిమిటెడ్ కోసం అదే వివరించే నమూనా పట్టిక క్రింద ఉంది:

| సంవత్సరం | Mgmt ($ MM) కింద ఆస్తులు | ప్రదర్శన | స్థూల ఆదాయం - Mgmt ఫీజు ($ MM) (75 1.75%) హించబడింది) | స్థూల ఆదాయం - పనితీరు ($ MM) () హించబడింది) | ఖర్చు ($ MM) () హించబడింది) | లాభదాయకత ($ MM) (పనితీరు ఆదాయం మైనస్ ఖర్చు) |

| 1 | 50 | 12% | 0.875 | 1.05 | 2.625 | -1.575 |

| 2 | 100 | 12% | 1.750 | 2.10 | 2.625 | -0.525 |

| 3 | 200 | 12% | 3.50 | 4.20 | 3.50 | 0.70 |

| 4 | 500 | 12% | 8.75 | 10.50 | 5.0 | 5.50 |

పై ఉదాహరణ నుండి, ఫండ్ కోసం ఆస్తులు పెరిగేకొద్దీ ఖర్చులు కూడా పెరుగుతాయని మేము నిర్ధారించగలము. ఈ సందర్భంలో, మేము ప్రతి సంవత్సరం ఆదాయాన్ని రెట్టింపు చేస్తామని are హిస్తున్నాము మరియు అప్పుడు మాత్రమే అది break 200MM ఆస్తులతో మూడవ సంవత్సరంలోకి ప్రవేశించిన తర్వాత కూడా విచ్ఛిన్నం చేయగలదు. ఇక్కడి నుండే ఫండ్ మేనేజర్ యొక్క నైపుణ్యాలు అమలులోకి వస్తాయి మరియు ఎప్పటికప్పుడు పెరుగుతున్న మరియు పోటీ హెడ్జ్ ఫండ్ పరిశ్రమలో పెట్టుబడిదారుల క్రీమ్ను ఆకర్షించే విధంగా రాబడి క్రమం తప్పకుండా పెరుగుతున్నట్లు చూసుకోవాలి.

మీకు నచ్చే ఇతర కథనాలు -

- హెడ్జ్ ఫండ్ ఉద్యోగాలు

- ఇన్వెస్ట్మెంట్ బ్యాంకింగ్ vs హెడ్జ్ ఫండ్

- ప్రైవేట్ ఈక్విటీ vs హెడ్జ్ ఫండ్

- హెడ్జ్ ఫండ్ పుస్తకాలు <