కాల్మార్ నిష్పత్తి (నిర్వచనం, ఫార్ములా) | ఎక్సెల్ లో కాల్మార్ నిష్పత్తిని లెక్కించండి

కాల్మార్ నిష్పత్తి అంటే ఏమిటి?

కాల్మార్ నిష్పత్తి హెడ్జ్ ఫండ్స్ మరియు పెట్టుబడులకు సంబంధించిన రిస్కుకు తిరిగి రావడానికి సగటు వార్షిక రేటు యొక్క నిష్పత్తిని సూచిస్తుంది, ఎందుకంటే ఇది రిటర్న్ మరియు రిస్క్ మధ్య సంబంధాన్ని చూపిస్తుంది మరియు ఇది సగటు వార్షిక రాబడి రేటు ద్వారా లెక్కించబడుతుంది, ఇది మునుపటి మూడు సంవత్సరాలకు గరిష్ట డ్రాడౌన్ ద్వారా విభజించబడింది. వివిధ హెడ్జ్ ఫండ్ల పనితీరును అంచనా వేయండి మరియు పెట్టుబడికి సంబంధించిన నిర్ణయాలు తీసుకోండి. దీనిని మిస్టర్ టెర్రీ డబ్ల్యూ. యంగ్ 1991 లో యునైటెడ్ స్టేట్స్లో కనుగొన్నారు మరియు టెర్రీ యంగ్ సంస్థకు “కాలిఫోర్నియా మేనేజ్మెంట్ అకౌంట్ రిపోర్ట్స్” అనే చిన్న రూపం.

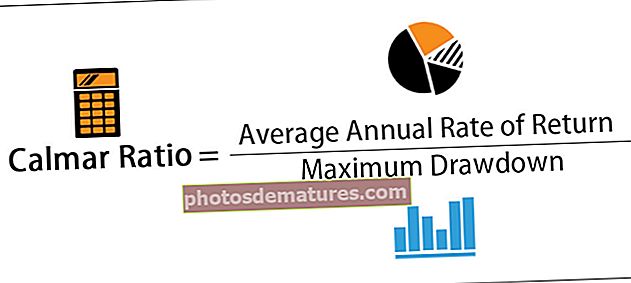

ఫార్ములా

రెండింటి పనితీరును అంచనా వేయడానికి మరియు పెట్టుబడిపై నిర్ణయం తీసుకోవడానికి మ్యూచువల్ ఫండ్ లేదా హెడ్జ్ ఫండ్ ఎంపికలో కాల్మార్ నిష్పత్తి ఎక్కువగా ఉపయోగించబడుతుంది.

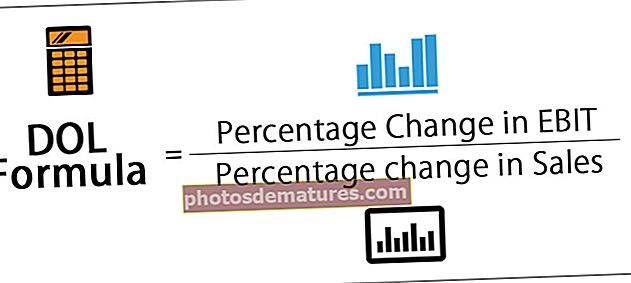

కాల్మార్ నిష్పత్తి = రిటర్న్ యొక్క సగటు వార్షిక రేటు / గరిష్ట డ్రాడౌన్

* ఇక్కడ న్యూమరేటర్ మరియు హారం రెండూ గత 3 సంవత్సరాలుగా లెక్కించబడతాయి.

ఉదాహరణలు

మీరు ఈ కాల్మార్ నిష్పత్తి ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - కాల్మార్ నిష్పత్తి ఎక్సెల్ మూసఉదాహరణ # 1

ఒక హెడ్జ్ ఫండ్ గత 3 సంవత్సరాలకు వార్షిక రాబడి 25% అని అనుకుందాం. ఫండ్ తన కార్యకలాపాలను $ 10,000 తో ప్రారంభించింది, ఇది $ 25,000 కు పెరిగింది మరియు తరువాత సంక్షోభ పరిస్థితుల కారణంగా $ 8,000 కు పడిపోయింది.

పరిష్కారం:

ఇక్కడ ఫండ్ కోసం గరిష్ట డ్రాడౌన్ను ఈ క్రింది విధంగా లెక్కించాలి:

గరిష్ట డ్రాడౌన్ = ($ 25,000- $ 8,000) / $ 25,000 = 68%.

పై సమాచారం ఆధారంగా, మేము కాల్మార్ నిష్పత్తిని ఈ క్రింది విధంగా లెక్కించవచ్చు:

= 25%/68%

కాల్మోర్ నిష్పత్తి = 0.3676.

ఉదాహరణ # 2

రెండు ఫండ్లు ఉన్నాయని అనుకుందాం, ఫండ్ ఎ మరియు ఫండ్ బి. ప్రతి ఫండ్ వివరాలు క్రింద ఉన్నాయి. పెట్టుబడిదారుడికి పెట్టుబడి పెట్టడానికి ఏ ఫండ్ ఎక్కువ ప్రయోజనకరంగా ఉంటుంది.

పరిష్కారం :

ఫండ్ A యొక్క కాల్మార్ నిష్పత్తి పై సూత్రాన్ని ఉపయోగించి లెక్కించవచ్చు,

= 25%/68%

ఫండ్ A యొక్క కాల్మార్ నిష్పత్తి = 0.37

ఫండ్ B యొక్క కాల్మార్ నిష్పత్తి పై సూత్రాన్ని ఉపయోగించి లెక్కించవచ్చు,

=20% / 40%

ఫండ్ B = 0.5 యొక్క కాల్మార్ నిష్పత్తి

పై ఉదాహరణలో, పెట్టుబడిదారుడు ఫండ్ A కోసం వెళ్ళడానికి శోదించబడతాడు, ఎందుకంటే ఇది ఫండ్ B తో పోలిస్తే అధిక వార్షిక రాబడిని ఇస్తుంది. అయితే మేము రెండు ఫండ్ల నిష్పత్తిని పోల్చి చూస్తే, ఫండ్ b యొక్క కాల్మార్ నిష్పత్తి ఎక్కువగా ఉంటుంది ఫండ్ ఎతో పోలిస్తే ఫండ్ ఎ ఫండ్ బి కన్నా ప్రమాదకరం ఎందుకంటే ఇది ఎన్ఎవిలో హెచ్చుతగ్గులకు ఎక్కువగా గురవుతుంది.

ప్రయోజనాలు

ఫండ్ యొక్క పనితీరును నిర్ధారించడానికి మరియు అధిక రిటర్న్స్ ఇస్తున్న తోటివారితో పోల్చడానికి విశ్లేషకుడు మరియు ఫండ్ నిర్వాహకులు ఉపయోగించే అతి ముఖ్యమైన నిష్పత్తులలో ఇది ఒకటి. క్రింద పేర్కొన్న కొన్ని ప్రధాన ప్రయోజనాలు:

- ఇది రిస్క్పై స్పష్టమైన చిత్రాన్ని ఇస్తుంది మరియు పెట్టుబడిదారులకు వారి డబ్బును జాగ్రత్తగా పెట్టుబడి పెట్టడానికి ఫండ్లోని సంబంధాన్ని తిరిగి ఇస్తుంది

- ఇది ఫండ్ యొక్క ధర స్థిరత్వానికి స్పష్టమైన చిత్రాన్ని ఇచ్చే ఆవర్తన ప్రాతిపదికన ధరల హెచ్చుతగ్గులు లేదా వ్యత్యాసాల స్థాయిని హైలైట్ చేస్తుంది

- అధిక నిష్పత్తి ఫండ్ను ప్రదర్శిస్తుంది మరియు కాల్మార్ నిష్పత్తిని తక్కువ ఫండ్ను ప్రదర్శిస్తుంది మరియు విచలనాలు లేదా హెచ్చుతగ్గులకు ఎక్కువ అవకాశం ఉంది.

- ఇది ఫండ్ మేనేజర్కు ఫండ్ పనితీరుపై అవగాహన మరియు తక్కువ కాల్మార్ నిష్పత్తిని కలిగి ఉన్న ఫండ్ల గురించి సిగ్నల్ ఇస్తుంది మరియు మరింత నిశితంగా పరిశీలించాల్సిన అవసరం ఉంది.

- ఇది పెట్టుబడిదారుడికి వారి పెట్టుబడి వ్యూహాన్ని ఎన్నుకోవడంలో మార్గదర్శిని ఇస్తుంది, ఎందుకంటే ఇది గత 3 సంవత్సరాలలో జరిగిన డ్రాడౌన్ను కూడా పరిగణనలోకి తీసుకుంటుంది.

ప్రతికూలతలు

- ఇది పోర్ట్ఫోలియో యొక్క ప్రామాణిక విచలనంకు బదులుగా గరిష్ట డ్రాడౌన్ను పరిగణిస్తుంది, ఇది నిర్ణయం తీసుకోవడంలో మరింత సంబంధిత భాగం.

- ఇది షార్ప్ నిష్పత్తిని పోలి ఉంటుంది.

- కాల్మార్ నిష్పత్తిని లెక్కించడానికి 3 సంవత్సరాల వ్యవధి మాత్రమే పడుతుంది.

- చాలా స్టాక్స్ చక్రీయ స్టాక్స్, అవి నిర్దిష్ట వ్యవధిలో మాత్రమే పనిచేస్తాయి, అందువల్ల వారి పనితీరును గత 3 సంవత్సరాలతో పోల్చడం సరైన ప్రమాణం కాదు.

- ఇది గణిత సాధనం మరియు సెక్టార్ యొక్క ప్రవర్తనను పరిగణనలోకి తీసుకోదు.

- ఇది స్టాక్ లేదా ఫండ్ యొక్క ప్రామాణిక విచలనాన్ని పరిగణనలోకి తీసుకోదు.

- ఇది స్టాక్ లేదా ఫండ్ యొక్క భవిష్యత్తు అంచనాలను పరిగణనలోకి తీసుకోదు.

- ఇది స్టాక్ లేదా ఫండ్పై భారీ ప్రభావాన్ని చూపే కొత్త అంశాలను లేదా ప్రభుత్వ విధానాలను పరిగణనలోకి తీసుకోదు.

కాల్మార్ నిష్పత్తిలో మార్పు గురించి గమనించవలసిన అంశాలు

- కాల్మార్ నిష్పత్తిలో గణనీయమైన మార్పు ఫండ్ యొక్క కొనసాగుతున్న పనితీరును సూచిస్తుంది మరియు ఫండ్కు అనుకూలంగా లేదా వ్యతిరేకంగా తీసుకున్న నిర్ణయాల ప్రభావాన్ని హైలైట్ చేస్తుంది.

- కాల్మార్ నిష్పత్తిలో అకస్మాత్తుగా పెరుగుదల ఫండ్కు సానుకూల సంకేతం, అదే విధంగా ధరలు / నావ్లలో ప్రమాదం మరియు వ్యత్యాసాలకు తక్కువ అవకాశం ఉంది మరియు మెరుగైన పనితీరును ప్రారంభించింది.

- ప్రత్యామ్నాయంగా, ఇది కాల్మార్ నిష్పత్తిలో ఆకస్మిక పతనానికి సూచిస్తుంది. ఇది వార్షిక రాబడి రేటు లేదా గత 3 సంవత్సరాల్లో గరిష్ట డ్రాడౌన్ కారణంగా ఫండ్ యొక్క పనితీరు ప్రభావితమవుతుందని ఇది సూచిస్తుంది.

- పెట్టుబడిదారుల విషయానికొస్తే, కాల్మార్ నిష్పత్తిలో అకస్మాత్తుగా పతనం ఎదుర్కొన్న ఫండ్తో దూరంగా ఉండటం మంచిది, అయినప్పటికీ ఇది అధిక రాబడిని ఇస్తుంది మరియు కాల్మార్లో ఆకస్మిక పెరుగుదలను చూపించిన ఫండ్లో పెట్టుబడి పెట్టవచ్చు. ఫండ్ యొక్క పనితీరు ఇప్పుడు దీర్ఘకాలంలో మెరుగుపడటం ప్రారంభిస్తుంది.

ముగింపు

పెట్టుబడిదారుల కోసం పెట్టుబడి పెట్టడానికి సరైన నిధిని గుర్తించడానికి మరియు చర్య తీసుకోవడం లేదా ఫండ్ నిర్వాహకుల దృక్కోణం నుండి తక్కువ నిష్పత్తిని కలిగి ఉన్న ఫండ్ను మరింత పర్యవేక్షించే ముఖ్యమైన సాధనాల్లో కాల్మెర్ నిష్పత్తి ఒకటి. అయినప్పటికీ ప్రభుత్వ విధానాలు, వార్తా అంశాలు, ఫెడరల్ బ్యాంక్ పాలసీలు మరియు SEC నిబంధనలు వంటి ఇతర స్థూల కారకాలను కూడా పరిగణనలోకి తీసుకోవలసిన అవసరం ఉంది, అయితే ఫండ్ పనితీరును నిర్ణయించే బదులు విశ్లేషణ కోసం కాల్మార్ నిష్పత్తిని మాత్రమే పరిగణనలోకి తీసుకోవడం మరియు అన్ని ఇతర అంశాలను విస్మరించడం.

చివరిది కాని, ఫండ్ లేదా స్టాక్ మరియు దాని ఆర్థిక పనితీరు గురించి ఒక సంగ్రహావలోకనం కలిగి ఉండటం మంచి గణాంక సాధనం.