మూలధన బడ్జెట్ పద్ధతులు (ఉదాహరణలతో టాప్ 5 జాబితా)

మూలధన బడ్జెట్ పద్ధతులు అంటే ఏమిటి?

మూలధన బడ్జెట్ సాంకేతికత అంటే పెట్టుబడి / ప్రాజెక్టుల నిర్ణయాన్ని విశ్లేషించే సంస్థ యొక్క ప్రక్రియ మరియు చేయవలసిన ఖర్చులను పరిగణనలోకి తీసుకోవడం మరియు నిధుల లభ్యత, ప్రాజెక్ట్ యొక్క ఆర్ధిక విలువ, పన్నుల వంటి క్రింది అంశాలను పరిగణనలోకి తీసుకోవడం ద్వారా లాభాలను పెంచుకోవడం. , మూలధన రాబడి మరియు అకౌంటింగ్ పద్ధతులు.

టాప్ 5 క్యాపిటల్ బడ్జెట్ టెక్నిక్స్ జాబితా (ఉదాహరణలతో)

- లాభదాయకత సూచిక

- తిరిగి చెల్లించే కాలం

- నికర ప్రస్తుత విలువ

- రాబడి యొక్క అంతర్గత రేటు

- సవరించిన రాబడి రేటు

ఉదాహరణలతో పాటు దీని గురించి ఒక్కొక్కటిగా వివరంగా చర్చిద్దాం -

# 1 - లాభదాయకత సూచిక

లాభదాయకత సూచిక చాలా ముఖ్యమైన పద్ధతుల్లో ఒకటి మరియు ఇది ప్రాజెక్ట్ యొక్క పెట్టుబడి మరియు ప్రాజెక్ట్ యొక్క చెల్లింపుల మధ్య సంబంధాన్ని సూచిస్తుంది.

ఇచ్చిన లాభదాయకత సూచిక యొక్క సూత్రం: -

లాభదాయకత సూచిక = భవిష్యత్ నగదు ప్రవాహాల పివి / ప్రారంభ పెట్టుబడి యొక్క పివిపివి ప్రస్తుత విలువ.

ఇది ప్రధానంగా ర్యాంకింగ్ ప్రాజెక్టులకు ఉపయోగించబడుతుంది. ప్రాజెక్ట్ యొక్క ర్యాంక్ ప్రకారం, పెట్టుబడికి అనువైన ప్రాజెక్ట్ ఎంపిక చేయబడుతుంది.

# 2 - తిరిగి చెల్లించే కాలం

మూలధన బడ్జెట్ యొక్క ఈ పద్ధతి లాభదాయకమైన ప్రాజెక్ట్ను కనుగొనటానికి సహాయపడుతుంది. ప్రారంభ పెట్టుబడిని వార్షిక నగదు ప్రవాహాల ద్వారా విభజించడం ద్వారా తిరిగి చెల్లించే కాలం లెక్కించబడుతుంది. కానీ ప్రధాన లోపం డబ్బు యొక్క సమయ విలువను విస్మరిస్తుంది. డబ్బు యొక్క సమయ విలువ ప్రకారం, భవిష్యత్తులో అదే విలువ కంటే ఈ రోజు డబ్బు ఎక్కువ అని మేము అర్థం. కాబట్టి మేము రేపు పెట్టుబడిదారుడికి తిరిగి చెల్లిస్తే, అందులో అవకాశ ఖర్చు ఉంటుంది. ఇప్పటికే చెప్పినట్లుగా, తిరిగి చెల్లించే కాలం డబ్బు యొక్క సమయ విలువను విస్మరిస్తుంది.

పెట్టుబడి మొత్తాన్ని తిరిగి పొందటానికి ఎన్ని సంవత్సరాలు అవసరమో అది లెక్కించబడుతుంది. తక్కువ తిరిగి చెల్లించే కాలాల కంటే తక్కువ చెల్లింపులు ఆకర్షణీయంగా ఉంటాయి. దిగువ పెట్టుబడి కోసం తిరిగి చెల్లించే వ్యవధిని లెక్కిద్దాం: -

ఉదాహరణ

ఉదాహరణకు, ఒక ప్రాజెక్ట్లో ₹ 1000 ప్రారంభ పెట్టుబడి ఉంది మరియు ఇది రాబోయే 5 సంవత్సరాలకు ₹ 300 నగదు ప్రవాహాన్ని ఉత్పత్తి చేస్తుంది.

అందువల్ల తిరిగి చెల్లించే కాలం క్రింద లెక్కించబడుతుంది:

- తిరిగి చెల్లించే కాలం = లేదు. సంవత్సరాల - (సంచిత నగదు ప్రవాహం / నగదు ప్రవాహం)

- తిరిగి చెల్లించే కాలం = 5- (500/300)

- = 3.33 సంవత్సరాలు

అందువల్ల పెట్టుబడిని తిరిగి పొందడానికి 3.33 సంవత్సరాలు పడుతుంది.

# 3 - నికర ప్రస్తుత విలువ

నికర ప్రస్తుత విలువ అంటే ఇన్కమింగ్ నగదు ప్రవాహం యొక్క ప్రస్తుత విలువ మరియు ఒక నిర్దిష్ట వ్యవధిలో అవుట్గోయింగ్ నగదు ప్రవాహం మధ్య వ్యత్యాసం. ఇది ప్రాజెక్ట్ యొక్క లాభదాయకతను విశ్లేషించడానికి ఉపయోగించబడుతుంది.

NPV లెక్కింపు యొక్క సూత్రం క్రింద ఉంది: -

NPV = [నగదు ప్రవాహం / (1 + i) n] - ప్రారంభ పెట్టుబడిఇక్కడ నేను డిస్కౌంట్ రేటు మరియు n అనేది సంవత్సరాల సంఖ్య.

ఉదాహరణ

దీని గురించి చర్చించడానికి ఒక ఉదాహరణ చూద్దాం.

డిస్కౌంట్ రేటు 10% అని అనుకుందాం

- NPV = -1000 + 200 / (1 + 0.1) ^ 1 + 300 / (1 + 0.1) ^ 2 + 400 / (1 + 0.1) ^ 3 + 600 / (1 + 0.1) ^ 4 + 700 / (1+ 0.1) ^ 5

- = 574.731

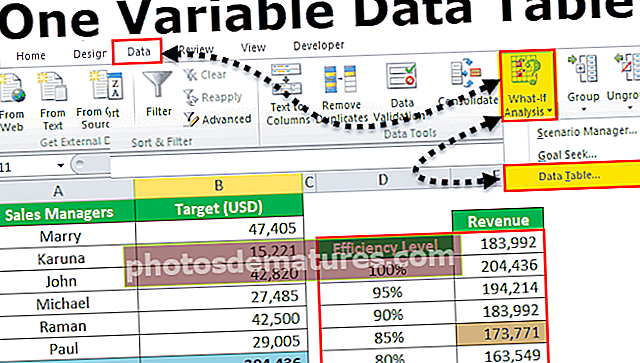

ప్రాథమిక ఎక్సెల్ సూత్రాల ద్వారా కూడా మనం దీన్ని లెక్కించవచ్చు.

“NPV” యొక్క అంతర్నిర్మిత ఎక్సెల్ ఫార్ములా ఉంది, దీనిని ఉపయోగించవచ్చు. 1 వ సంవత్సరం నుండి చివరి సంవత్సరం వరకు తగ్గింపు రేటు మరియు నగదు ప్రవాహాల శ్రేణిని వాదనలుగా తీసుకుంటారు. మేము సంవత్సరంలో సున్నా నగదు ప్రవాహాన్ని సూత్రంలో చేర్చకూడదు. మేము తరువాత దానిని తీసివేయాలి.

- = NPV (డిస్కౌంట్ రేటు, 1 వ సంవత్సరం నగదు ప్రవాహం: 5 వ సంవత్సరం నగదు ప్రవాహం) + (-ఇనిషియల్ ఇన్వెస్ట్మెంట్)

- = NPV (10%, 200: 700) - 1000

- = 574.731

ఎన్పివి సానుకూలంగా ఉన్నందున, ప్రాజెక్టుతో ముందుకు సాగాలని సిఫార్సు చేయబడింది. కానీ ప్రాజెక్టు లాభదాయకతను నిర్ణయించడానికి ఎన్పివి మాత్రమే కాదు, ఐఆర్ఆర్ కూడా ఉపయోగించబడుతుంది.

# 4 - అంతర్గత రాబడి రేటు

సంస్థ పెట్టుబడిని తీసుకోవాలా వద్దా అని నిర్ణయించడానికి ఉపయోగించే టాప్ టెక్నిక్లలో అంతర్గత రాబడి రేటు కూడా ఉంది. ప్రాజెక్ట్ యొక్క లాభదాయకతను నిర్ణయించడానికి ఇది NPV తో కలిసి ఉపయోగించబడుతుంది.

అన్ని నగదు ప్రవాహాల యొక్క అన్ని NPV సున్నాకి సమానంగా ఉన్నప్పుడు IRR డిస్కౌంట్ రేటు.

NPV = [నగదు ప్రవాహం / (1 + i) n] - ప్రారంభ పెట్టుబడి = 0ఇక్కడ మనం “i” ను కనుగొనాలి తగ్గింపు ధర.

ఉదాహరణ

అంతర్గత రాబడి రేటును మంచి మార్గంలో అర్థం చేసుకోవడానికి ఇప్పుడు మేము ఒక ఉదాహరణను చర్చిస్తాము.

లెక్కించేటప్పుడు, NPV సున్నా అయిన రేటును మనం కనుగొనాలి. ఇది సాధారణంగా లోపం మరియు ట్రయల్ పద్ధతి ద్వారా జరుగుతుంది, లేకపోతే మనం ఎక్సెల్ ను ఉపయోగించవచ్చు.

డిస్కౌంట్ రేటు 10% అని అనుకుందాం.

10% తగ్గింపుతో ఎన్పివి ₹ 574.730.

కాబట్టి ఎన్పివిని 0 గా చేయడానికి డిస్కౌంట్ శాతాన్ని పెంచాలి.

కాబట్టి మేము పెంచుకుంటే డిస్కౌంట్ రేటు 26.22%, NPV 0.5 అంటే దాదాపు సున్నా.

“IRR” యొక్క అంతర్నిర్మిత ఎక్సెల్ ఫార్ములా ఉంది, దీనిని ఉపయోగించవచ్చు. నగదు ప్రవాహాల శ్రేణిని వాదనలుగా తీసుకుంటారు.

- = IRR (0 నుండి 5 వ సంవత్సరం వరకు నగదు ప్రవాహం)

- = 26 %

అందువల్ల రెండు విధాలుగా, మనకు లభిస్తుంది 26 % అంతర్గత రాబడిగా.

# 5 - సవరించిన అంతర్గత రేటు

అంతర్గత రాబడి రేటు యొక్క ప్రధాన లోపం ఐఆర్ఆర్ వద్దనే తిరిగి పెట్టుబడి పెట్టబడుతుందని that హిస్తుంది, అది అలా కాదు. MIRR ఈ సమస్యను పరిష్కరిస్తుంది మరియు లాభదాయకతను మరింత ఖచ్చితమైన పద్ధతిలో ప్రతిబింబిస్తుంది.

సూత్రం క్రింద ఉంది: -

MIRR = (FV (సానుకూల నగదు ప్రవాహాలు * మూలధన వ్యయం) / PV (ప్రారంభ వ్యయం * ఫైనాన్సింగ్ ఖర్చు)) 1 / n −1ఎక్కడ,

- N = కాలాల సంఖ్య

- FVCF = మూలధన వ్యయంతో సానుకూల నగదు ప్రవాహం యొక్క భవిష్యత్తు విలువ

- పివిసిఎఫ్ = సంస్థ యొక్క ఫైనాన్సింగ్ ఖర్చు వద్ద ప్రతికూల నగదు ప్రవాహాల ప్రస్తుత విలువ.

ఉదాహరణ

దిగువ ఉదాహరణ కోసం మేము MIRR ను లెక్కించవచ్చు:

మూలధన వ్యయాన్ని 12% వద్ద ume హించుకుందాం. MIRR లో మనం తిరిగి పెట్టుబడి పెట్టిన రేటును 14% గా పరిగణించాలి. ఎక్సెల్ లో, మేము ఈ క్రింది సూత్రాలుగా లెక్కించవచ్చు

- MIRR = (సంవత్సరం 0 నుండి 4 వ సంవత్సరం వరకు నగదు ప్రవాహాలు, మూలధన రేటు ఖర్చు, తిరిగి పెట్టుబడి రేటు)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

ఎక్సెల్ లో MIRR అనేది అంతర్గత రాబడి కంటే మెరుగైన అంచనా.

ముగింపు

అందువల్ల సంస్థలో చేయవలసిన పెట్టుబడుల లాభదాయకతను నిర్ణయించడానికి మూలధన బడ్జెట్ పద్ధతులు మాకు సహాయపడతాయి. పెట్టుబడి రాబడిని నిర్ణయించడానికి వివిధ పద్ధతులు ఉన్నాయి.