కాల్ రిస్క్ (నిర్వచనం, ఉదాహరణలు) | బాండ్లలో కాల్ రిస్క్ అంటే ఏమిటి?

కాల్ రిస్క్ డెఫినిషన్

కాల్ రిస్క్ అంటే, పెట్టుబడిదారుడు పెట్టుబడి పెట్టిన బాండ్, దాని పరిపక్వత తేదీకి ముందే జారీచేసేవాడు రిడీమ్ చేయబడ్డాడు, తద్వారా పెట్టుబడిదారుడు రిడీమ్ చేసిన మొత్తాన్ని చాలా తక్కువ రేటుకు లేదా తిరిగి పెట్టుబడి పెట్టవలసి ఉంటుంది. అననుకూల పెట్టుబడి మార్కెట్ దృశ్యం.

కాల్ రిస్క్ యొక్క భాగాలు

ముందుగా వివరించిన విధంగా కాల్ రిస్క్ పెట్టుబడిదారుడిని అననుకూల వాతావరణానికి గురి చేస్తుంది. ఇది రెండు ప్రధాన భాగాలను కలిగి ఉంది

- మెచ్యూరిటీకి సమయం: కాల్ రిస్క్ తరచుగా కాల్ చేయదగిన బాండ్లతో ముడిపడి ఉంటుంది, పరిపక్వత తేదీకి ముందే బాండ్ను పిలవడానికి జారీచేసేవారికి ఎంపికను అందిస్తుంది. బాండ్ అని పిలవబడే అవకాశం వ్యాయామం చేయడానికి బాండ్ జారీచేసేవారికి తక్కువ సమయం మిగిలి ఉన్నందున సమయం తగ్గుతుంది.

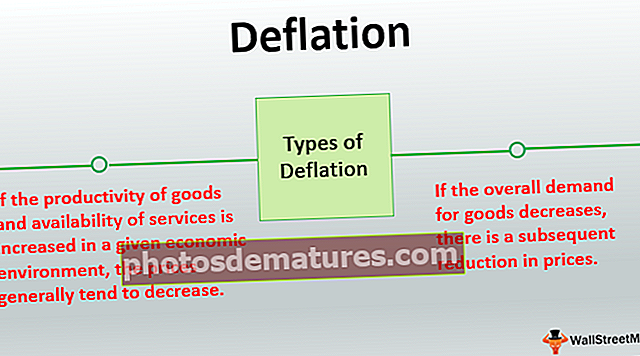

- వడ్డీ రేట్లు: వడ్డీ రేట్లు తగ్గినప్పుడు, దిగుబడి పెరుగుతుంది, మరియు ప్రస్తుత వడ్డీ రేటు చక్రాల ప్రకారం బాండ్లను పునర్నిర్మించడం మరియు తద్వారా తక్కువ కూపన్లను చెల్లించడానికి దారితీసేటప్పుడు వడ్డీ రేట్లు కాల్ రిస్క్లో కూడా పెద్ద కారకంగా ఉంటాయి. అదే మొత్తం.

కాల్ రిస్క్ యొక్క ఉదాహరణ

కాల్ ప్రమాదానికి కిందిది ఉదాహరణ.

మీరు ఈ కాల్ రిస్క్ ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - కాల్ రిస్క్ ఎక్సెల్ మూస

ఒక సంస్థ తన దీర్ఘకాలిక బాధ్యతలకు నిధులు సమకూర్చడానికి ఆర్థిక మార్కెట్ పాల్గొనేవారికి చేరిందని అనుకుందాం. ఈ ప్రక్రియలో, సంస్థ యొక్క ఈక్విటీ వాటాను పలుచన చేయడానికి యాజమాన్యం ఇష్టపడనందున సంస్థ యొక్క బాండ్లు. బాండ్లను 7% కూపన్ రేటుతో జారీ చేస్తారని అనుకుందాం. పెట్టుబడి పెట్టిన ప్రతి $ 100 కు బాండ్హోల్డర్లకు సంస్థ $ 7 చెల్లిస్తుందని దీని అర్థం. ప్రస్తుత 6% రేటు (ప్రమాద రహిత రేటును uming హిస్తూ) ప్రకారం 7% కూపన్ రేటు నిర్ణయించబడింది. వాణిజ్య యుద్ధాలు మరియు మాంద్యాల కాలం వంటి మారుతున్న రాజకీయ మరియు ఆర్థిక పరిస్థితుల కారణంగా, వడ్డీ రేట్ల చక్రం మారుతుంది మరియు దిగుబడి వక్రత విలోమాలు అవుతుందని అనుకోండి.

దీని అర్థం ప్రమాద రహిత రేటు తగ్గుతుంది. గణన ప్రయోజనాల కోసం, ఇది 3% కి పడిపోతుందని అనుకుందాం. సంస్థ జారీ చేసిన వనిల్లా బాండ్ విషయంలో, రిస్క్-ఫ్రీ రేటు గణనీయంగా పడిపోయినందున (6% నుండి 3% వరకు) జారీ చేసిన కొత్త బాండ్లు చాలా తక్కువ రేటులో ఉన్నప్పటికీ అది ఇంకా 7% చెల్లించాలి. సంస్థ చాలా ఎక్కువ రేటుతో సమర్థవంతంగా రుణాలు తీసుకుంటోంది, ఇది దాని నగదు ప్రవాహాలపై గణనీయమైన ప్రభావాన్ని చూపుతుంది.

నిర్వహణ పిలవబడే బాండ్ జారీ చేసిన దృష్టాంతాన్ని ఇప్పుడు పరిశీలించండి. ఆ దృష్టాంతంలో, రిస్క్-ఫ్రీ రేట్ 6% ఉన్నప్పుడు సంస్థ అధిక కూపన్ చెల్లించవలసి ఉంటుంది (7.5% అనుకుందాం) ఎందుకంటే సంస్థ యొక్క క్రెడిట్ రేటింగ్ ఎక్కువగా ఉన్నప్పటికీ పెట్టుబడిదారులు ప్రీమియం డిమాండ్ చేస్తారు. ఈ పిలవబడే బాండ్ను జారీ చేయడం ద్వారా సంస్థకు ఉన్న ప్రయోజనం ఏమిటంటే, అది మెచ్యూరిటీ తేదీకి ముందే బాండ్హోల్డర్లకు ప్రధాన మొత్తాన్ని తిరిగి చెల్లించగలదు మరియు రిస్క్-ఫ్రీగా రుణాన్ని చాలా తక్కువ రేటుతో (4% చెప్పండి) రేటు 50% తగ్గింది.

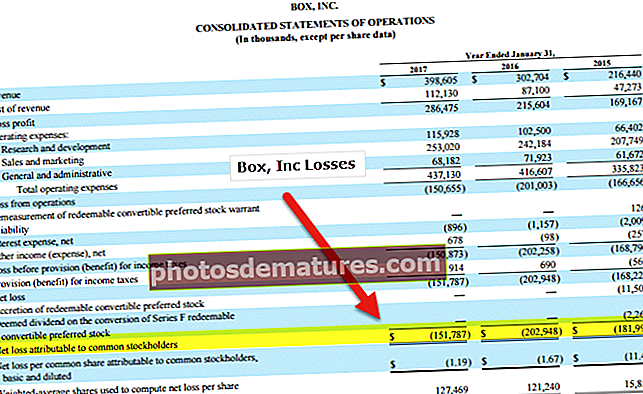

పై ఉదాహరణలో, 0.5% (7.5% - 7%) అని పిలవబడే బాండ్ యొక్క కాల్ రిస్క్ ప్రీమియం. కింది పట్టికలు రెండు దృశ్యాలలో నగదు ప్రవాహాలను సంగ్రహించాయి.

దృశ్యం 1

సంస్థ వనిల్లా బాండ్ జారీ చేసింది

దృష్టాంతం 2

సంస్థ పిలవదగిన బాండ్ జారీ చేసింది మరియు 3 సంవత్సరాల తరువాత వడ్డీ రేటు చక్రం మారుతుంది.

సరళమైన లెక్కల ఆసక్తితో డబ్బు యొక్క వ్యవధి మరియు సమయ విలువలో మార్పును విస్మరిస్తే, సంస్థ 10 సంవత్సరాలలో కనీసం $ 75 (అంటే 10% కంటే ఎక్కువ) చెల్లించడంలో కనీసం $ 75 ఆదా చేసినట్లు మనం చూడవచ్చు. ఈ దృష్టాంతంలో 2 (కాల్ చేయదగిన బాండ్) పెట్టుబడి పెట్టిన పెట్టుబడిదారుడికి నగదు ప్రవాహం గణనీయంగా తగ్గిపోతుంది. దీనిని కాల్ రిస్క్ అని పిలుస్తారు మరియు కాల్ చేయదగిన బాండ్ యొక్క పెట్టుబడిదారునికి ఇది వర్తిస్తుంది.

ముఖ్యమైన పాయింట్లు

- ఒక పెట్టుబడిదారుడు ఒక బాండ్లో పెట్టుబడి పెడతాడు ఎందుకంటే అతను ఒక నిర్దిష్ట కాలానికి స్థిర రాబడిని పొందాలనుకుంటున్నాడు. మెచ్యూరిటీ తేదీలో, హోరిజోన్కు సమయం పూర్తయినప్పుడు, ప్రధాన విలువ తిరిగి ఇవ్వబడుతుంది. ఇది వనిల్లా బంధం యొక్క సాధారణ జీవిత చక్రం. ఏదేమైనా, జారీ చేసిన బాండ్ పిలవబడే బాండ్ అయితే పరిస్థితికి ఒక మలుపు వస్తుంది. అటువంటి దృష్టాంతంలో, బాండ్ జారీ చేసేవారికి బాండ్ను పిలవడానికి, మెచ్యూరిటీ తేదీకి ముందే ప్రిన్సిపాల్ను పెట్టుబడిదారుడికి తిరిగి ఇవ్వడానికి హక్కు ఉంటుంది.

- పెట్టుబడిదారుడు తన డబ్బును తిరిగి పొందినప్పటికీ, అదే మొత్తంలో రాబడిని పొందడానికి అతను అసలు మొత్తాన్ని తిరిగి పెట్టుబడి పెట్టాలి. ఇది సాధ్యం కాకపోవచ్చు ఎందుకంటే మార్కెట్ పరిస్థితి పూర్తిగా భిన్నంగా ఉండవచ్చు. చాలా తరచుగా వడ్డీ రేట్లు తక్కువగా ఉంటాయి. ఆర్థిక పరంగా, దీనిని రీఇన్వెస్ట్మెంట్ రిస్క్ అని పిలుస్తారు - ప్రిన్సిపాల్ రీఇన్వెస్ట్ చేసిన రిస్క్ ప్రారంభంలో ఇవ్వడానికి కట్టుబడి ఉన్న అదే రాబడిని ఇవ్వకపోవచ్చు.

- కాల్ చేయదగిన బాండ్ జారీచేసేవారు కూపన్ రేటుకు అదనంగా ప్రీమియం చెల్లించవలసి ఉంటుంది, ఎందుకంటే పెట్టుబడిదారులు కాల్ రిస్క్ను కలిగి ఉండాలి మరియు దాని కోసం పరిహారం చెల్లించాలని భావిస్తున్నారు.

- లెక్కల పరంగా, కాల్ రిస్క్ యొక్క చెల్లింపు కాల్ ఎంపికకు సమానంగా లెక్కించబడుతుంది, ఎందుకంటే జారీ చేసినవారు బాండ్కు కాల్ చేయకపోవచ్చు.

ముగింపు

కాల్ రిస్క్ పెట్టుబడిదారుడికి ఆందోళన కలిగించేది కాదు, కానీ చాలా అననుకూలమైన మరియు se హించని పరిస్థితులకు నాంది. ఇది బాండ్ హోల్డర్ను అననుకూల పెట్టుబడి వాతావరణానికి గురిచేస్తున్నందున ఇది తిరిగి పెట్టుబడి పెట్టడం తప్ప మరొకటి కాదు, తద్వారా నగదు ప్రవాహాలు unexpected హించని విధంగా తగ్గుతాయి మరియు అందువల్ల పోర్ట్ఫోలియో రిస్క్. సరిగ్గా నిర్వహించబడితే, ఇది స్పెక్యులేటర్ చాలా తక్కువ వ్యవధిలో మంచి రాబడిని సంపాదించడానికి సహాయపడుతుంది.