ఓపెన్ ఎండెడ్ vs క్లోజ్డ్ ఎండెడ్ మ్యూచువల్ ఫండ్స్ | టాప్ 14 తేడాలు

ఓపెన్-ఎండెడ్ మరియు క్లోజ్డ్-ఎండెడ్ మ్యూచువల్ ఫండ్స్ తేడాలు

ఒక ఓపెన్-ఎండ్ మ్యూచువల్ ఫండ్ పెట్టుబడిదారులకు ఎప్పుడు ప్రవేశించాలో మరియు నిష్క్రమించడానికి చాలా స్వేచ్ఛ మరియు వశ్యతను ఇస్తుంది మరియు దాని వైవిధ్యం పూర్తిగా పెట్టుబడిదారుల విశ్వాసంపై ఆధారపడి ఉంటుంది. క్లోజ్ ఎండ్ మ్యూచువల్ ఫండ్స్ ఫండ్లో పాల్గొనడానికి మరియు వెలుపల పెట్టుబడిదారులకు నిర్ణీత కాలక్రమం అందిస్తుంది.

మ్యూచువల్ ఫండ్ అనేది వృత్తిపరంగా నిర్వహించే పెట్టుబడి పథకం, దీనిలో పెట్టుబడిదారులు పరిమిత మూలధనంతో ఈక్విటీలు, బాండ్లు మరియు ఇతర సెక్యూరిటీల మిశ్రమంతో వైవిధ్యభరితమైన పోర్ట్ఫోలియోలను పొందగలరు. ఇటువంటి నిధులు రిటైల్ పెట్టుబడిదారులకు చాలా సహాయపడతాయి మరియు కొంత కాలానికి పెట్టుబడి అవకాశంగా కూడా చూడబడతాయి. అన్ని మ్యూచువల్ ఫండ్స్ సెక్యూరిటీ మార్కెట్ కోసం వారి సంబంధిత రెగ్యులేటర్లతో నమోదు చేయబడతాయి ఉదా. భారతదేశంలో సెబీ పెట్టుబడిదారులకు మరియు అవకాశాలకు ఒక స్థాయి సౌకర్యాన్ని అందిస్తుంది. పెట్టుబడిదారుల ప్రయోజనాలను పరిరక్షించడానికి సృష్టించబడిన కఠినమైన నియంత్రణ నిబంధనలలో అవి పనిచేయాలి.

పోర్ట్ఫోలియోలో ఒక భాగం స్టాక్ల పనితీరును బట్టి అస్థిరంగా ఉండే ఫండ్ యొక్క ప్రస్తుత NAV (నెట్ అసెట్ వాల్యూ) వద్ద దాని యూనిట్లు / షేర్లను కొనుగోలు చేయడం ద్వారా ఈ ఫండ్లలో పెట్టుబడి పెట్టవచ్చు. ఈ నిధులను ప్రొఫెషనల్ మనీ మేనేజర్లు నిర్వహిస్తారు, వారు పెట్టుబడిదారుల మూలధన మొత్తాన్ని పెట్టుబడి పెట్టడానికి మరియు పెట్టుబడిదారులకు ఆదాయాన్ని ఉత్పత్తి చేసే లక్ష్యంతో పెట్టుబడి పెట్టడానికి బాధ్యత వహిస్తారు. పెట్టుబడిదారులందరి తరపున పెట్టుబడి పెట్టబడుతుంది మరియు అందువల్ల చాలా నైపుణ్యాలు అవసరం. పెట్టుబడి లక్ష్యాలు మరియు దాని నిర్మాణం దాని ప్రాస్పెక్టస్లో స్పష్టంగా చెప్పబడింది, ఇది చట్టపరమైన పత్రం మరియు దానికి కట్టుబడి ఉండాలి.

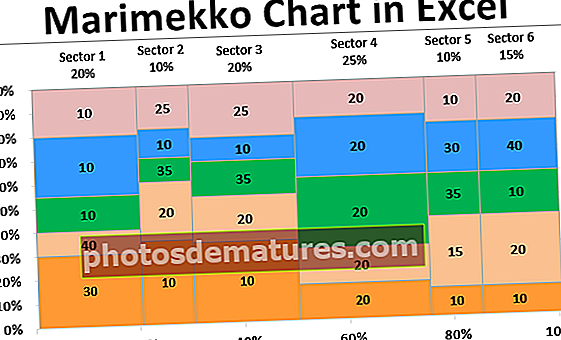

మెచ్యూరిటీ కాలపరిమితి ఆధారంగా మరియు పెట్టుబడి లక్ష్యం ద్వారా విభజించబడే వివిధ రకాల మ్యూచువల్ ఫండ్లు ఉన్నాయి.

దిగువ రేఖాచిత్రం మ్యూచువల్ ఫండ్ల యొక్క స్పష్టమైన స్నాప్షాట్ను ఇవ్వగలదు.

ఓపెన్ ఎండెడ్ వర్సెస్ క్లోజ్డ్ ఎండెడ్ మ్యూచువల్ ఫండ్స్ ఇన్ఫోగ్రాఫిక్స్

ఓపెన్-ఎండ్ వర్సెస్ క్లోజ్డ్ ఎండ్ మ్యూచువల్ ఫండ్ల మధ్య ఉన్న తేడాలను చూద్దాం.

సారూప్యతలు

- ఈ ఫండ్స్ వాటి మధ్య కొన్ని ప్రాథమిక సారూప్యతలను కలిగి ఉంటాయి, ఇవి బేస్ను నిర్వహిస్తాయి మరియు మ్యూచువల్ ఫండ్ల క్రింద వర్గీకరిస్తాయి.

- ఈ రెండు నిధులు పెద్ద మొత్తంలో పెట్టుబడిదారులచే చేయబడిన పెట్టుబడులను మించాలనే లక్ష్యంతో వృత్తిపరంగా నిర్వహించబడతాయి.

- ఒకే స్టాక్ కాకుండా బహుళ పెట్టుబడి ఆస్తులలో వైవిధ్యీకరణ ద్వారా అదే సాధించటం దీని లక్ష్యం.

- పెట్టుబడి నిర్వాహకుల కమీషన్ లేదా ఫీజులు వారు మార్కెట్ నుండి పొందగలిగే రాబడిపై ఆధారపడి ఉంటాయి.

- సారూప్యత యొక్క మరొక పాయింట్ ఎకానమీ ఆఫ్ స్కేల్ను సూచిస్తుంది, తద్వారా బహుళ పెట్టుబడిదారుల నుండి పెద్ద మొత్తంలో నిధులను సేకరించడం పెట్టుబడి మరియు నిర్వహణ ఖర్చులను తగ్గించటానికి వీలు కల్పిస్తుంది.

కీ తేడాలు

- ఓపెన్-ఎండెడ్ ఫండ్స్ సాధారణ పెట్టుబడిదారులలో ప్రాచుర్యం పొందాయి, ఎందుకంటే ఇది ఎప్పుడైనా ప్రవేశించడానికి మరియు నిష్క్రమించడానికి వీలు కల్పిస్తుంది, తద్వారా వారికి చాలా సౌలభ్యాన్ని అందిస్తుంది. క్లోజ్-ఎండ్ ఫండ్స్ ఇతర పెట్టుబడిదారుల నుండి కొనుగోలు చేసిన నిర్ణీత సంఖ్యలో వాటాలను కలిగి ఉంటాయి మరియు ఫండ్లోకి ప్రవేశించడానికి మరియు నిష్క్రమించడానికి నిర్ణీత కాలక్రమం కలిగి ఉంటాయి. కొత్త ఫండ్ ఆఫర్ 30 రోజుల పోస్ట్ కోసం తెరిచి ఉండవచ్చు, అది యూనిట్లు మార్పిడి చేయబడదు.

- ఓపెన్-ఎండ్ ఫండ్ల లావాదేవీలు నేరుగా ఫండ్ ద్వారా నిర్వహించబడతాయి, అయితే క్లోజ్-ఎండెడ్స్ మొదట్లో ఐపిఓ (ఇనిషియల్ పబ్లిక్ ఆఫరింగ్) ద్వారా ప్రారంభించబడతాయి, తరువాత అవి స్టాక్ ఎక్స్ఛేంజ్, ఓటిసి మార్కెట్ లేదా ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్లలో జాబితా చేయబడతాయి.

- ఓపెన్-ఎండ్ ఫండ్ యొక్క కార్పస్ వైవిధ్యంగా ఉంటుంది, ఎందుకంటే ఇది డైనమిక్ కొనుగోలు మరియు విముక్తిని కలిగి ఉంటుంది, అయితే, మరోవైపు, కార్పస్ స్థిరంగా ఉంది, ఎందుకంటే కొత్త యూనిట్లు పేర్కొన్న పరిమితికి మించి అమ్మకానికి ఇవ్వబడవు.

- ఓపెన్ ఫండ్ల ధరలు రోజుకు ఒకసారి NAV (నికర ఆస్తి విలువ) వద్ద రోజు చివరిలో నిర్ణయించబడతాయి మరియు ఆ రోజుకు ఫండ్ షేర్లను కొనుగోలు చేయగల ధర. క్లోజ్-ఎండ్ ఫండ్స్ సాధారణ స్టాక్స్ లాగా రోజంతా వర్తకం చేస్తాయి మరియు ఇది రియల్ టైమ్ ప్రాతిపదికన పనిచేస్తున్నందున పగటిపూట ఎప్పుడైనా ప్రస్తుత ధర వద్ద వర్తకం చేస్తుంది.

- ఓపెన్-ఎండ్ ఫండ్ల నిర్మాణం ప్రారంభమైనప్పటి నుండి సూచించబడుతుంది మరియు ఎక్కువగా ఈక్విటీలు, బాండ్లు మరియు గిల్ట్-ఎడ్జ్డ్ సెక్యూరిటీలలో పెట్టుబడులు ఉంటాయి, అయితే క్లోజ్డ్ ఎండ్ ఫండ్స్ దాని పోర్ట్ఫోలియోలో ఫ్యూచర్స్, డెరివేటివ్స్ మరియు ఫోరెక్స్ వంటి ప్రత్యామ్నాయ పెట్టుబడులను కలిగి ఉంటాయి.

- ఓపెన్-ఎండ్ ఫండ్ యొక్క అమ్మకపు ధరలో NAV మరియు ప్రాస్పెక్టస్ సూచించిన ఏదైనా ఎంట్రీ / ఎగ్జిట్ లోడ్ ఉంటుంది. ఈ లోడ్లు ఫండ్లోకి ప్రవేశించడానికి లేదా నిష్క్రమించడానికి లేదా ప్రధానంగా నిధుల నిర్వహణ కోసం అమలు చేయబడిన ఛార్జీలు. క్లోజ్-ఎండ్ ఫండ్స్ NAV కి ప్రీమియం లేదా డిస్కౌంట్ వద్ద వర్తకం చేయబడతాయి.

- వివిధ నిధుల యొక్క NAV యొక్క రోజువారీ వార్తాపత్రికలలో లేదా ఓపెన్-ఎండ్ ఫండ్ల కోసం ఫండ్ యొక్క వెబ్సైట్లో కోట్ చేయబడతాయి. క్లోజ్డ్ ఎండ్ ఫండ్స్ వారి NAV ని ఆర్థిక వార్తాపత్రికల నుండి లేదా వెబ్సైట్ ద్వారా వారానికొకసారి పొందవచ్చు.

- ఓపెన్-ఎండ్ ఫండ్లలోని ప్రతి స్టాక్ మరియు బాండ్ల మొత్తం వాటాల సంఖ్య ముగింపు ధరతో గుణించబడుతుంది మరియు ప్రతి పెట్టుబడికి ఫలితం కలిసి ఉంటుంది. ఫండ్తో అనుబంధించబడిన ఏదైనా బాధ్యతలు మినహాయించబడతాయి (సేకరించిన ఖర్చులు వంటివి). మొత్తం నికర ఆస్తులను బకాయి వాటాల సంఖ్యతో విభజించడం ద్వారా ఒక్కో షేరుకు NAV చేరుకుంటుంది. క్లోజ్డ్ ఎండ్ ఫండ్ల షేర్ల ధరలు మార్కెట్లో ఉన్న డిమాండ్ మరియు సరఫరా ప్రకారం నిర్ణయించబడతాయి మరియు స్టాక్ మార్కెట్లో ధరలు నిర్ణయించబడతాయి.

- ఓపెన్-ఎండ్ ఫండ్స్ మార్కెట్ పరిస్థితులతో సంబంధం లేకుండా క్రమబద్ధమైన కొనుగోళ్లను అనుమతిస్తాయి మరియు క్లోజ్డ్-ఎండ్ ఫండ్ల మాదిరిగా కాకుండా చిన్న మొత్తంలో పెట్టుబడులను కూడా అనుమతిస్తాయి, ఇవి ఒకే మొత్తంలో పెట్టుబడులను మాత్రమే అనుమతిస్తాయి, ముఖ్యంగా పెట్టుబడిదారులు ముఖ్యంగా అస్థిరమైన మార్కెట్ పరిస్థితులలో పరిగణించటం ప్రమాదకరం. మార్కెట్లు చాలా మంచి పనితీరును కనబరిచినప్పుడు క్లోజ్-ఎండ్ ఫండ్స్ వస్తాయని ధోరణులు సూచించాయి.

- గోల్-ఆధారిత ప్రణాళికను పరిగణించే ఓపెన్-ఎండ్ ఫండ్ల విషయంలో ఆస్తి కేటాయింపు లేదా రీబ్యాలెన్సింగ్ సాధ్యమవుతుంది మరియు తద్వారా పెట్టుబడి పోర్ట్ఫోలియోలో ఆస్తి కేటాయింపు యొక్క ప్రాముఖ్యతను అర్థం చేసుకోవచ్చు. సాధారణ మార్కెట్ దృష్టాంతంలో టర్నరౌండ్ విషయంలో నిధుల నిర్మాణాన్ని సర్దుబాటు చేయవచ్చు. ఈక్విటీ మార్కెట్ పెరుగుతూ మరియు సంతృప్తిని సాధిస్తుంటే, దానిలో కొంత భాగాన్ని రీడీమ్ చేసి, అదే డెట్ ఫండ్ల వైపు మళ్లించాలనుకోవచ్చు. క్లోజ్డ్ ఎండెడ్ నిర్మాణంలో ఇటువంటి వశ్యత సాధ్యం కాదు. నిర్మాణాత్మక మార్పులు అనుమతించబడవు మరియు దీర్ఘకాలిక పెట్టుబడి విషయంలో పెట్టుబడిదారులకు అంతర్గత వివరాల గురించి లేదా బాండ్ దిగుబడి గురించి తెలియదు.

ఓపెన్ ఎండెడ్ vs క్లోజ్డ్ ఎండెడ్ మ్యూచువల్ ఫండ్ కంపారిటివ్ టేబుల్

| ఆధారంగాఫోr పోలిక | ఓపెన్-ఎండెడ్ మ్యూచువల్ ఫండ్స్ | క్లోజ్డ్ ఎండెడ్ మ్యూచువల్ ఫండ్స్ | ||

| అర్థం | యూనిట్ల నిరంతర కొనుగోలు మరియు అమ్మకం | నిర్దిష్ట సంఖ్యలో యూనిట్లను అమ్మడం ద్వారా మూలధనం పరిష్కరించబడింది. | ||

| ఎంట్రీ & ఎగ్జిట్ | పెట్టుబడిదారుల ప్రకారం సౌలభ్యం | NFO (న్యూ ఫండ్ ఆఫర్) ఆన్ అయ్యే వరకు మాత్రమే పాల్గొనడం | ||

| లభ్యత | నిధులు బహిరంగ మార్కెట్లో వర్తకం చేయబడవు మరియు కొనుగోలు మరియు అమ్మిన వాటాల మొత్తం ఆధారంగా తిరిగి పొందబడతాయి. లావాదేవీలు నేరుగా ఫండ్ ద్వారా జరుగుతాయి. | డబ్బు సంపాదించడం కోసం అవి ఐపిఓ ద్వారా ప్రారంభించబడతాయి మరియు తరువాత స్టాక్ లేదా ఇటిఎఫ్ లాగా జాబితా చేయబడతాయి. | ||

| ధర నిర్ధారణ | మొత్తం నికర ఆస్తులను బకాయి వాటాల సంఖ్యతో విభజించడం ద్వారా ఒక్కో షేరుకు NAV చేరుకుంటుంది. ఏదైనా అదనపు ఖర్చులు మొత్తం ఆస్తుల నుండి తగ్గించాలి. | విలువ NAV పై ఆధారపడి ఉంటుంది, అయితే వాస్తవ ధర డిమాండ్ మరియు సరఫరా ద్వారా నిర్ణయించబడుతుంది, దాని హోల్డింగ్స్ విలువ కంటే ఎక్కువ లేదా అంతకంటే తక్కువ ధరలకు వర్తకం చేయడం సాధ్యపడుతుంది. | ||

| నిర్వహణ శైలి | ఇది పరిస్థితులను బట్టి చురుకుగా, నిష్క్రియాత్మకంగా లేదా కలయికగా ఉంటుంది. | ఇది నిర్వహణ యొక్క క్రియాశీల శైలిని అనుసరిస్తుంది. | ||

| పరిపక్వత కాలం | స్థిర పరిపక్వత లేదు | స్థిర పరిపక్వత కాలం సాధారణంగా 2-5 సంవత్సరాల వరకు ఉంటుంది. | ||

| NAV ప్రచురణ | రోజూ ప్రచురించబడుతుంది | వారానికొకసారి ప్రచురించబడుతుంది | ||

| లాభాలు | లాభాలు పెట్టుబడిదారులపై ఆధారపడి ఉంటాయి మరియు వారు ఫండ్ నుండి నిష్క్రమించినప్పుడు. వారు వారి ప్రారంభ పెట్టుబడిని మించి ఉంటే, అది లాభంగా పరిగణించబడుతుంది. | వాటాదారులకు లాభాలు ఆదాయం మరియు మూలధన లాభాల పంపిణీ రూపంలో ఉంటాయి. ఇది పన్ను బాధ్యతకు గురైనప్పటికీ పెరుగుతున్న వాటా విలువతో వాటాల అమ్మకం నుండి గ్రహించిన మూలధన లాభాలు కూడా కావచ్చు. | ||

| కార్పస్ | పెట్టుబడిదారుల విశ్వాసాన్ని బట్టి మారుతుంది. | కొత్త యూనిట్లు జారీ చేయనందున కార్పస్ స్థిరంగా ఉంది | ||

| అమ్మకం ధర | ప్రాస్పెక్టస్లో పేర్కొన్న విధంగా NAV ప్లస్ ఎంట్రీ లేదా ఎగ్జిట్ లోడ్ | వారి NAV లకు ప్రీమియంలు లేదా డిస్కౌంట్లలో వర్తకం | ||

| ట్రేడింగ్ | ఫండ్ యొక్క అండర్ రైటర్ నుండి నేరుగా కొనుగోలు చేయబడింది | కొనుగోలు చేసి బ్రోకర్ల ద్వారా అమ్మారు. బ్రోకరేజ్ సంస్థలు కొత్తగా జారీ చేసిన వాటాలను అండర్రైట్ చేసి విక్రయిస్తాయి | ||

| పరిమితులు | అధిక స్థాయి అస్థిరత మరియు నష్టాల కారణంగా పరపతి & ద్రవ్యతపై పెట్టుబడిపై సహేతుకమైన పరిమితులు. | పరపతి మరియు ద్రవ్యతకు సంబంధించి తక్కువ పరిమితులు కానీ కఠినమైన నియంత్రణ పరిమితులు వర్తిస్తాయి. | ||

| కనీస పెట్టుబడి | పరిమిత పునర్వినియోగపరచలేని డబ్బుతో రిటైల్ పెట్టుబడిదారులకు ఆకర్షణీయంగా ఉండే చిన్న పెట్టుబడి. | మొత్తం పెట్టుబడికి అనుమతి ఉంది. | ||

| ద్రవ్యత | సులభంగా ద్రవపదార్థం చేయగల పెట్టుబడులు | 7 రోజుల్లో NAV వద్ద విక్రయించలేని ద్రవ సెక్యూరిటీల వైపు పెట్టుబడులు వంగి ఉంటాయి. |

ముగింపు

ప్రతి వర్గానికి దాని రెండింటికీ ఉన్నప్పటికీ, పెట్టుబడి పెట్టాలనే నిర్ణయం పెట్టుబడిదారుల చేతుల్లోనే ఉంటుంది మరియు వారి పెట్టుబడి లక్ష్యాలు. ఇది పెట్టుబడిదారుడి రిస్క్ ఆకలిపై కూడా ఆధారపడి ఉంటుంది. పరిమిత మూలధనంతో రిటైల్ పెట్టుబడిదారుడు ఓపెన్-ఎండ్ ఫండ్ను ఇష్టపడతారు, ఎందుకంటే ఇది సాపేక్షంగా స్థిరమైన రాబడితో చాలా సౌలభ్యాన్ని అందిస్తుంది.

క్లోజ్డ్ ఎండ్ మ్యూచువల్ ఫండ్లలో పెట్టుబడులు పెట్టడం మార్కెట్లో కొత్తగా ఉన్న పెట్టుబడిదారులకు గందరగోళంగా ఉంటుంది. ఈ నిర్మాణంలోని సెక్యూరిటీలు NAV కి ప్రీమియం లేదా డిస్కౌంట్ వద్ద విక్రయిస్తాయి కాబట్టి, పెట్టుబడి ఫలవంతమైనదా కాదా అని నిర్ణయించడానికి అంతర్లీన భద్రత యొక్క అంతర్గత విలువను నిర్ణయించడం అవసరం.