పన్ను అకౌంటింగ్ (అర్థం) | పన్ను అకౌంటింగ్ యొక్క ప్రాథమికాలను తెలుసుకోండి

పన్ను అకౌంటింగ్ అంటే ఏమిటి?

టాక్స్ అకౌంటింగ్ అనేది పన్ను రిటర్న్స్ మరియు పన్ను సమ్మతి కోసం అవసరమైన ఇతర స్టేట్మెంట్ల తయారీకి ఉపయోగించే పద్ధతులు మరియు విధానాలను సూచిస్తుంది మరియు అందువల్ల, పన్ను విధించదగిన లాభం పొందడానికి ఫ్రేమ్వర్క్లు మరియు మార్గదర్శకాలను ఇది అందిస్తుంది.

అలాగే, ప్రతి దేశంలో పన్ను విధానాలు వివిధ అంశాలపై సాధారణంగా అంగీకరించబడిన అకౌంటింగ్ సూత్రాలతో విభిన్నంగా ఉంటాయి. ఈ వైవిధ్యం వాయిదాపడిన పన్ను ఆస్తులు మరియు బాధ్యతల ఉత్పత్తికి దారితీస్తుంది. అలాగే, వ్యాట్ (వాల్యూ యాడెడ్ టాక్స్) అకౌంటింగ్, ట్రాన్స్ఫర్ ప్రైసింగ్ మరియు క్రాస్ బార్డర్ లావాదేవీల కోసం ప్రత్యేక మార్గదర్శకాలు ఉన్నాయి, ఇవన్నీ పన్ను అకౌంటింగ్ పరిధిలోకి వస్తాయి.

పన్ను అకౌంటింగ్ యొక్క ప్రాథమికాలు

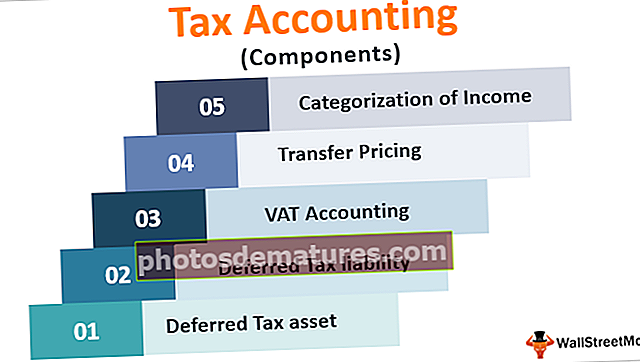

ఆదాయపు పన్ను అకౌంటింగ్ చేయడానికి కారణం అకౌంటింగ్ సూత్రాల ద్వారా వచ్చిన పుస్తక లాభంలో సర్దుబాట్లు చేయడం ద్వారా పన్ను చెల్లించదగిన లాభం మరియు పన్ను చెల్లించాల్సిన పన్ను. ఈ పని మరియు సర్దుబాట్లన్నీ పన్ను రాబడిలో భాగంగా ఉంటాయి మరియు ఈ ప్రకటనలు పన్ను ఆడిట్ కోసం ఉంచబడతాయి. పన్నుల కోసం అకౌంటింగ్ యొక్క వివిధ భాగాలు ఉన్నాయి, వాటిలో కొన్ని క్రింద చర్చించబడ్డాయి -

# 1 - వాయిదాపడిన పన్ను ఆస్తి

పుస్తక లాభంలో వ్యత్యాసం ఉన్నప్పుడు ఉత్పత్తి అవుతుంది మరియు సమయ సమస్య కారణంగా పన్ను పరిధిలోకి వచ్చే లాభం తలెత్తుతుంది. ప్రస్తుత సంవత్సరంలో అకౌంటింగ్లో తగ్గింపు కోసం పరిగణించబడే అనుమానాస్పద అప్పులకు కేటాయింపు వంటి ఖర్చులు ఉన్నాయి. ఏదేమైనా, ఈ మొత్తాన్ని చెడ్డ అప్పుగా ప్రకటించినప్పుడు మాత్రమే పన్నుల తగ్గింపుకు ఇవి అనుమతించబడతాయి, ఇది రాబోయే సంవత్సరాల్లో జరగవచ్చు.

ఈ సందర్భంలో, అకౌంటింగ్ లాభంతో పోలిస్తే పన్ను పరిధిలోకి వచ్చే లాభం ఎక్కువగా ఉంటుంది మరియు వ్యక్తి లేదా సంస్థ ఈ సంవత్సరం ఎక్కువ పన్నులు చెల్లిస్తుంది, ఇది. మినహాయింపు కోసం కేటాయింపు మొత్తాన్ని తిరస్కరించడం వలన పెరుగుతున్న లాభంపై పన్నుగా చెల్లించే అదనపు మొత్తాన్ని వాయిదాపడిన పన్నుగా పరిగణిస్తారు, ఇది రాబోయే సంవత్సరాల్లో గ్రహించబడుతుంది.

# 2 - వాయిదాపడిన పన్ను బాధ్యత

సమయ వ్యత్యాసం కారణంగా ప్రస్తుత సంవత్సరంలో వ్యక్తి లేదా సంస్థ తక్కువ పన్నులు చెల్లించాల్సి వస్తే వాయిదాపడిన పన్ను బాధ్యత ఏర్పడుతుంది. ఉదాహరణకు - (ఎస్ఎల్ఎం) సరళరేఖ పద్ధతిలో 8 సంవత్సరాలుగా అకౌంటింగ్ పుస్తకాలలో $ 10,000 ఆస్తి క్షీణించబడుతుందని పరిశీలిద్దాం - ప్రతి సంవత్సరం తరుగుదల $ 1,250 ($ 10,000/8) అవుతుంది.

ఏదేమైనా, పన్ను నిబంధనలు పేర్కొన్నట్లయితే, ఆస్తులను విలువ తగ్గించాలి @ 20% (WDV) వ్రాసిన విలువ పద్ధతి. రెండవ సంవత్సరంలో పన్ను ప్రయోజనం కోసం తరుగుదల 6 1,600 (($ 10,000 - 2000 అనగా మొదటి సంవత్సరానికి 20%) = $ 8,000 * 20% = $ 1,600)).

ఇక్కడ సంస్థ పన్నుల ప్రయోజనాల కోసం $ 350 ($ 1,600- $ 1,250) అదనపు మినహాయింపు పొందుతుంది. మేము పన్ను రేటును 30% గా భావిస్తే, ఇక్కడ వాయిదాపడిన పన్ను బాధ్యత $ 105 ($ 350 * 30%).

# 3 - వ్యాట్ అకౌంటింగ్

చాలా దేశాలు మంచి & సేవా పన్ను (జిఎస్టి) లేదా వ్యాట్ (విలువ-ఆధారిత పన్ను), ఇది జారీ చేసిన దాదాపు అన్ని ఇన్వాయిస్లలో భాగం. ఇప్పుడు, దీనిని నేరుగా ఖర్చులుగా పరిగణించకూడదు ఎందుకంటే సంస్థలకు ఇప్పటికే చెల్లించిన మొత్తానికి ఇన్పుట్ టాక్స్ క్రెడిట్ లభిస్తుంది. ఆ ఇన్పుట్లను క్లెయిమ్ చేయడానికి, పన్ను అధికారులు సంస్థ యొక్క ఇన్వాయిస్, పేరు మరియు రిజిస్ట్రేషన్, రెండవ భాగం యొక్క వివరాలు మొదలైన వాటికి సంబంధించి కొన్ని షరతులు వేస్తారు మరియు ఈ షరతులన్నింటినీ VAT / GST క్లెయిమ్ చేయడానికి ముందు పన్ను అకౌంటింగ్ బృందం కలుసుకోవాలి. ఇన్పుట్ క్రెడిట్.

# 4 - బదిలీ ధర

నేటి ప్రపంచీకరణ ప్రపంచంలో, చాలా కంపెనీలు తమ శాఖలను ప్రపంచంలోని వివిధ ప్రాంతాల్లో తెరుస్తాయి. ఒక విధానం ఆర్మ్స్ లెంగ్త్ లావాదేవీ ప్రైసింగ్ అని పిలువబడే బదిలీ ధరలను పర్యవేక్షిస్తుంది, ఇది ప్రపంచవ్యాప్తంగా సరసమైన-వాణిజ్య విధానాన్ని సమర్థిస్తుంది. సరళమైన మాటలలో, సంబంధిత భాగం లేదా వ్యక్తి సంబంధం లేని మూడవ పార్టీకి విక్రయించిన ధర కంటే తక్కువ ఖర్చుతో మంచి లేదా సేవలను పొందరాదని ఇది పేర్కొంది.

అలాగే, ఒక సంస్థ ప్రజలు పనిచేసే ఏకైక ఆఫ్షోర్ కార్యాలయాన్ని ఏర్పాటు చేసి ఉంటే, మరియు ఆ దేశంలో ఇతర వ్యాపారం జరగడం లేదు. బదిలీ ధర విధానం ప్రకారం, ఆఫ్షోర్ కార్యాలయాన్ని నిర్వహించడానికి అయ్యే ఖర్చులపై సంస్థ కొంత శాతం (8-15%) పన్ను చెల్లించాలి. బదిలీ ధర అనేది నేటి ప్రపంచంలో వేగవంతమైన మరియు సవాలు చేసే భాగాలలో ఒకటి.

# 5 - ఆదాయ వర్గీకరణ

అకౌంటింగ్ లాభం లెక్కించడానికి అన్ని రశీదులు మరియు చెల్లింపులను అకౌంటింగ్ పరిగణించింది. ఏదేమైనా, అన్ని రశీదులు వ్యాపారానికి సంబంధించినవి కావు, మరియు రసీదు రకాన్ని బట్టి పన్ను రేటు భిన్నంగా ఉంటుంది.

దిగువ ఉదాహరణను పరిశీలిద్దాం -

పట్టిక 1 లో, అకౌంటింగ్ పుస్తకాల నుండి సేకరించిన సారం చూపబడింది, మరియు రెండవ పట్టికలో ఆదాయ-పన్ను రేట్లు ఆదాయ రకాల్లో తేడా ఉన్నందున పన్ను అకౌంటింగ్ ఆదాయ రకాన్ని ఎలా వర్గీకరించాలో చూపిస్తుంది.

ప్రయోజనాలు

- సరైన పన్ను రేటు దరఖాస్తు కోసం ఆదాయ వర్గీకరణ;

- చట్టబద్ధమైన సమ్మతి కట్టుబడి.

- పన్ను రిటర్నులను దాఖలు చేయడం ద్వారా ప్రస్తుత మరియు మునుపటి సంవత్సరాల నష్టాలను భవిష్యత్ కాలాల్లో సెట్ చేయవచ్చు.

- పన్ను ఆడిట్ సౌకర్యం.

- సమయానుసారంగా స్వీయ-అంచనా మరియు పన్ను చెల్లింపులు;

ప్రతికూలతలు

- పని కోసం అదనపు సమయం మరియు వనరులు అవసరం;

- పన్ను నిపుణులు సంస్థలకు చాలా వసూలు చేస్తారు.

- దాదాపు ప్రతి సంవత్సరం పన్ను విధానాలలో మార్పులు ఉన్నాయి.

గమనించవలసిన ముఖ్యమైన పాయింట్లు

పాలసీలు, పన్ను రేట్లు మొదలైన వాటిలో మార్పు వచ్చిన ప్రతిసారీ సంస్థలు / వ్యక్తి తమను తాము అప్డేట్ చేసుకోవాలి మరియు తదనుగుణంగా అకౌంటింగ్ సాఫ్ట్వేర్ను సవరించాలి.

ముగింపు

ఏదైనా వ్యాపారం లేదా వ్యక్తికి పన్ను అకౌంటింగ్ కీలకమైనది ఎందుకంటే ఇది సరైన ఆదాయాన్ని ప్రకటించడానికి మరియు తగిన పన్నులు చెల్లించడానికి ఒక ఫ్రేమ్వర్క్ను అందిస్తుంది. అస్పష్టత విషయంలో, పన్ను ఎగవేతదారులకు జరిమానాలు మరియు జరిమానాలు ఉన్నందున పన్ను వర్తింపులో తప్పిపోకుండా ఉండటానికి ఒక పన్ను నిపుణుడిని సంప్రదించాలి. ప్రతి రకమైన వ్యాపారం లేదా వ్యక్తికి ఏ పద్ధతి ఉత్తమంగా పనిచేస్తుందో ఎంచుకోవడం ద్వారా ఇది పన్ను ఎగవేత కోసం కూడా పనిచేస్తుంది.