క్రెడిట్ స్ప్రెడ్ (అర్థం, ఫార్ములా) | క్రెడిట్ స్ప్రెడ్ ప్రమాదాన్ని ఎలా లెక్కించాలి?

క్రెడిట్ స్ప్రెడ్ అంటే ఏమిటి?

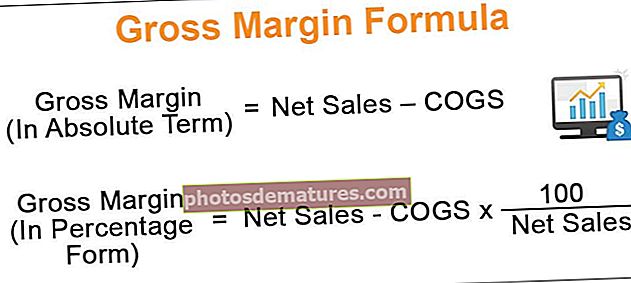

క్రెడిట్ స్ప్రెడ్ రెండు బాండ్ల దిగుబడిలో తేడాగా నిర్వచించబడింది (ఎక్కువగా ఇలాంటి పరిపక్వత మరియు క్రెడిట్ యొక్క వివిధ నాణ్యత). 5 సంవత్సరాల ట్రెజరీ బాండ్ 5% దిగుబడితో మరియు మరో 5 సంవత్సరాల కార్పొరేట్ బాండ్ 6.5% వద్ద ట్రేడ్ అవుతుంటే, ట్రెజరీపై వ్యాప్తి 150 బేసిస్ పాయింట్లు (1.5%)

- పెరుగుతున్న క్రెడిట్ స్ప్రెడ్ ఆందోళనకు కారణం కావచ్చు, ఎందుకంటే ఇది రుణగ్రహీత (పైన పేర్కొన్న ఉదాహరణలో కార్పొరేట్ బాండ్) ద్వారా పెద్ద మరియు వేగంగా నిధుల అవసరాన్ని సూచిస్తుంది. ఏదైనా పెట్టుబడిని పరిగణనలోకి తీసుకునే ముందు ఆర్థిక పరిస్థితికి మరియు రుణగ్రహీత యొక్క విశ్వసనీయతకు సహాయం చేయాలి. మరోవైపు, ఇరుకైన క్రెడిట్ స్ప్రెడ్ క్రెడిట్ యోగ్యతను మెరుగుపరచడాన్ని సూచిస్తుంది.

- తక్కువ దిగుబడినిచ్చే ప్రభుత్వ బాండ్లు దేశం యొక్క నిధుల కొరత గురించి సూచనలు లేనందున ఆర్థిక వ్యవస్థ యొక్క సంతృప్తికరమైన ఆర్థిక స్థితిని హైలైట్ చేస్తుంది.

క్రెడిట్ స్ప్రెడ్ ఫార్ములా

క్రెడిట్ స్ప్రెడ్ ఫార్ములా-

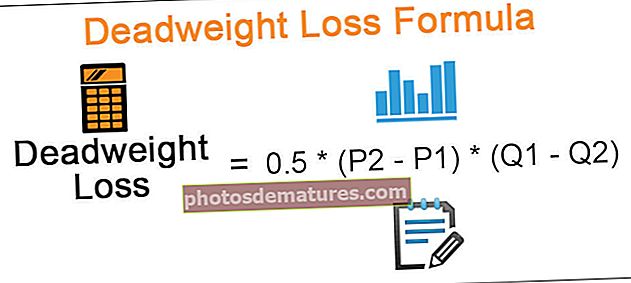

క్రెడిట్ స్ప్రెడ్ = (1 - రికవరీ రేట్) (డిఫాల్ట్ సంభావ్యత)

సూత్రం కేవలం ఒక బాండ్పై క్రెడిట్ స్ప్రెడ్ అనేది జారీదారు యొక్క డిఫాల్ట్ టైమ్స్ యొక్క సంభావ్యత యొక్క ఉత్పత్తి, సంబంధిత లావాదేవీపై రికవరీకి 1 మైనస్ అవకాశం.

క్రెడిట్ స్ప్రెడ్ను ప్రభావితం చేసే అంశాలు

ఒక సంస్థ 15 సంవత్సరాల కాలంలో మార్కెట్ నుండి నిధులు తీసుకోవాలనుకుందాం. ఏదేమైనా, సంస్థ యొక్క నష్టాలను మార్కెట్ ఎలా అంచనా వేస్తుందో సంస్థకు ఖచ్చితంగా తెలియదు, అనగా వ్యాప్తి ఏమిటో స్పష్టత లేకపోవడం. దిగుబడి వ్యాప్తి ఎక్కువగా ఉంటే రుణాలు తీసుకునే ఖర్చులు తీవ్రంగా ప్రభావితమవుతాయి.

రుణ జారీపై నిర్ణయం తీసుకునే ముందు నిర్వహణ ఈ క్రింది అంశాలను పరిగణించాలి:

- ద్రవ్యత

- పన్నులు

- అకౌంటింగ్ పారదర్శకత

- చరిత్ర ఏదైనా ఉంటే డిఫాల్ట్ అవుతుంది

- ఆస్తి ద్రవ్యత

స్ప్రెడ్స్ యొక్క విస్తరణను ప్రభావితం చేసే విధంగా పైన పేర్కొన్న అన్ని అంశాలను జాగ్రత్తగా అధ్యయనం చేయాలి. కంపెనీ విశ్లేషణలో ఏవైనా మెరుగుదలలు స్ప్రెడ్స్ తగ్గిపోతాయి.

క్రెడిట్ స్ప్రెడ్లతో వడ్డీ రేట్లు మార్పులు

వడ్డీ రేట్లు వివిధ రకాల బాండ్లకు మారుతూ ఉంటాయి మరియు సమకాలీకరణలో అవసరం లేదు. ఉదా., మార్కెట్లో చాలా అనిశ్చితి ఉంటే, పెట్టుబడిదారులు తమ నిధులను యుఎస్ ట్రెజరీల వంటి సురక్షితమైన స్వర్గధామాలలో ఉంచడానికి మొగ్గు చూపుతారు, దీనివల్ల నిధుల పెరుగుదల ఉన్నందున దిగుబడి తగ్గుతుంది. మరోవైపు, పెరిగిన అనిశ్చితి కారణంగా కార్పొరేట్ బాండ్ల దిగుబడి పెరుగుతుంది. ఈ విధంగా, ట్రెజరీ దిగుబడి ఈ సందర్భంలో పడిపోతున్నప్పటికీ, వ్యాప్తి విస్తరిస్తోంది.

ఒక రకమైన బాండ్ల కోసం మారుతున్న క్రెడిట్ స్ప్రెడ్ను విశ్లేషిస్తే, చారిత్రక క్రెడిట్ వ్యాప్తికి సంబంధించి ఆ బాండ్ల మార్కెట్ ఎంత చౌకగా (విస్తృతంగా) లేదా ఖరీదైన (గట్టి స్ప్రెడ్) మార్కెట్లో ఉందో తెలుసుకోవచ్చు.

క్రెడిట్ రిస్క్కు క్రెడిట్ స్ప్రెడ్ యొక్క సంబంధం

బాండ్ల యొక్క క్రెడిట్ ప్రమాదాన్ని నిర్ణయించడంలో క్రెడిట్ స్ప్రెడ్లు ఒకే అతిపెద్ద కారకం అనే సాధారణ అపోహ ఉంది. అయినప్పటికీ, ఇతర ఖజానాపై బాండ్ల ‘స్ప్రెడ్ ప్రీమియం’ ని నిర్ణయించే అనేక ఇతర అంశాలు ఉన్నాయి.

ఉదా. మునిసిపల్ బాండ్ల వంటి అనుకూలమైన పన్ను చిక్కులతో ఉన్న బాండ్లు యుఎస్ ఖజానా కంటే తక్కువ దిగుబడితో వర్తకం చేయవచ్చు. ఇది మార్కెట్ వాటిని తక్కువ ప్రమాదకరమని భావించడం వల్ల కాదు, కానీ మునిసిపల్ బాండ్ల యొక్క సాధారణ అవగాహన వల్ల ఖజానా వలె దాదాపుగా సురక్షితంగా పరిగణించబడుతుంది మరియు పెద్ద పన్ను ప్రయోజనం ఉంటుంది.

అదేవిధంగా, అనేక కార్పొరేట్ బాండ్లు ద్రవంగా ఉంటాయి, బాండ్ల కోసం చురుకైన మార్కెట్ లేనందున ఒకసారి కొనుగోలు చేసిన బాండ్లను విక్రయించడంలో ఇబ్బందులు ఉన్నాయని సూచిస్తున్నాయి. ఇది పెట్టుబడిదారులు క్రెడిట్ దిగుబడిని పెంచడం కంటే అధిక దిగుబడిని ఆశించేలా చేస్తుంది.