మునిగిపోతున్న ఫండ్ ఫార్ములా | మునిగిపోయే నిధిని ఎలా లెక్కించాలి (ఉదాహరణలు)

సింకింగ్ ఫండ్ ఫార్ములా యొక్క నిర్వచనం

మునిగిపోయే నిధి బాండ్ ఇష్యూ యొక్క ఖచ్చితమైన భాగాన్ని తిరిగి కొనుగోలు చేయడానికి లేదా ఒక ప్రధాన ఆస్తి లేదా ఇతర సారూప్య మూలధన వ్యయాల భర్తీ కోసం నిర్దిష్ట బాండ్ జారీచేసేవారు ఏర్పాటు చేసిన ఫండ్ను సూచిస్తుంది. అందుకని, బాండ్ జారీచేసేవారు ప్రతి కాలానికి మునిగిపోయే నిధికి కొంత మొత్తాన్ని అందించాల్సిన అవసరం ఉంది మరియు మునిగిపోతున్న నిధిని లెక్కించే సూత్రం క్రింద చూపిన విధంగా ఉంటుంది.

ఎక్కడ

- పి = మునిగిపోతున్న నిధికి ఆవర్తన సహకారం,

- r = వార్షిక వడ్డీ రేటు,

- n = సంవత్సరాల సంఖ్య

- m = సంవత్సరానికి చెల్లింపుల సంఖ్య

మరియు మునిగిపోతున్న నిధికి ఆవర్తన సహకారం యొక్క సూత్రాన్ని ఇలా సూచించవచ్చు,

సింకింగ్ ఫండ్ లెక్కింపు (దశల వారీగా)

- దశ 1: మొదట, కంపెనీ వ్యూహం ప్రకారం మునిగిపోతున్న నిధికి అవసరమైన ఆవర్తన సహకారాన్ని నిర్ణయించండి. ఆవర్తన సహకారాన్ని పి.

- దశ 2: ఇప్పుడు, ఫండ్ యొక్క వార్షిక వడ్డీ రేటు మరియు ఆవర్తన చెల్లింపు యొక్క ఫ్రీక్వెన్సీని నిర్ణయించాలి, వీటిని వరుసగా r మరియు m ద్వారా సూచిస్తారు. అప్పుడు వార్షిక వడ్డీ రేటును సంవత్సరానికి వేతన సంఖ్యతో విభజించడం ద్వారా ఆవర్తన వడ్డీ రేటు లెక్కించబడుతుంది. అనగా ఆవర్తన వడ్డీ రేటు = r / m

- దశ 3: ఇప్పుడు, సంవత్సరాల సంఖ్యను నిర్ణయించాలి మరియు అది n చే సూచించబడుతుంది. అప్పుడు సంవత్సరానికి వ్యవధి సంఖ్యను మరియు చెల్లింపుల పౌన frequency పున్యాన్ని గుణించడం ద్వారా మొత్తం కాలాల సంఖ్య లెక్కించబడుతుంది. అనగా కాలాల మొత్తం సంఖ్య =n * మ

- దశ 4: చివరగా, పైన చూపిన విధంగా ఆవర్తన వడ్డీ రేటు (దశ 2) మరియు మొత్తం కాలాల సంఖ్య (దశ 3) ఉపయోగించి మునిగిపోయే నిధి యొక్క గణన చేయవచ్చు.

ఉదాహరణలు

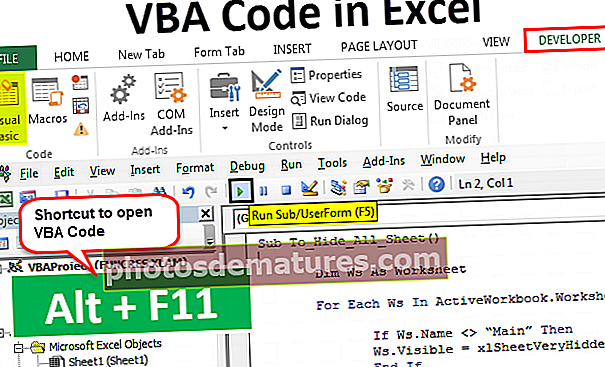

మీరు ఈ సింకింగ్ ఫండ్ ఫార్ములా ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - సింకింగ్ ఫండ్ ఫార్ములా ఎక్సెల్ మూసఉదాహరణ # 1

నెలవారీ ఆవర్తన సహకారంతో, 500 1,500 తో మునిగిపోతున్న ఫండ్ యొక్క ఉదాహరణ తీసుకుందాం. కొనసాగుతున్న విస్తరణ ప్రాజెక్టు కోసం సేకరించిన కొత్తగా తీసుకున్న రుణాన్ని (జీరో-కూపన్ బాండ్లు) విరమించుకోవడానికి ఈ ఫండ్ అవసరం. వార్షిక వడ్డీ రేటు 6% మరియు 5 సంవత్సరాలలో అప్పు తిరిగి చెల్లించబడితే మునిగిపోతున్న ఫండ్ మొత్తాన్ని లెక్కించండి.

సింకింగ్ ఫండ్ లెక్కింపు కోసం క్రింది డేటాను ఉపయోగించండి.

అందువల్ల, మునిగిపోతున్న ఫండ్ మొత్తాన్ని లెక్కించడం ఈ క్రింది విధంగా ఉంటుంది,

- సింకింగ్ ఫండ్ = ((1 + 6% / 12) ^ (5-12) - 1) / (6% / 12) * $ 1,500

మునిగిపోయే నిధి ఉంటుంది -

- సింకింగ్ ఫండ్ = $ 104,655.05 ~ $ 104,655

అందువల్ల, సంస్థ మొత్తం debt ణాన్ని ఐదేళ్ల నుండి విరమించుకోవడానికి $ 104,655 మునిగిపోయే నిధి అవసరం.

ఉదాహరణ # 2

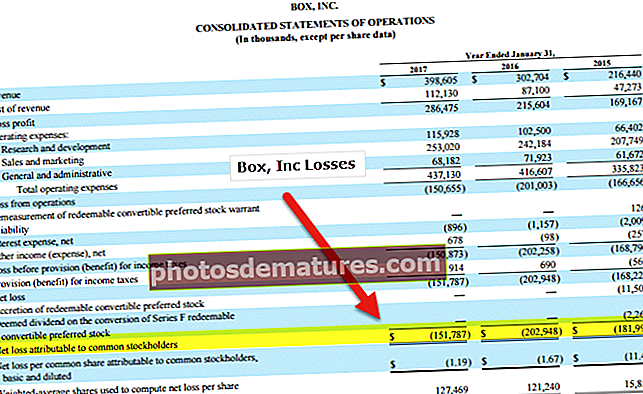

ఒక్కొక్కటి $ 1,000 విలువైన 1,000 జీరో-కూపన్ బాండ్ల రూపంలో నిధులను సేకరించిన ఎబిసి లిమిటెడ్ కంపెనీకి ఉదాహరణ తీసుకుందాం. 10 సంవత్సరాల తరువాత బాండ్ల తిరిగి చెల్లించడానికి మునిగిపోయే నిధిని ఏర్పాటు చేయాలని కంపెనీ కోరుకుంటుంది. వార్షిక వడ్డీ రేటు 5% మరియు ఆ సహకారం సగం సంవత్సరానికి చేయబడితే ఆవర్తన సహకారం మొత్తాన్ని నిర్ణయించండి.

మొదట, ఆవర్తన సహకారం యొక్క లెక్కింపుకు అవసరమైన సింకింగ్ ఫండ్ యొక్క గణన చేయండి.

- ఇచ్చిన, మునిగిపోయే నిధి, A = బాండ్ యొక్క సమాన విలువ * బాండ్ల సంఖ్య

- = $1,000 * 1,000 = $1,000,000

ఆవర్తన సహకారం యొక్క లెక్కింపు కోసం క్రింది డేటాను ఉపయోగించండి.

అందువల్ల, పై సూత్రాన్ని ఉపయోగించి ఆవర్తన సహకారం మొత్తాన్ని లెక్కించవచ్చు,

- ఆవర్తన సహకారం = (5% / 2) / ((1 + 5% / 2) ^ (10 * 2) -1) * $ 1,000,000

ఆవర్తన సహకారం ఉంటుంది -

- ఆవర్తన సహకారం = $ 39,147.13 ~ $ 39,147

అందువల్ల, 10 సంవత్సరాల తరువాత జీరో-కూపన్ బాండ్లను విరమించుకోవడానికి మునిగిపోతున్న నిధిని నిర్మించడానికి కంపెనీ అర్ధ సంవత్సరానికి, 39,147 మొత్తాన్ని అందించాల్సి ఉంటుంది.

Lev చిత్యం మరియు ఉపయోగాలు

పెట్టుబడిదారుడి కోణం నుండి, మునిగిపోతున్న ఫండ్ మూడు ప్రధాన మార్గాల్లో ప్రయోజనకరంగా ఉంటుంది-

- రుణ ఫలితాల మధ్యంతర పదవీ విరమణ తక్కువ ప్రిన్సిపాల్ బకాయికి దారితీస్తుంది, ఇది తుది తిరిగి చెల్లించడం మరింత సౌకర్యవంతంగా మరియు అవకాశం ఇస్తుంది. ఇది డిఫాల్ట్ ప్రమాదాన్ని తగ్గిస్తుంది.

- ఒకవేళ వడ్డీ రేటు పెరిగితే, ఇది బాండ్ ధరలను తగ్గిస్తుంది, పెట్టుబడిదారుడికి కొంత నష్ట ప్రమాద రక్షణ లభిస్తుంది ఎందుకంటే ఈ బాండ్లలో కొంత భాగాన్ని విమోచించాల్సిన అవసరం ఉంది. విముక్తి మునిగిపోయే ఫండ్ కాల్ ధర వద్ద అమలు చేయబడుతుంది, ఇది సాధారణంగా సమాన విలువ వద్ద నిర్ణయించబడుతుంది.

- కొనుగోలుదారుగా వ్యవహరించడం ద్వారా ద్వితీయ విఫణిలో బాండ్ల ద్రవ్యతను కొనసాగించడానికి మునిగిపోయే నిధి అవసరం. వడ్డీ రేట్లు పెరిగినప్పుడు బాండ్లకు తక్కువ విలువకు దారితీస్తుంది, ఈ నిబంధన పెట్టుబడిదారులకు ప్రయోజనం చేకూరుస్తుంది ఎందుకంటే ధరలు తగ్గినప్పటికీ జారీచేసేవారు బాండ్లను కొనుగోలు చేయాలి.

అయినప్పటికీ, పెట్టుబడిదారులకు చాలా నష్టాలు ఉన్నాయి-

- వడ్డీ రేటు తగ్గడం వల్ల బాండ్ ధరలు పెరిగితే, బాండ్ మునిగిపోయే ఫండ్ కోసం తప్పనిసరి విముక్తి కారణంగా పెట్టుబడిదారుడి పైకి పరిమితం కావచ్చు. అంటే బహిరంగ మార్కెట్లో బాండ్ల ధర అధికంగా ఉన్నప్పటికీ పెట్టుబడిదారులు తమ బాండ్ల కోసం స్థిర సింకింగ్-ఫండ్ ధరను అందుకుంటారు.

- ఇంకా, క్షీణిస్తున్న వడ్డీ రేటుతో మార్కెట్లో మునిగిపోతున్న ఫండ్ నిబంధనల కారణంగా పెట్టుబడిదారులు తమ డబ్బును తక్కువ రేటుకు తిరిగి పెట్టుబడి పెట్టవచ్చు.

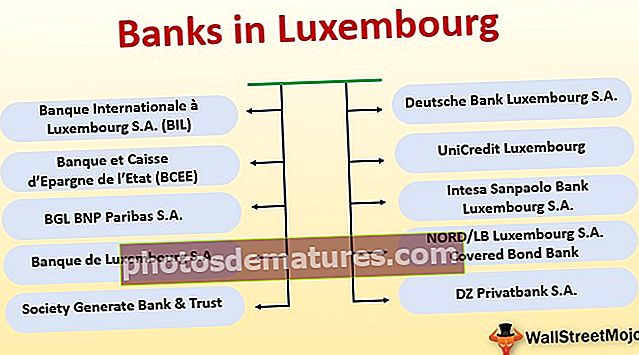

జారీచేసేవారికి, మునిగిపోతున్న ఫండ్ క్రెడిట్ మెరుగుదల వలె పనిచేస్తుంది మరియు కంపెనీలు చౌకగా రుణాలు తీసుకోవడానికి వీలు కల్పిస్తాయి. పర్యవసానంగా, మునిగిపోయే నిధులతో ఉన్న బాండ్లు తక్కువ డిఫాల్ట్ రిస్క్ మరియు ఇబ్బంది రక్షణ కారణంగా ఫండ్లను మునిగిపోకుండా ఇలాంటి బాండ్ల కంటే తక్కువ దిగుబడిని ఇస్తాయి.