ఆల్ఫా ఫార్ములా | పోర్ట్ఫోలియో యొక్క ఆల్ఫాను ఎలా లెక్కించాలి? | ఉదాహరణలు

పోర్ట్ఫోలియో యొక్క ఆల్ఫాను లెక్కించడానికి ఫార్ములా

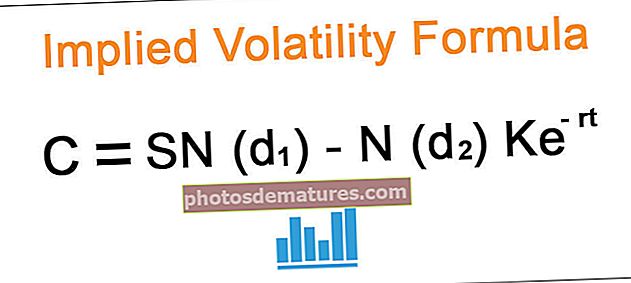

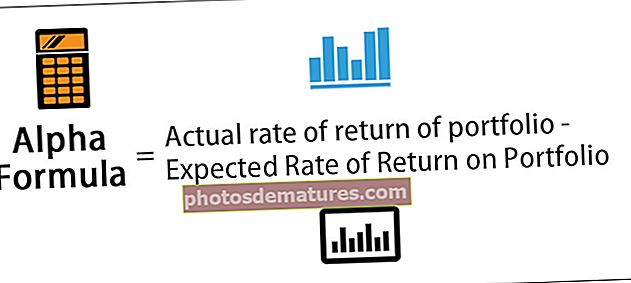

ఆల్ఫా అనేది ఒక సూచిక, ఇది తక్కువ నష్టానికి సంబంధించి సాధ్యమైనంత ఎక్కువ రాబడిని నిర్ణయించడానికి ఉపయోగించబడుతుంది మరియు ఫార్ములా ప్రకారం, మార్కెట్ రిటర్న్ నుండి వచ్చే రిటర్న్-ఫ్రీ రేటును తీసివేసి, ఫలితాన్ని గుణించడం ద్వారా ఆల్ఫా లెక్కించబడుతుంది. బీటా ప్రాతినిధ్యం వహిస్తున్న పోర్ట్ఫోలియో యొక్క క్రమబద్ధమైన ప్రమాదం మరియు పోర్ట్ఫోలియోపై రాబడి యొక్క rate హించిన రేటు నుండి రాబడి యొక్క ప్రమాద రహిత రేటుతో పాటు ఫలితాన్ని మరింత తీసివేయడం.

రిస్క్-ఫ్రీ రిటర్న్ రేటు, పోర్ట్ఫోలియో యొక్క బీటా మరియు మార్కెట్ రిస్క్ ప్రీమియం ఆధారంగా పోర్ట్ఫోలియో యొక్క return హించిన రాబడిని లెక్కించడం ద్వారా ఆల్ఫా లెక్కింపు సూత్రాన్ని మొదట చేయవచ్చు, ఆపై ఫలితాన్ని వాస్తవ రేటు నుండి తీసివేయవచ్చు. పోర్ట్ఫోలియో తిరిగి.

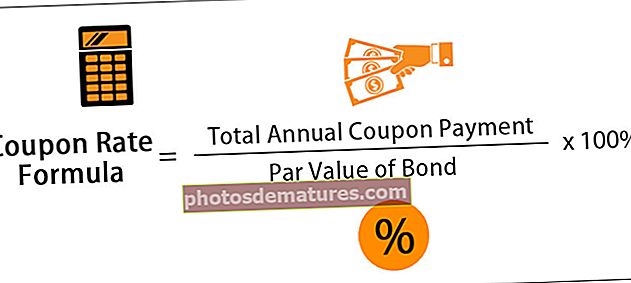

పోర్ట్ఫోలియో యొక్క ఆల్ఫా = పోర్ట్ఫోలియో యొక్క వాస్తవ రేటు - పోర్ట్ఫోలియోపై రాబడి యొక్క ఆశించిన రేటులేదా

పోర్ట్ఫోలియో యొక్క ఆల్ఫా = పోర్ట్ఫోలియో యొక్క వాస్తవ రేటు - రిస్క్-ఫ్రీ రిటర్న్ రేటు - β * (మార్కెట్ రిటర్న్ - రిస్క్-ఫ్రీ రిటర్న్ రేటు)

పోర్ట్ఫోలియో లెక్కింపు యొక్క ఆల్ఫా (దశల వారీగా)

- దశ 1: మొదట, ప్రభుత్వ భద్రత యొక్క సగటు వార్షిక రాబడి నుండి నిర్ణయించగల ప్రమాద రహిత రేటును గుర్తించండి, ట్రెజరీ బాండ్లు గణనీయమైన వ్యవధిలో చెప్పండి.

- దశ 2: తరువాత, బెంచ్మార్క్ సూచిక యొక్క సగటు వార్షిక రాబడిని ట్రాక్ చేయడం ద్వారా చేయగలిగే మార్కెట్ రాబడిని గుర్తించండి, ఎస్ & పి 500 చెప్పండి, గణనీయమైన వ్యవధిలో. పర్యవసానంగా, మార్కెట్ రిటర్న్ నుండి రిస్క్-ఫ్రీ రిటర్న్ రేటును తగ్గించడం ద్వారా మార్కెట్ రిస్క్ ప్రీమియం లెక్కించబడుతుంది. మార్కెట్ రిస్క్ ప్రీమియం = మార్కెట్ రిటర్న్ - రిటర్న్ రిటర్న్ రేటు

- దశ 3:తరువాత, బెంచ్మార్క్ సూచికతో పోలిస్తే పోర్ట్ఫోలియో యొక్క కదలికను అంచనా వేయడం ద్వారా పోర్ట్ఫోలియో యొక్క బీటా నిర్ణయించబడుతుంది.

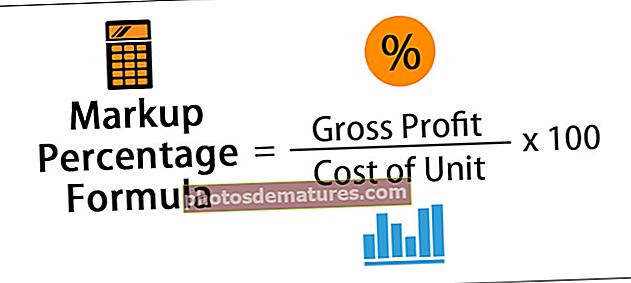

- దశ 4: ఇప్పుడు, రిస్క్-ఫ్రీ రిటర్న్ రేట్ (స్టెప్ 1), పోర్ట్ఫోలియో యొక్క బీటా (స్టెప్ 3) మరియు మార్కెట్ రిస్క్ ప్రీమియం (స్టెప్ 2) ఆధారంగా, పోర్ట్ఫోలియో తిరిగి వచ్చే రేటు ఈ క్రింది విధంగా లెక్కించబడుతుంది. పోర్ట్ఫోలియో రాబడి యొక్క rate హించిన రేటు = రిస్క్-ఫ్రీ రిటర్న్ రేటు + β * (మార్కెట్ రిటర్న్ - రిస్క్-ఫ్రీ రిటర్న్ రేటు)

- దశ 5: తరువాత, పోర్ట్ఫోలియో సాధించిన వాస్తవ రాబడి రేటు దాని ప్రస్తుత విలువ మరియు మునుపటి విలువ ఆధారంగా లెక్కించబడుతుంది.

- దశ 6: చివరగా, పోర్ట్ఫోలియో యొక్క ఆల్ఫా లెక్కింపు యొక్క సూత్రం పైన పేర్కొన్న విధంగా పోర్ట్ఫోలియో యొక్క వాస్తవ రాబడి రేటు (దశ 5) నుండి పోర్ట్ఫోలియో (దశ 4) యొక్క return హించిన రేటును తగ్గించడం ద్వారా జరుగుతుంది.

ఉదాహరణలు

మీరు ఈ ఆల్ఫా ఫార్ములా ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - ఆల్ఫా ఫార్ములా ఎక్సెల్ మూస

గత సంవత్సరంలో 16% రాబడిని గ్రహించిన మ్యూచువల్ ఫండ్ యొక్క ఉదాహరణను తీసుకుందాం. ఫండ్ కోసం తగిన బెంచ్మార్క్ సూచిక బుక్ వార్షిక రాబడి 11% కలిగి ఉంది. ఇంకా, బెంచ్మార్క్ సూచిక 1.3 అని మ్యూచువల్ ఫండ్ యొక్క బీటా అయితే ప్రమాద రహిత రాబడి రేటు 4%. మ్యూచువల్ ఫండ్ యొక్క ఆల్ఫా లెక్కింపు చేయండి.

ప్రశ్న ప్రకారం, ఆల్ఫా ఫార్ములా యొక్క లెక్కింపు కోసం ఈ క్రింది డేటా ఉంది.

Return హించిన రేటు

Return హించిన రాబడి రేటు = రిస్క్-ఫ్రీ రిటర్న్ రేటు + β * (బెంచ్మార్క్ రిటర్న్ - రిస్క్-ఫ్రీ రిటర్న్ రేటు)

- = 4% + 1.3 * (11% – 4%)

- = 13.1%

అందువల్ల, మ్యూచువల్ ఫండ్ యొక్క ఆల్ఫా లెక్కింపు క్రింది విధంగా ఉంటుంది -

- మ్యూచువల్ ఫండ్ యొక్క ఆల్ఫా = వాస్తవ రాబడి రేటు - return హించిన రాబడి రేటు

- ఆల్ఫా = 16% - 13.1%

మ్యూచువల్ ఫండ్ల ఆల్ఫా లెక్కింపు

- ఆల్ఫా = 2.9%

మ్యూచువల్ ఫండ్ యొక్క ఆల్ఫా 2.9%.

ఆల్ఫా ఫార్ములా యొక్క and చిత్యం మరియు ఉపయోగాలు

- ఆల్ఫా అనే పదం అనేక ఆర్థిక నమూనాలలో ఉపయోగించబడే సూచికను సూచిస్తుంది, CAPM (మూలధన ఆస్తి ధర నమూనా), పెట్టుబడి నుండి తక్కువ మొత్తంలో నష్టంతో అత్యధిక రాబడిని అంచనా వేయడానికి. ఆల్ఫాను జెన్సన్ ఇండెక్స్ అని కూడా అంటారు.

- ఆల్ఫా ఫార్ములా యొక్క భావనను అర్థం చేసుకోవడం చాలా ముఖ్యం ఎందుకంటే ఇది పోర్ట్ఫోలియో యొక్క రిస్క్-సర్దుబాటు పనితీరును కొలవడానికి ఉపయోగించబడుతుంది.

- ఇది అదనపు రాబడి లేదా పోర్ట్ఫోలియో యొక్క అసాధారణ రాబడిగా కూడా గుర్తించబడుతుంది. బెంచ్ మార్కుకు సంబంధించి ఫండ్ ఎంత ఘోరంగా లేదా మెరుగ్గా పనిచేసిందో ఈ సంఖ్య చూపిస్తుంది. ఈ వ్యత్యాసం ఫండ్ మేనేజర్ చేసిన తీర్పులకు జమ అవుతుంది. క్రియాశీల పోర్ట్ఫోలియో నిర్వాహకులు ప్రధానంగా వైవిధ్యభరితమైన పోర్ట్ఫోలియోలో ఆల్ఫాను ఉత్పత్తి చేయడానికి ప్రయత్నిస్తారు (డైవర్సిఫికేషన్ అనేది క్రమరహిత ప్రమాదాన్ని తొలగించడానికి ఉద్దేశించబడింది).