క్రెడిట్ సౌకర్యాల రకాలు | స్వల్పకాలిక మరియు దీర్ఘకాలిక

క్రెడిట్ సౌకర్యాల రకాలు

ప్రధానంగా రెండు రకాల రుణ సౌకర్యాలు ఉన్నాయి; స్వల్పకాలిక మరియు దీర్ఘకాలిక, ఇక్కడ మునుపటిది రుణదాతలు మరియు బిల్లులను చెల్లించడం సహా సంస్థ యొక్క పని మూలధన అవసరాలకు ఉపయోగించబడుతుంది, రెండోది సంస్థ యొక్క మూలధన వ్యయ అవసరాలను తీర్చడానికి ఉపయోగించబడుతుంది, సాధారణంగా బ్యాంకులు, ప్రైవేట్ నియామకాలు మరియు బ్యాంకులు.

ఈక్విటీని పెంచడం (ఐపిఓ, ఎఫ్పిఓ, లేదా కన్వర్టిబుల్ సెక్యూరిటీలను ఉపయోగించడం) ఒక సంస్థకు నిధుల సేకరణకు ఒక పద్దతిగా మిగిలిపోయింది, వ్యాపార యజమానులు వ్యాపారంపై తమ నియంత్రణను నిలుపుకోవడంలో సహాయపడటం వలన రుణాన్ని పెంచడానికి ఇష్టపడతారు. వాస్తవానికి, ఈ నిర్ణయం వడ్డీ మరియు ప్రధాన చెల్లింపులకు సేవ చేయడానికి నగదు ప్రవాహాల యొక్క సమర్ధతపై బలంగా ఆధారపడి ఉంటుంది, మరియు అధిక స్థాయి కలిగిన సంస్థ సంస్థ యొక్క కార్యకలాపాలపై మరియు స్టాక్ ధరపై భారం పడుతుంది. పర్యవసానంగా, చెల్లింపు నిబంధనలు, వడ్డీ రేట్లు, అనుషంగిక మరియు ప్రతి loan ణం యొక్క మొత్తం చర్చల ప్రక్రియ ఒక సంస్థ యొక్క మూలధన వ్యూహాన్ని రూపొందించడానికి కీలకంగా ఉంటాయి.

ఈ వ్యాసంలో, మేము వ్యాపార సమయంలో వివిధ రకాల క్రెడిట్ సౌకర్యాలు మరియు వాటి సాధారణ ఉపయోగం గురించి చర్చిస్తాము.

రెండు రకాల క్రెడిట్ సౌకర్యాలు

విస్తృతంగా, రెండు రకాల రుణ సౌకర్యాలు ఉన్నాయి:

1) స్వల్పకాలిక రుణాలు, ప్రధానంగా పని మూలధన అవసరాలకు; మరియు

2) మూలధన వ్యయానికి అవసరమైన దీర్ఘకాలిక రుణాలు (ప్రధానంగా భవన నిర్మాణ సౌకర్యాలు, యంత్రాలు మరియు పరికరాల కొనుగోలు మరియు విస్తరణ ప్రాజెక్టులు) లేదా సముపార్జన (ఇవి బోల్ట్-ఆన్ అంటే పరిమాణంలో చిన్నవి కావచ్చు లేదా రూపాంతరం చెందగల అంటే పోల్చదగిన పరిమాణం) .

స్వల్పకాలిక క్రెడిట్ సౌకర్యాలు

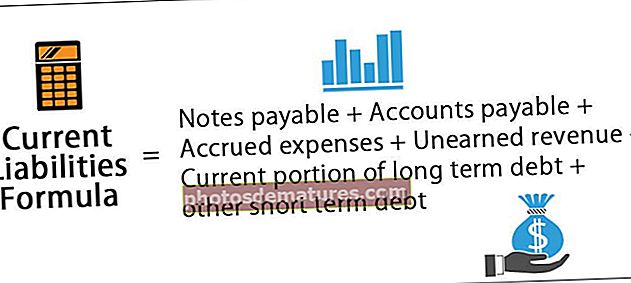

ది స్వల్పకాలిక రుణాలు ఈ క్రింది రకాల్లో ప్రధానంగా ఉంటుంది:

# 1 - నగదు క్రెడిట్ మరియు ఓవర్డ్రాఫ్ట్

ఈ రకమైన క్రెడిట్ సదుపాయంలో, ఒక సంస్థ తన డిపాజిట్ల కంటే ఎక్కువ నిధులను ఉపసంహరించుకోవచ్చు. అప్పుడు రుణగ్రహీత వడ్డీ రేటు చెల్లించాల్సి ఉంటుంది, ఇది ఓవర్డ్రాన్ చేసిన మొత్తానికి మాత్రమే వర్తిస్తుంది. ఓవర్డ్రాఫ్ట్ సదుపాయంపై వసూలు చేయబడిన పరిమాణం మరియు వడ్డీ రేటు సాధారణంగా రుణగ్రహీత యొక్క క్రెడిట్ స్కోరు (లేదా రేటింగ్) యొక్క పని.

# 2 - స్వల్పకాలిక రుణాలు

ఒక కార్పొరేషన్ తన పని మూలధన అవసరాలకు స్వల్పకాలిక రుణాలను కూడా తీసుకోవచ్చు, వీటిలో టేనర్ ఒక సంవత్సరం వరకు పరిమితం కావచ్చు. రుణగ్రహీత యొక్క క్రెడిట్ రేటింగ్ను బట్టి ఈ రకమైన క్రెడిట్ సౌకర్యం ప్రకృతిలో భద్రపరచబడవచ్చు లేదా ఉండకపోవచ్చు. బలమైన రుణగ్రహీత (సాధారణంగా ఇన్వెస్ట్మెంట్ గ్రేడ్ వర్గానికి చెందినవారు) అసురక్షిత ప్రాతిపదికన రుణం తీసుకోగలరు. మరోవైపు, పెట్టుబడి లేని గ్రేడ్ రుణగ్రహీత రుణగ్రహీత యొక్క స్వీకరించదగినవి మరియు జాబితాలు (నిల్వ లేదా రవాణాలో) వంటి ప్రస్తుత ఆస్తుల రూపంలో రుణాలకు అనుషంగిక అవసరం. అనేక పెద్ద సంస్థలు రివాల్వింగ్ క్రెడిట్ సదుపాయాలను కూడా తీసుకుంటాయి, దీని కింద కంపెనీ ఒక నిర్దిష్ట మొత్తంలో మరియు టేనర్లో కొనసాగుతున్న ప్రాతిపదికన రుణాలు తీసుకొని తిరిగి చెల్లించవచ్చు. ఇవి 5 సంవత్సరాల వరకు ఉండవచ్చు మరియు సాంప్రదాయ రుణాలతో పోల్చితే పెరిగిన వశ్యతకు నిబద్ధత రుసుము మరియు కొంచెం ఎక్కువ వడ్డీ రేటును కలిగి ఉంటుంది (ఇవి చెల్లింపులు చేసిన తర్వాత తిరిగి నింపవు).

రుణాలు తీసుకునే బేస్ సౌకర్యం అనేది వస్తువుల వాణిజ్య సంస్థలకు ప్రధానంగా అందించబడిన స్వల్పకాలిక రుణ సౌకర్యం యొక్క సురక్షితమైన రూపం. వాస్తవానికి, విలువ నిష్పత్తికి loan ణం, అనగా అంతర్లీన అనుషంగిక విలువకు ఇచ్చిన మొత్తం యొక్క నిష్పత్తి ఎల్లప్పుడూ ఒకటి కంటే తక్కువ, ఎక్కడో 75-85% చుట్టూ నిర్వహించబడుతుంది, విలువలో క్షీణత సంభవించే ప్రమాదాన్ని సంగ్రహించడానికి ఆస్తులు.

# 3 - ట్రేడ్ ఫైనాన్స్

సంస్థ యొక్క సమర్థవంతమైన నగదు మార్పిడి చక్రానికి ఈ రకమైన క్రెడిట్ సౌకర్యం అవసరం మరియు ఈ క్రింది రకాలు కావచ్చు:

- సరఫరాదారుల నుండి క్రెడిట్: సరఫరాదారు సాధారణంగా తన వినియోగదారులకు క్రెడిట్ అందించడంలో మరింత సౌకర్యవంతంగా ఉంటుంది, వీరితో బలమైన సంబంధాలు ఉన్నాయి. లాభదాయకమైన లావాదేవీని పొందటానికి సరఫరాదారుతో చెల్లింపు నిబంధనల చర్చలు చాలా ముఖ్యం. సరఫరాదారు చెల్లింపు పదానికి ఉదాహరణ “2% 10 నెట్ 45”, ఇది 10 రోజుల్లోపు చెల్లిస్తే కొనుగోలు ధర సరఫరాదారు 2% తగ్గింపుతో ఇవ్వబడుతుందని సూచిస్తుంది. ప్రత్యామ్నాయంగా, కంపెనీ మొత్తం పేర్కొన్న కొనుగోలు ధరను చెల్లించాల్సి ఉంటుంది, అయితే చెల్లింపును మరో 35 రోజులు పొడిగించే సౌలభ్యాన్ని కలిగి ఉంటుంది.

- లెటర్స్ ఆఫ్ క్రెడిట్: ఇది మరింత సురక్షితమైన క్రెడిట్ రూపం, దీనిలో కంపెనీ నుండి సరఫరాదారుకు చెల్లింపుకు బ్యాంక్ హామీ ఇస్తుంది. జారీచేసే బ్యాంక్ (అనగా సరఫరాదారుకు క్రెడిట్ లేఖను ఇచ్చే బ్యాంక్) దాని స్వంత శ్రద్ధతో పనిచేస్తుంది మరియు సాధారణంగా సంస్థ నుండి అనుషంగిక కోసం అడుగుతుంది. సరఫరాదారు ఈ అమరికను ఇష్టపడతారు, ఎందుకంటే ఇది తన కస్టమర్కు సంబంధించి క్రెడిట్ రిస్క్ సమస్యను పరిష్కరించడంలో సహాయపడుతుంది, ఇది అస్థిర ప్రాంతంలో ఉండగలదు.

- ఎగుమతి క్రెడిట్: ఎగుమతి వృద్ధికి తోడ్పడటానికి ప్రభుత్వ సంస్థలు ఎగుమతిదారులకు ఈ విధమైన రుణాన్ని అందిస్తాయి.

- కారకం: ఫ్యాక్టరింగ్ అనేది రుణాలు తీసుకునే ఒక అధునాతన రూపం, దీనిలో కంపెనీ తన ఖాతాల రాబడులను మరొక పార్టీకి (కారకం అని పిలుస్తారు) డిస్కౌంట్ వద్ద విక్రయిస్తుంది (క్రెడిట్ రిస్క్ను బదిలీ చేసినందుకు భర్తీ చేయడానికి). ఈ అమరిక సంస్థ యొక్క బ్యాలెన్స్ షీట్ నుండి స్వీకరించదగిన వాటిని తీసివేయడానికి సహాయపడుతుంది మరియు దాని నగదు అవసరాలను తీర్చడానికి ఉపయోగపడుతుంది.

దీర్ఘకాలిక క్రెడిట్ సౌకర్యాలు

ఇప్పుడు, దీర్ఘకాలిక క్రెడిట్ సౌకర్యాలు సాధారణంగా ఎలా నిర్మాణాత్మకంగా ఉన్నాయో చూద్దాం. బ్యాంకులు, ప్రైవేట్ ప్లేస్మెంట్ మరియు క్యాపిటల్ మార్కెట్లు వంటి అనేక వనరుల నుండి వాటిని తీసుకోవచ్చు మరియు చెల్లింపు డిఫాల్ట్ జలపాతంలో వివిధ స్థాయిలలో ఉంటాయి.

# 1 - బ్యాంక్ రుణాలు

దీర్ఘకాలిక క్రెడిట్ సౌకర్యం యొక్క అత్యంత సాధారణ రకం టర్మ్ లోన్, ఇది ఒక నిర్దిష్ట మొత్తం, టేనోర్ (1-10 సంవత్సరాల నుండి మారవచ్చు) మరియు పేర్కొన్న తిరిగి చెల్లించే షెడ్యూల్ ద్వారా నిర్వచించబడుతుంది. ఈ రుణాలు సురక్షితం (సాధారణంగా అధిక-రిస్క్ రుణగ్రహీతలకు) లేదా అసురక్షిత (ఇన్వెస్ట్మెంట్-గ్రేడ్ రుణగ్రహీతలకు), మరియు సాధారణంగా తేలియాడే రేట్ల వద్ద ఉంటాయి (అనగా LIBOR లేదా EURIBOR లో వ్యాప్తి చెందుతాయి). దీర్ఘకాలిక సదుపాయాన్ని ఇచ్చే ముందు, క్రెడిట్ రిస్క్ను పరిష్కరించడానికి ఒక బ్యాంకు విస్తృతమైన శ్రద్ధ చూపుతుంది. అధిక శ్రద్ధతో, టర్మ్ లోన్లు ఇతర దీర్ఘకాలిక రుణాలలో అతి తక్కువ ఖర్చును కలిగి ఉంటాయి. తగిన శ్రద్ధ ఈ క్రింది వాటి వంటి ఒడంబడికలను చేర్చవచ్చు:

- పరపతి నిష్పత్తులు మరియు కవరేజ్ నిష్పత్తుల నిర్వహణ, దీని కింద బ్యాంక్ / ణ / ఇబిఐటిడిఎను 0x కన్నా తక్కువ మరియు EBITDA / వడ్డీని 6.0x కన్నా ఎక్కువ నిర్వహించాలని కార్పొరేషన్ను కోరవచ్చు, తద్వారా ఒక నిర్దిష్ట పరిమితికి మించి అదనపు రుణాలను తీసుకోకుండా కార్పొరేట్ను పరోక్షంగా పరిమితం చేస్తుంది.

- నియంత్రణ నిబంధన యొక్క మార్పు, అనగా కంపెనీ మరొక సంస్థ చేత సంపాదించబడితే, loan ణం అనే పదం యొక్క నిర్దిష్ట భాగాన్ని తిరిగి చెల్లించాలి.

- ప్రతికూల ప్రతిజ్ఞ, ఇది అదనపు బ్యాంకు రుణాలు (రెండవ తాత్కాలిక హక్కు కోసం కూడా) లేదా అనుమతి లేకుండా ఆస్తుల అమ్మకం కోసం రుణగ్రహీతలు దాని ఆస్తులలో మొత్తం లేదా కొంత భాగాన్ని తాకట్టు పెట్టకుండా నిరోధిస్తుంది.

- విలీనాలు మరియు సముపార్జనలు లేదా నిర్దిష్ట కాపెక్స్ను పరిమితం చేయడం

Loan ణం అనే పదం రెండు రకాలుగా ఉంటుంది - టర్మ్ లోన్ A “TLA” మరియు టర్మ్ లోన్ B “TLB”. రెండింటి మధ్య ప్రాధమిక వ్యత్యాసం రుణ విమోచన షెడ్యూల్ - టిఎల్ఎ 5-7 సంవత్సరాలకు సమానంగా రుణమాఫీ చేయబడుతుంది, అయితే టిఎల్బి ప్రారంభ సంవత్సరాల్లో (5-8 సంవత్సరాలు) నామమాత్రంగా రుణమాఫీ చేయబడుతుంది మరియు గత సంవత్సరంలో పెద్ద బుల్లెట్ చెల్లింపును కలిగి ఉంటుంది. మీరు సరిగ్గా As హించినట్లుగా, TLB కొంచెం పెరిగిన టేనోర్ మరియు క్రెడిట్ రిస్క్ కోసం కంపెనీకి కొంచెం ఖరీదైనది (ఆలస్యంగా ప్రధాన చెల్లింపు కారణంగా).

# 2 - గమనికలు

ఈ రకమైన క్రెడిట్ సదుపాయాలు ప్రైవేట్ ప్లేస్మెంట్ లేదా క్యాపిటల్ మార్కెట్ల నుండి పెంచబడతాయి మరియు ఇవి సాధారణంగా అసురక్షితమైనవి. రుణదాతలు తీసుకోవడానికి సిద్ధంగా ఉన్న మెరుగైన క్రెడిట్ రిస్క్ను భర్తీ చేయడానికి, అవి కంపెనీకి ఖరీదైనవి. అందువల్ల, బ్యాంకులు మరింత రుణాలు ఇవ్వడానికి సౌకర్యంగా లేనప్పుడు మాత్రమే వాటిని కార్పొరేషన్ పరిగణిస్తుంది. ఈ రకమైన అప్పు సాధారణంగా బ్యాంకు రుణాలకు లోబడి ఉంటుంది మరియు టేనర్లో పెద్దది (8-10 సంవత్సరాల వరకు). రుణగ్రహీత తక్కువ ధరలకు రుణాన్ని పెంచగలిగినప్పుడు నోట్లు సాధారణంగా రీఫైనాన్స్ చేయబడతాయి, అయితే, దీనికి రుణదాతకు ప్రధాన చెల్లింపుతో పాటు “మొత్తం చేయండి” చెల్లింపు రూపంలో ముందస్తు చెల్లింపు జరిమానా అవసరం. కొన్ని గమనికలు కాల్ ఆప్షన్తో రావచ్చు, ఇది తక్కువ రుణంతో రీఫైనాన్స్ చేయడం సులభం అయిన పరిస్థితులలో రుణగ్రహీత ఈ నోట్లను నిర్ణీత కాల వ్యవధిలో ముందస్తుగా చెల్లించడానికి అనుమతిస్తుంది. కాల్ ఎంపికలతో కూడిన గమనికలు రుణదాతకు సాపేక్షంగా చౌకగా ఉంటాయి, అనగా సాధారణ నోట్ల కంటే ఎక్కువ వడ్డీ రేటుతో వసూలు చేయబడతాయి.

# 3 - మెజ్జనైన్ .ణం

మెజ్జనైన్ ఫైనాన్సింగ్ debt ణం debt ణం మరియు ఈక్విటీ మధ్య కలయిక మరియు చెల్లింపు డిఫాల్ట్ జలపాతంలో చివరి ర్యాంక్. ఈ debt ణం పూర్తిగా అసురక్షితమైనది, సాధారణ వాటాలకు మాత్రమే సీనియర్ మరియు మూలధన నిర్మాణంలో ఇతర రుణాలకు జూనియర్. మెరుగైన ప్రమాదం కారణంగా, వారికి 18-25% రాబడి రేటు అవసరం మరియు ప్రైవేట్ ఈక్విటీ మరియు హెడ్జ్ ఫండ్ల ద్వారా మాత్రమే అందించబడతాయి, ఇవి సాధారణంగా ప్రమాదకర ఆస్తులలో పెట్టుబడి పెడతాయి. -ణం లాంటి నిర్మాణం దాని నగదు చెల్లింపు వడ్డీ నుండి వస్తుంది మరియు పరిపక్వత 5-7 సంవత్సరాల వరకు ఉంటుంది; అయితే ఈక్విటీ లాంటి నిర్మాణం వారెంట్లు మరియు దానితో అనుబంధించబడిన చెల్లింపు-రకం (PIK) నుండి వస్తుంది. PIK అనేది వడ్డీ యొక్క ఒక భాగం, ఇది రుణదాతలకు క్రమానుగతంగా చెల్లించే బదులు, అసలు మొత్తానికి జోడించబడుతుంది మరియు పరిపక్వత వద్ద మాత్రమే తిరిగి చెల్లించబడుతుంది. వారెంట్లు మొత్తం ఈక్విటీ క్యాపిటల్లో 1-5% మధ్య ఉండవచ్చు మరియు రుణదాత సంస్థ యొక్క వృద్ధి పథాన్ని సానుకూలంగా చూస్తే, ముందుగా నిర్ణయించిన తక్కువ ధరకు కంపెనీ స్టాక్ను కొనుగోలు చేసే అవకాశాన్ని రుణదాతలకు అందిస్తుంది. మెజ్జనైన్ debt ణం సాధారణంగా పరపతి కొనుగోలు పరిస్థితిలో ఉపయోగించబడుతుంది, దీనిలో ఒక ప్రైవేట్ ఈక్విటీ పెట్టుబడిదారుడు ఈక్విటీపై రాబడిని పెంచడానికి, సాధ్యమైనంత ఎక్కువ అప్పులతో (ఈక్విటీతో పోలిస్తే) ఒక సంస్థను కొనుగోలు చేస్తాడు.

# 4 - సెక్యూరిటైజేషన్

ఈ రకమైన క్రెడిట్ సౌకర్యం ఇంతకు ముందు పేర్కొన్న రాబడుల యొక్క కారకాలతో సమానంగా ఉంటుంది. ఒకే తేడా ఏమిటంటే ఆస్తుల ద్రవ్యత మరియు పాల్గొన్న సంస్థలు. కారకంలో, ఒక ఆర్థిక సంస్థ “కారకంగా” పనిచేస్తుంది మరియు కంపెనీ వాణిజ్య రాబడులను కొనుగోలు చేయవచ్చు; ఏదేమైనా, సెక్యూరిటైజేషన్లో, బహుళ పార్టీలు (లేదా పెట్టుబడిదారులు) మరియు దీర్ఘకాలిక స్వీకరించదగినవి ఉండవచ్చు. సెక్యూరిటైజ్డ్ ఆస్తుల ఉదాహరణలు క్రెడిట్ కార్డ్ స్వీకరించదగినవి, తనఖా రాబడులు మరియు ఆర్థిక సంస్థ యొక్క నిరర్ధక ఆస్తులు (ఎన్పిఎ).

# 5 - వంతెన రుణం

మరొక రకమైన క్రెడిట్ సౌకర్యం వంతెన సౌకర్యం, ఇది సాధారణంగా M & A లేదా వర్కింగ్ క్యాపిటల్ ప్రయోజనాల కోసం ఉపయోగించబడుతుంది. వంతెన loan ణం సాధారణంగా స్వల్పకాలిక స్వభావం (6 నెలల వరకు), మరియు మధ్యంతర ఉపయోగం కోసం రుణం తీసుకుంటుంది, అయితే సంస్థ దీర్ఘకాలిక ఫైనాన్సింగ్ కోసం ఎదురుచూస్తుంది. మార్కెట్లు మూలధనాన్ని పెంచడానికి అనుకూలంగా మారినప్పుడు, బ్యాంకు రుణాలు, నోట్లు లేదా ఈక్విటీ ఫైనాన్సింగ్ ఉపయోగించి వంతెన రుణాన్ని తిరిగి చెల్లించవచ్చు.

ముగింపులో, సంస్థ యొక్క రుణ నిర్మాణం, ఈక్విటీ క్యాపిటల్, వ్యాపార ప్రమాదం మరియు సంస్థ యొక్క భవిష్యత్తు వృద్ధి అవకాశాల మధ్య సమతుల్యత ఉండాలి. ఒక సంస్థ బాగా పనిచేయడానికి ఈ అంశాలను ఒకదానితో ఒకటి కట్టబెట్టడం అనేక క్రెడిట్ సౌకర్యాలు లక్ష్యంగా పెట్టుకుంది.