సాధారణ పరిమాణ ప్రకటన (అర్థం, ఉదాహరణలు) | టాప్ 2 రకాలు

సాధారణ పరిమాణ ప్రకటన ఏమిటి?

ఫైనాన్షియల్ స్టేట్మెంట్ల యొక్క సాధారణ పరిమాణం ఒక సంస్థ తన వనరులను ఎక్కడ వర్తింపజేసిందో మరియు వివిధ బ్యాలెన్స్ షీట్ మరియు ఆదాయ స్టేట్మెంట్ ఖాతాల మధ్య ఆ వనరులు ఏ నిష్పత్తిలో పంపిణీ చేయబడుతున్నాయో గుర్తించడానికి ఉపయోగించే ఒక టెక్నిక్. విశ్లేషణ ప్రతి ఖాతా యొక్క సాపేక్ష బరువును మరియు ఆస్తి వనరులలో లేదా ఆదాయ ఉత్పత్తిలో దాని వాటాను నిర్ణయిస్తుంది.

సాధారణ పరిమాణంలో, ఆర్థిక నివేదికల యొక్క ప్రతి మూలకం (ఆదాయ ప్రకటన మరియు బ్యాలెన్స్ షీట్ రెండూ) మరొక వస్తువు యొక్క శాతంగా చూపబడతాయి. ఆస్తులు, బాధ్యతలు మరియు వాటా మూలధనం మొత్తం ఆస్తులలో ఒక శాతంగా సూచించబడతాయి. ఆదాయ ప్రకటన విషయంలో, ఆదాయం మరియు వ్యయం యొక్క ప్రతి మూలకం మొత్తం అమ్మకాలలో ఒక శాతంగా నిర్వచించబడింది.

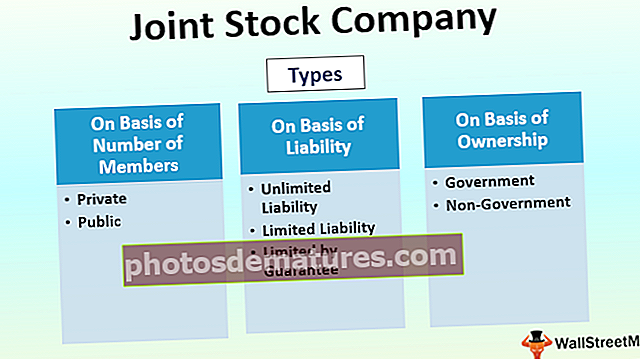

సాధారణ పరిమాణ ప్రకటనలలో రెండు రకాలు ఉన్నాయి - ఎ) బ్యాలెన్స్ షీట్ & బి) ఆదాయ ప్రకటన

# 1 - బ్యాలెన్స్ షీట్ యొక్క సాధారణ పరిమాణ ప్రకటన

సాధారణ పరిమాణానికి ఉదాహరణగా, 30.09.2016 నాటికి టాటా గ్రూప్ కంపెనీల బ్యాలెన్స్ షీట్ తీసుకుందాం.

మేము పై బ్యాలెన్స్ షీట్ మాత్రమే చూస్తే, అది పెద్దగా అర్ధం కాదు.

ఈ బ్యాలెన్స్ షీట్ యొక్క ప్రతి మూలకాన్ని “శాతంగా మార్చానుమొత్తం, ” ఏది 119,020 (బ్యాలెన్స్ షీట్ యొక్క సాధారణ పరిమాణం). అప్పుడు బ్యాలెన్స్ షీట్ ఈ క్రింది విధంగా కనిపిస్తుంది -

ఇప్పుడు పై బ్యాలెన్స్ షీట్ చూడండి. చాలా స్పష్టంగా కనిపిస్తోంది, సరియైనదా? మేము సాధారణ పరిమాణాన్ని ప్రదర్శించినప్పుడు, డేటా ఆర్థిక అంతర్దృష్టులను అందిస్తుంది.

ఈ సందర్భంలో, బ్యాలెన్స్ షీట్ యొక్క సాధారణ పరిమాణాన్ని తయారు చేయడానికి, మేము బ్యాలెన్స్ షీట్ యొక్క అన్ని అంశాలను మొత్తం శాతంగా మార్చాము. -

స్వతంత్ర ప్రాతిపదికన, బ్యాలెన్స్ షీట్ నుండి మేము ఈ క్రింది తీర్మానాలను పొందవచ్చు:

- నిల్వలు & మిగులు, ఇది 58.3%, ఇది అత్యధిక భాగం. సంస్థ భారీ మొత్తంలో నిల్వలను కలిగి ఉంది.

- ఈ సంస్థలో ఈక్విటీ నిష్పత్తికి అప్పు (19.6 ÷ 1) = 0.33, ఇది తక్కువ. అంటే కంపెనీ తగినంత రుణాన్ని ఉపయోగించడం లేదు. మరింత అప్పు ఆర్థిక పరపతి మరియు పన్ను ఆదాను తెస్తుంది.

- ప్రస్తుత నిల్వలు కాని పెట్టుబడులలో ఎక్కువ శాతం నిల్వలు మరియు మిగులు భాగం పెట్టుబడి పెట్టబడుతుంది.

- దీర్ఘకాలిక రుణాలు చాలావరకు స్థిర ఆస్తులలో పెట్టుబడి పెట్టబడతాయి.

- ప్రస్తుత పెట్టుబడుల కంటే సంస్థ ప్రధానంగా నాన్ కారెంట్ పెట్టుబడులలో పెట్టుబడి పెట్టింది.

- ప్రస్తుత-కాని ఆస్తులలో పెట్టుబడిగా ఈ సంస్థ గణనీయమైన మూలధన ఇంటెన్సివ్ సంస్థ (ముఖ్యంగా స్థిర ఆస్తులు చాలా ఎక్కువగా ఉన్నాయి, ఇది దాదాపు 42.5%)

- కంపెనీ వాణిజ్య రాబడులు 0.7% కాగా, వాణిజ్య చెల్లింపులు 5.6%. సంస్థ రుణగ్రహీతలకు ఎక్కువ క్రెడిట్ ఇవ్వడం లేదని, అయితే దాని రుణదాతల నుండి క్రెడిట్ వ్యవధిని ఆనందిస్తోందని అర్థం.

పైన చూసినట్లుగా, కామన్ సైజ్ స్టేట్మెంట్ మీరు సంస్థ యొక్క ఆర్ధిక స్థితిగతుల గురించి చాలా మంచి అంతర్దృష్టిని ఇస్తుంది.

వేర్వేరు కాలాల్లో బ్యాలెన్స్ షీట్ యొక్క సాధారణ పరిమాణ ప్రకటనలు

పై సాధారణ పరిమాణ ఉదాహరణ యొక్క కొనసాగింపుగా, ఇప్పుడు అదే సంస్థ యొక్క రెండు సంవత్సరాల బ్యాలెన్స్ షీట్లను పోల్చండి.

మనం దానిని శాతం నిబంధనలుగా మార్చి కొన్ని తీర్మానాలను తీసుకుందాం.

రెండు సంవత్సరాల బ్యాలెన్స్ షీట్ల మార్పిడి తరువాత, మేము దానిని పొందవచ్చు.

- 2015 తో పోలిస్తే నిల్వలు స్వల్పంగా 2% పెరిగాయి. అంటే లాభదాయకత పెరిగి ఉండాలి.

- దీర్ఘకాలిక రుణాలు 1% తగ్గాయి; రుణాల యొక్క కొంత ఉపాంత చెల్లింపులు జరిగి ఉండాలని దీని అర్థం.

- స్వల్పకాలిక రుణాలు 1.7% పెరిగాయి.

- జాబితా స్థాయిలు దాదాపు ఒకే విధంగా ఉన్నాయి.

- వాణిజ్య స్వీకరించదగిన వాటిలో స్వల్ప పెరుగుదల ఉంది.

- వాటా మూలధనం అదే విధంగా ఉంది, అంటే మూలధనం యొక్క తాజా జారీ లేదు.

# 2 - ఆదాయ ప్రకటన యొక్క సాధారణ పరిమాణం ప్రకటన

ఇప్పుడు వేర్వేరు కాలాల కోసం ఆదాయ ప్రకటన యొక్క సాధారణ పరిమాణాన్ని ప్రదర్శిద్దాం మరియు స్టాండ్-అలోన్ పీరియడ్ ప్రాతిపదికన మరియు వేర్వేరు సంవత్సరాలకు అదే విశ్లేషించండి. టాటా గ్రూప్ సంస్థ యొక్క పి అండ్ ఎల్ ఖాతా క్రింది ఉంది.

పై ఆదాయ ప్రకటనను చూసే విమానం గందరగోళంగా ఉండవచ్చు. కాబట్టి, అమ్మకాల శాతం లేదా కార్యకలాపాల నుండి వచ్చే మొత్తం ఆదాయంగా మార్చండి. (ఆదాయ ప్రకటన యొక్క సాధారణ పరిమాణం)

సాధారణ పరిమాణ ఆర్థిక నివేదికల వలె మార్చిన తరువాత మరియు వేర్వేరు కాలాలను పోల్చిన తరువాత ఈ క్రింది తీర్మానాలను పొందవచ్చు.

- పూర్తయిన, సెమీ-ఫినిష్డ్ స్టీల్ మరియు ఇతర ఉత్పత్తుల కొనుగోలులో తగ్గింపు ఉంది, ఎందుకంటే ఈ శాతం 2015 డిసెంబర్లో 3.3% నుండి 2016 డిసెంబర్లో 1.4% కి పడిపోయింది.

- గత ధోరణి ప్రకారం material 23% వద్ద ముడి పదార్థ వినియోగం ఉంది.

- ఉద్యోగుల ఖర్చు 2015 డిసెంబర్లో 11% నుండి 2016 డిసెంబర్లో 8.5 శాతానికి తగ్గింది

- విద్యుత్ ఖర్చు కూడా డిసెంబర్ 2016 లో 6% నుండి 5% కి తగ్గింది

- మొత్తం ఖర్చులు 2015 డిసెంబర్లో 91.5% నుండి 2016 డిసెంబర్లో 82.2 శాతానికి గణనీయంగా తగ్గాయి

- ఆదాయపు పన్ను వ్యయం 2015 డిసెంబర్లో 1.6% నుండి 2016 డిసెంబర్లో 4.2 శాతానికి మూడు రెట్లు పెరిగింది

స్వతంత్ర ప్రాతిపదికన (అనగా, ఒకే కాలాన్ని విశ్లేషించడం ద్వారా), ఈ క్రింది తీర్మానాలను పొందవచ్చు.

- ముడి పదార్థం తయారీ ప్రక్రియలో అధిక వ్యయం కావడానికి దోహదం చేస్తుంది, ఇది ప్రతి అమ్మకంలో దాదాపు 23%.

- డిసెంబర్ 2016 కాలం యొక్క నికర లాభదాయక మార్జిన్ 8.5%

- పిబిటి 12.7% మరియు పన్ను వ్యయం అమ్మకాలలో 4.2% కాబట్టి, కంపెనీ పన్ను రేటు 30%

- డిసెంబర్ 2016 కాలానికి ఇన్వెంటరీలలో మార్పులు ప్రతికూలంగా ఉన్నందున కంపెనీ ఓపెనింగ్ స్టాక్ కంటే ఎక్కువ క్లోజింగ్ స్టాక్ కలిగి ఉంది.

కోల్గేట్ యొక్క ఆదాయ ప్రకటన యొక్క సాధారణ పరిమాణ ప్రకటన

- కోల్గేట్లో, స్థూల లాభం 56% -59% పరిధిలో ఉందని మేము గమనించాము.

- సాధారణ మరియు పరిపాలనా ఖర్చులు 2007 లో 36.1% నుండి 2015 తో ముగిసిన సంవత్సరంలో 34.1% కి తగ్గాయి.

- నిర్వహణ ఆదాయం 2015 లో గణనీయంగా పడిపోయింది.

- నికర ఆదాయం గణనీయంగా తగ్గి 10% కన్నా తక్కువ.

- ప్రభావవంతమైన పన్ను రేట్లు 2015 లో 44% కి పెరిగాయి. 2008 నుండి 2014 మధ్య, ఇది 32-33% పరిధిలో ఉంది.

కోల్గేట్ బ్యాలెన్స్ షీట్ యొక్క సాధారణ పరిమాణ ప్రకటన

- నగదు మరియు నగదు సమానమైనవి 2007 లో 4.2% నుండి మొత్తం ఆస్తులలో 8.1% కి పెరిగాయి.

- స్వీకరించదగినవి 2007 లో 16.6% నుండి 2015 లో 11.9% కి తగ్గాయి.

- ఇన్వెంటరీలు మొత్తం 11.6% నుండి 9.9% కి తగ్గాయి.

- ఇతర ప్రస్తుత ఆస్తులు గత 9 సంవత్సరాల్లో మొత్తం ఆస్తులలో 3.3% నుండి 6.7% కి పెరిగాయి.

- బాధ్యతల వైపు, చెల్లించవలసిన ఖాతాలు ప్రస్తుతం మొత్తం ఆస్తులలో 9.3% వద్ద ఉన్నాయి.

- దీర్ఘకాలిక రుణంలో 2015 లో 52,4% కు గణనీయమైన పెరుగుదల ఉంది.

- నియంత్రించలేని ఆసక్తులు 9 సంవత్సరాల కాలంలో కూడా పెరిగాయి మరియు ఇప్పుడు 2.1% వద్ద ఉంది

ప్రయోజనాలు

- వేర్వేరు కంపెనీల లాభ ప్రకటనలు మరియు ఇతర ఆర్థిక నివేదికలు వేర్వేరు పరిమాణాలలో ఉన్నప్పటికీ వాటిని సులభంగా పోల్చవచ్చు. ఉదాహరణకి, ఆపిల్ ఇంక్ మరియు శామ్సంగ్ యొక్క బ్యాలెన్స్ షీట్ రెండింటినీ శాతం పరంగా మార్చిన తర్వాత సులభంగా పోల్చవచ్చు.

- ఒక సంస్థలో, మూలకాలలో వార్షిక లేదా త్రైమాసిక మార్పులను సులభంగా పోల్చవచ్చు.ఉదాహరణకి, వేర్వేరు సంవత్సరాల్లో ఆపిల్ ఇంక్ యొక్క ఆదాయ ప్రకటనను ఒక శాతంగా మార్చినట్లయితే పోల్చవచ్చు. అమ్మకాల ఆదాయం ఎంత మెరుగుపడింది లేదా క్షీణించిందో ఇది ఖచ్చితమైన సూచనను ఇస్తుంది. ప్రతి వ్యయం ఎంత కదిలింది. తరుగుదల వ్యయం ఎంత పెరిగింది లేదా తగ్గింది.

- సమర్థవంతమైన నిర్వహణ నిర్ణయం తీసుకోవడాన్ని ప్రోత్సహిస్తుంది;