డివిడెండ్ దిగుబడి (అర్థం) | డివిడెండ్ దిగుబడి నిష్పత్తిని ఎలా అర్థం చేసుకోవాలి?

డివిడెండ్ దిగుబడి నిష్పత్తి అంటే ఏమిటి?

డివిడెండ్ దిగుబడి నిష్పత్తి సంస్థ యొక్క ప్రస్తుత డివిడెండ్ మరియు సంస్థ యొక్క ప్రస్తుత వాటా ధరల మధ్య నిష్పత్తి - ఇది కంపెనీలో పెట్టుబడులు పెట్టడంలో అంతర్గతంగా పాల్గొనే ప్రమాదాన్ని సూచిస్తుంది.

డివిడెండ్ దిగుబడి నిష్పత్తి ఒక సంస్థ తన మార్కెట్ వాటా ధరకి సంబంధించి ప్రతి సంవత్సరం డివిడెండ్లలో ఎంత చెల్లిస్తుందో సూచిస్తుంది. ఈక్విటీ పొజిషన్లో పెట్టుబడి పెట్టిన ప్రతి మొత్తానికి తిరిగి దున్నుతున్న నగదు ప్రవాహాన్ని కొలవడానికి ఇది ఒక మార్గం. ఖచ్చితమైన మూలధన లాభాల సమాచారం అందుబాటులో లేనందున, డివిడెండ్ పై ఈ దిగుబడి ఇచ్చిన స్టాక్ కోసం పెట్టుబడిపై సంభావ్య రాబడిగా పనిచేస్తుంది. ఇది కంపెనీ మొత్తం వార్షిక డివిడెండ్ చెల్లింపులుగా దాని మార్కెట్ క్యాపిటలైజేషన్ ద్వారా విభజించబడింది, షేర్ల సంఖ్య స్థిరంగా ఉంటుందని uming హిస్తారు.

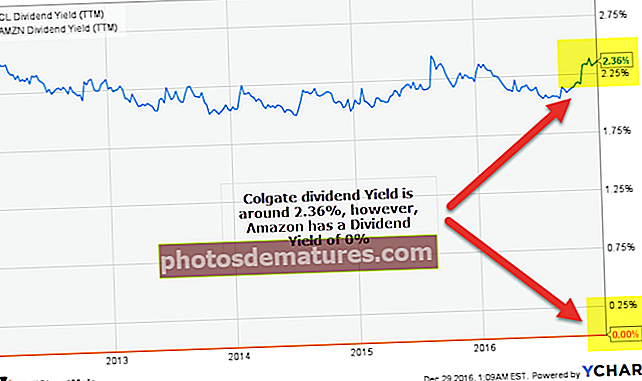

పై చార్ట్ నుండి మనం చూడగలిగినట్లుగా, కోల్గేట్ 2.36% డివిడెండ్ దిగుబడిని కలిగి ఉంది; ఏదేమైనా, అమెజాన్ డివిడెండ్ చెల్లించదు మరియు 0% దిగుబడిని కలిగి ఉంది.

ఫార్ములా

డివిడెండ్ దిగుబడి నిష్పత్తి = షేరుకు వార్షిక డివిడెండ్ / షేరుకు మార్కెట్ ధర.

ప్రస్తుత సంవత్సరపు దిగుబడి సాధారణంగా ముందు సంవత్సరపు దిగుబడి లేదా తాజా త్రైమాసిక దిగుబడి (సంవత్సరానికి వార్షికం) మరియు ప్రస్తుత వాటా ధరతో విభజించబడినప్పటి నుండి అంచనా వేయబడుతుంది.

ఉదాహరణ

జోస్ బేకరీ అనేది యునైటెడ్ స్టేట్స్లో పలు రకాల కేకులు మరియు కాల్చిన ఉత్పత్తులను విక్రయించే ఒక ఉన్నత స్థాయి బేకరీ. జో యొక్క చిన్న స్టాక్ ఎక్స్ఛేంజ్లో జాబితా చేయబడింది మరియు ప్రస్తుత షేరుకు మార్కెట్ ధర $ 36.

మునుపటి సంవత్సరం నాటికి, జో యొక్క షేర్లు 1,000 షేర్లతో డివిడెండ్లలో, 000 18,000 చెల్లించారు. అందువలన, లెక్కించిన దిగుబడి:

ప్రతి షేరుకు డివిడెండ్ = $ 18,000 / 1000 = $ 18.0

డివిడెండ్ దిగుబడి నిష్పత్తి ఫార్ములా = షేరుకు వార్షిక డివిడెండ్ / షేరుకు ధర

= $18/$36 = 50%.

అంటే బేకరీ కోసం పెట్టుబడిదారులు సంస్థలో పెట్టుబడి పెట్టిన ప్రతి డాలర్కు $ 1 డివిడెండ్ పొందుతారు. మరో మాటలో చెప్పాలంటే, పెట్టుబడిదారులు ప్రతి సంవత్సరం తమ పెట్టుబడిపై 50% రాబడిని పొందుతున్నారు.

ఆదాయ వర్సెస్ వృద్ధిని అర్థం చేసుకోవడం

ఆదాయ వర్సెస్ వృద్ధి యొక్క ఈ భావనను అర్థం చేసుకోవడానికి ఒక ఉదాహరణ తీసుకుందాం.

కంపెనీ A యొక్క స్టాక్ ప్రస్తుతం $ 25 వద్ద వర్తకం చేయబడుతోంది మరియు దాని వాటాదారులకు వార్షిక డివిడెండ్ $ 1.50 చెల్లిస్తుంది. మరోవైపు, కంపెనీ B యొక్క స్టాక్ స్టాక్ మార్కెట్లో $ 40 వద్ద ట్రేడవుతోంది మరియు ప్రతి షేరుకు 50 1.50 వార్షిక డివిడెండ్ కూడా చెల్లిస్తుంది.

ఈ సందర్భంలో, కంపెనీ A యొక్క డివిడెండ్ దిగుబడి 6% (1.50 / 25), కంపెనీ B యొక్క దిగుబడి 3.75% (1.50 / 40).

అన్ని ఇతర బాహ్య కారకాలు స్థిరంగా ఉన్నాయని uming హిస్తే, వారి ఆదాయానికి అనుబంధంగా క్లయింట్ యొక్క పోర్ట్ఫోలియో నుండి వాంఛనీయ వినియోగం చేయాలని చూస్తున్న పెట్టుబడిదారుడు కంపెనీ B యొక్క పోర్ట్ఫోలియోను కంపెనీ B తో పోల్చితే అధిక దిగుబడిని కలిగి ఉన్నందున ఇష్టపడతారు.

తమ ఇన్వెస్ట్మెంట్ పోర్ట్ఫోలియో నుండి కనీస నగదు ప్రవాహాన్ని లక్ష్యంగా పెట్టుకున్న పెట్టుబడిదారులు సాపేక్షంగా అధిక మరియు స్థిరమైన డివిడెండ్ దిగుబడిని క్రమం తప్పకుండా చెల్లించే స్టాక్లలో పెట్టుబడులు పెట్టడం ద్వారా దీనిని నిర్ధారించవచ్చు. సంస్థ యొక్క వృద్ధి సామర్థ్యం యొక్క వ్యయంతో అధిక డివిడెండ్లు వస్తాయనేది చర్చనీయాంశమైన ప్రకటన. ఎందుకంటే డివిడెండ్ రూపంలో వాటాదారులకు చెల్లించే ప్రతి కరెన్సీ మొత్తం కంపెనీ తన మార్కెట్ వాటాను పెంచే ప్రయత్నంతో వెనక్కి దున్నుకోని మొత్తం. డివిడెండ్ల రూపంలో స్టాక్ను నిలుపుకోవటానికి చెల్లించబడుతున్నది చాలా మందికి (ఆదాయం) ఆకర్షణీయంగా కనబడవచ్చు, వాటాదారులు తమ స్టాక్ విలువను (వృద్ధి) పట్టుకున్నప్పుడు పెరిగినట్లయితే అధిక రాబడిని పొందవచ్చు. అందువల్ల, ఒక సంస్థ డివిడెండ్ చెల్లించినప్పుడు, అది ఖర్చుతో వస్తోంది.

ఉదాహరణ - వృద్ధి వర్సెస్ ఆదాయం

ఉదాహరణకు, కంపెనీ ఎబిసి మరియు కంపెనీ పిక్యూఆర్ విలువ 5 బిలియన్ డాలర్లు, వీటిలో సగం 25 మిలియన్ డాలర్లు బహిరంగంగా కలిగి ఉన్న వాటాల నుండి 100 డాలర్లు. అలాగే, ఇయర్ 1 చివరిలో, రెండు కంపెనీలు వాటి విలువలో 10% లేదా billion 1 బిలియన్ల ఆదాయాన్ని పొందుతాయని uming హిస్తూ. కంపెనీ ఎబిసి ఈ ఆదాయంలో సగం (million 500 మిలియన్లు) తన వాటాదారులకు డివిడెండ్లలో చెల్లించాలని నిర్ణయించుకుంటుంది, ప్రతి షేరుకు 10 డాలర్లు డివిడెండ్ దిగుబడిని 10% ఇస్తుంది. సంస్థ కొంత మూలధన లాభాలను సంపాదించడానికి మిగిలిన సగం తిరిగి పెట్టుబడి పెట్టాలని నిర్ణయించుకుంటుంది, సంస్థ విలువను 5.5 బిలియన్ డాలర్లకు (b 5 బిలియన్ + m 500 మిలియన్లు) పెంచుతుంది మరియు దాని ఆదాయ పెట్టుబడిదారులను మెప్పిస్తుంది. మరోవైపు, కంపెనీ PQR ఎటువంటి డివిడెండ్ ఇవ్వకూడదని మరియు దాని ఆదాయాలన్నింటినీ మూలధన లాభాలలో తిరిగి పెట్టుబడి పెట్టాలని నిర్ణయించుకుంటుంది, తద్వారా PQR విలువను 6 బిలియన్ డాలర్లకు (b 5 బిలియన్ + $ 1 బిలియన్) పెంచుతుంది, ఇది వృద్ధి పెట్టుబడిదారులను ప్రోత్సహిస్తుంది.

డివిడెండ్ దిగుబడి అనేది పెట్టుబడి యొక్క ఉత్పాదకత యొక్క కొలత, మరియు కొంతమంది దీనిని పెట్టుబడిపై సంపాదించిన వడ్డీ రేటు లాగా చూస్తారు. కంపెనీలు తమ వాటాదారులకు పెద్ద డివిడెండ్ చెల్లిస్తున్నప్పుడు, సంస్థ ప్రస్తుతం తక్కువగా అంచనా వేయబడవచ్చు లేదా కొత్త మరియు పెద్ద సంఖ్యలో పెట్టుబడిదారులను ఆకర్షించే ప్రయత్నం వంటి సంస్థ యొక్క వివిధ అంశాలపై సూచన ఇవ్వగలదు. ఫ్లిప్ వైపు, ఒక సంస్థ తక్కువ లేదా డివిడెండ్ చెల్లించకపోతే, అది ఒక సూచన ఇవ్వగలదు, కంపెనీ అతిగా అంచనా వేయబడింది లేదా దాని మూలధన విలువను పెంచడానికి ప్రయత్నిస్తుంది. నిర్దిష్ట పరిశ్రమలలోని కొన్ని సంస్థలు, అవి స్థాపించబడినప్పుడు మరియు స్థిరంగా సంపాదిస్తున్నప్పుడు, అధికంగా అంచనా వేసినప్పటికీ, డివిడెండ్లపై ఆరోగ్యకరమైన దిగుబడిని సూచిస్తాయి, ఉదా., బ్యాంకులు మరియు యుటిలిటీస్, ముఖ్యంగా ప్రభుత్వ నియంత్రణలో.

ఒక సంస్థ తన వాటాదారులకు స్థిరమైన వ్యవధిలో అధిక డివిడెండ్ చెల్లిస్తుండగా, కేసు ఎప్పుడూ ఒకేలా ఉండకపోవచ్చు. కంపెనీలు తరచూ తమ డివిడెండ్ పంపిణీని తగ్గిస్తాయి లేదా కష్టతరమైన ఆర్థిక సమయాల్లో లేదా సంస్థ తన స్వంత సవాలు సమయాన్ని ఎదుర్కొంటున్నప్పుడు వాటిని పూర్తిగా నిలిపివేస్తుంది, కాబట్టి వాటాదారుల కోణం నుండి డివిడెండ్ ఒక సాధారణ దృగ్విషయంగా ఉంటుందని expect హించలేరు.

అలాగే, వాల్యుయేషన్స్ కోసం డివిడెండ్ డిస్కౌంట్ మోడల్ చూడండి.

ఫార్వర్డ్ వర్సెస్ ట్రెయిలింగ్ డివిడెండ్ దిగుబడి నిష్పత్తి

సంస్థ చేసిన ఇటీవలి వార్షిక డివిడెండ్ చెల్లింపును ఉపయోగించడం ద్వారా లేదా ఇటీవలి త్రైమాసిక చెల్లింపును పరిగణనలోకి తీసుకోవడం ద్వారా మరియు వార్షిక సంఖ్యను చేరుకోవడానికి 4 ను గుణించడం ద్వారా ఒక సంస్థ యొక్క భవిష్యత్తు డివిడెండ్ చెల్లింపును కూడా a హించవచ్చు. "ఫార్వర్డ్ డివిడెండ్ దిగుబడి" గా ప్రసిద్ది చెందింది, ఈ అంచనాలు ఎల్లప్పుడూ అనిశ్చితంగా ఉంటాయి కాబట్టి దీనిని చాలా జాగ్రత్తగా ఉపయోగించాలి. పనితీరు యొక్క చరిత్రను అర్థం చేసుకోవడానికి గత 12 నెలల ధోరణిని ఉపయోగించి స్టాక్ షేర్ ధరకు సంబంధించి అలాంటి డివిడెండ్ చెల్లింపులను కూడా పోల్చవచ్చు. సాంకేతికంగా, దీనిని "వెనుకంజలో ఉన్న డివిడెండ్ దిగుబడి" గా సూచిస్తారు.

ఫార్వర్డ్ నిష్పత్తి

ఫార్వర్డ్ దిగుబడి అనేది ఒక నిర్దిష్ట సంవత్సరం డివిడెండ్ ప్రకటించిన అంచనా, ఇది ప్రస్తుత మార్కెట్ ధరలో ఒక శాతంగా వ్యక్తీకరించబడింది. అంచనా వేసిన డివిడెండ్ స్టాక్ యొక్క తాజా డివిడెండ్ చెల్లింపును తీసుకొని అదే వార్షికంగా కొలవబడుతుంది.

ఫార్వర్డ్ దిగుబడి ఇలా లెక్కించబడుతుంది ఫ్యూచర్ డివిడెండ్ చెల్లింపు / వాటా యొక్క ప్రస్తుత మార్కెట్ ధర.

ఉదాహరణకు, ఒక సంస్థ 50 సెంట్ల క్యూ 1 లో డివిడెండ్ చెల్లించి, మిగిలిన సంవత్సరానికి సంస్థ స్థిరమైన డివిడెండ్ చెల్లిస్తుందని uming హిస్తే, సంస్థ మిగిలిన సంవత్సరానికి డివిడెండ్లలో ఒక్కో షేరుకు $ 2 చెల్లించాలని is హించబడింది. స్టాక్ ధర $ 25 అయితే, ఫార్వర్డ్ డివిడెండ్ దిగుబడి [2/25 = 8%]

వెనుకంజలో ఉన్న నిష్పత్తి

ఫార్వర్డ్ దిగుబడికి వ్యతిరేకం “వెనుకంజలో ఉన్న దిగుబడి”, ఇది మునుపటి 12 నెలల మార్కెట్ వాటా ధరకి సంబంధించి కంపెనీ వాస్తవ డివిడెండ్ చెల్లింపులను చూపుతుంది. భవిష్యత్ డివిడెండ్ pred హించలేని పరిస్థితిలో, దిగుబడి నిర్ణయించే ఈ పద్ధతి విలువ యొక్క కొలతగా సాపేక్షంగా ఉపయోగపడుతుంది.

డివిడెండ్ స్టాక్స్ యొక్క ప్రాముఖ్యత

డివిడెండ్ చెల్లించే స్టాక్స్ స్థిరంగా ఉంటాయి

డివిడెండ్ చెల్లించే స్టాక్స్ చాలా స్థిరంగా ఉంటాయి. దాని వాటాదారులకు నిరంతరం డివిడెండ్లను అందిస్తున్న షేర్లలో మాత్రమే ట్రాక్ ఉంచాలని గమనించడం చాలా ముఖ్యం. ఒక స్టాక్ మొదటి సంవత్సరంలో అధిక డివిడెండ్ ఇస్తే మరియు తరువాత దిగుబడి తక్కువగా లేదా అస్థిరంగా ఉంటే, అధిక డివిడెండ్ దిగుబడి యొక్క పరిధిలో అటువంటి స్టాక్లను పరిగణించరాదు. చారిత్రాత్మకంగా, డివిడెండ్-పేయింగ్ స్టాక్స్ యొక్క మార్కెట్ ధరలు తక్కువ బీటాను కలిగి ఉన్న వివిధ స్టాక్ల కంటే తక్కువ బలహీనపడతాయి. అటువంటి స్టాక్స్ యొక్క ప్రయోజనం సంక్షోభ సమయాల్లో స్టాక్ మార్కెట్ పడిపోయినప్పుడు అవి స్థిరత్వాన్ని అందిస్తాయి. కారణం వారు అణగారిన మార్కెట్ పరిస్థితులలో కూడా డివిడెండ్లను సేకరించడం కొనసాగిస్తున్నారు మరియు అదనంగా, ఇటువంటి స్టాక్స్ మార్కెట్లో పతనం నుండి త్వరగా కోలుకుంటాయి. అందువల్ల, చాలా మంది పెట్టుబడిదారులు ఇటువంటి డివిడెండ్-దిగుబడినిచ్చే స్టాక్లను కొనడానికి ఇష్టపడతారు.

మార్కెట్ క్రాష్కు స్థితిస్థాపకత

ఎక్కువ లాభదాయకంగా ఉన్నందున అమ్మకందారుల కంటే డివిడెండ్-దిగుబడినిచ్చే స్క్రిప్ట్ల కోసం సాపేక్షంగా పెద్ద సంఖ్యలో కొనుగోలుదారులు ఉంటారు. క్రాష్ యొక్క పరిస్థితులలో, స్టాక్స్ యొక్క మార్కెట్ ధర పడిపోతుంది, అయితే అలాంటి డివిడెండ్ స్టాక్స్ డివిడెండ్ల యొక్క సహేతుకమైన మొత్తాన్ని అందించడం ద్వారా మార్కెట్లో ఎత్తుగా నిలబడాలని కోరుకుంటాయి. పెట్టుబడిదారులు తమ పోర్ట్ఫోలియోకు స్టాక్ మార్కెట్ తిరోగమనంలో డివిడెండ్-దిగుబడినిచ్చే స్టాక్లను కొనుగోలు చేయడానికి ప్రాధాన్యత కలిగి ఉంటారు.

విలువ పెట్టుబడిదారులు ఇష్టపడతారు

విలువ పెట్టుబడిదారులు అధిక డివిడెండ్ దిగుబడి నిష్పత్తిని బలమైన విలువ సూచికగా భావిస్తారు. నాణ్యమైన స్టాక్ అధిక డివిడెండ్ ఇస్తుంటే, అది తక్కువగా అంచనా వేయబడుతుంది. అమ్మకాల మెరుగుదల మరియు లాభాల గణాంకాలు నాణ్యమైన స్టాక్ల యొక్క బలమైన ప్రాథమిక సూచికలలో ఒకటి. పెట్టుబడిదారుడి కోణం నుండి అనువైన పరిస్థితి అధిక లాభదాయకత మరియు తక్కువ అప్పు. అటువంటి పరిస్థితి అయితే, సంస్థ యొక్క పరిపక్వ దశలో ఉంటుంది. సాధారణంగా, అభివృద్ధి చెందుతున్న దేశాలలో, అటువంటి పరిస్థితి సులభంగా అందుబాటులో ఉండదు మరియు చాలా కంపెనీలు తమ బ్యాలెన్స్ షీట్లలో అధిక మొత్తంలో అప్పులను పెంచడానికి ఆసక్తి చూపుతాయి.

పరిపక్వ కంపెనీలుగా పరిగణించబడుతుంది

డివిడెండ్ల రూపంలో స్థిరంగా తమ లాభాలను క్రమంగా పంపిణీ చేసే సంస్థలను స్థాపించబడిన లేదా సంతృప్త సంస్థలుగా పరిగణిస్తారు. ఈ స్థాపన భవిష్యత్ ఆదాయాల అంచనాతో వస్తుంది. సంస్థలు తమ స్వల్పకాలిక ద్రవ్యతను పెట్టుబడిదారులను మరియు వాటాదారులను ఆకర్షించడానికి ఎప్పటికీ ఇష్టపడవు. సాధారణంగా, డివిడెండ్ చెల్లించినప్పుడు, వారు దాని ద్రవ్య స్థానంపై పూర్తి నియంత్రణలో ఉన్నారని సూచిక. దాని ప్రస్తుత బాధ్యతలు తీర్చబడిన తర్వాత, ఒక సంస్థ తన వాటాదారులకు డివిడెండ్లను అందించే స్థితిలో ఉంటుంది.

డివిడెండ్లను తిరిగి పెట్టుబడి పెట్టడం దిగుబడిని పెంచుతుంది.

తిరిగి పెట్టుబడి పెట్టడం డివిడెండ్ మరింత దిగుబడిని పెంచుతుంది. డివిడెండ్-దిగుబడినిచ్చే స్టాక్లను కూడబెట్టడానికి పెట్టుబడిదారులు క్రమపద్ధతిలో పెట్టుబడి పెట్టాలి. ఈ విధంగా, వారు తమ పోర్ట్ఫోలియోకు ప్రాథమికంగా బలమైన స్టాక్లను కూడబెట్టుకోవడమే కాక, మొత్తం డివిడెండ్ ఆదాయాలను కూడా పెంచుతారు. ఈ అదనపు డబ్బు చక్రీయ స్వభావం గల ఎక్కువ డివిడెండ్ స్టాక్లను కొనుగోలు చేయడానికి ఉపయోగపడటంతో ప్రవహించే డివిడెండ్ను తిరిగి పెట్టుబడి పెట్టడం కూడా అంతే కీలకం. ఎక్కువ స్టాక్స్ అంటే ఎక్కువ డివిడెండ్ అని అర్ధం, ఇది మళ్ళీ ఎక్కువ స్టాక్స్ కొనడానికి ఉపయోగించబడుతుంది.

కొన్ని స్టాక్స్లో అధిక డివిడెండ్ దిగుబడి నిష్పత్తి ఎందుకు ఉంది?

2007-09లో సబ్ప్రైమ్ తనఖా పతనాన్ని పరిశీలిస్తే, కొన్ని కంపెనీలు 10% -20% పరిధిలో డివిడెండ్లను అందిస్తున్నాయి, వినియోగదారులను స్టాక్స్పై అతుక్కుపోయేలా ప్రోత్సహిస్తున్నాయి, అయితే అది స్టాక్ యొక్క మార్కెట్ ధర చూసినందున మాత్రమే దిగువ మురి, దీని ఫలితంగా అధిక డివిడెండ్ దిగుబడి నిష్పత్తి వచ్చింది. అధిక దిగుబడి ఉన్న స్టాక్ను విశ్లేషించేటప్పుడు, స్టాక్ యొక్క అధిక దిగుబడికి కారణాన్ని నిర్ణయించడం ఎల్లప్పుడూ అవసరం.

స్టాక్ సగటు కంటే ఎక్కువ దిగుబడిని కలిగి ఉండటానికి 2 కారణాలు ఉన్నాయి:

# 1 - మార్కెట్ ధర దెబ్బతింది

స్టాక్ ధర త్వరగా పడిపోయినప్పుడు మరియు డివిడెండ్ చెల్లింపు సమానంగా ఉన్నప్పుడు, డివిడెండ్ దిగుబడి నిష్పత్తి పెరుగుతుంది. ఉదాహరణకు, స్టాక్ ABC అసలు $ 60 $ 1.50 తో ఉంటే, దాని దిగుబడి 2.5% ఉంటుంది. స్టాక్ ధర $ 50 కి పడిపోయి $ 1.50 డివిడెండ్ చెల్లింపును కొనసాగిస్తే, దాని కొత్త దిగుబడి 3% అవుతుంది. పరిస్థితిని ఎదుర్కొంటున్నప్పుడు, డివిడెండ్ పెట్టుబడిదారులను ఆకర్షించడానికి దిగుబడి కనబడుతుందని గమనించాలి; ఇది వాస్తవానికి విలువ ఉచ్చు. స్టాక్ యొక్క అధిక దిగుబడిని అర్థం చేసుకోవడం ఎల్లప్పుడూ అవసరం. స్టాక్ ధర $ 50 నుండి $ 20 కి పడిపోతున్నట్లు చూపించే సంస్థ, అప్పుడు అది చాలా కష్టపడుతోంది, మరియు స్టాక్స్లో పడిపోవడాన్ని పరిగణలోకి తీసుకునే ముందు ఒక వివరణాత్మక విశ్లేషణ చేయాలి.

# 2 - ఇది MLP లేదా REIT?

మాస్టర్ లిమిటెడ్ పార్ట్నర్షిప్స్ లేదా రియల్ ఎస్టేట్ ఇన్వెస్ట్మెంట్ ట్రస్ట్లు డివిడెండ్ ఇన్వెస్టర్లలో వేగంగా ప్రాచుర్యం పొందుతున్నాయి ఎందుకంటే అవి ఈక్విటీ స్టాక్ల కంటే గణనీయంగా ఎక్కువ డివిడెండ్ దిగుబడి నిష్పత్తులను అందిస్తాయి. ఈ ట్రస్టులు అధిక డివిడెండ్లను అందిస్తాయి, ఎందుకంటే వారు తమ ఆదాయంలో భారీ భాగాన్ని (కనీసం 90%) డివిడెండ్ రూపంలో వాటాదారులకు పంపిణీ చేయాలి. ఈ ట్రస్టులు కార్పొరేట్ స్థాయిలో సాధారణ ఆదాయపు పన్ను చెల్లించవు, కాని పన్ను భారం పెట్టుబడిదారులకు బదిలీ చేయబడుతుంది.

అధిక డివిడెండ్ దిగుబడి నిష్పత్తి రంగాలు

ఇది బొటనవేలు నియమం కాదు, కానీ సాధారణంగా, దిగువ పరిశ్రమలను డివిడెండ్ ఫ్రెండ్లీగా పరిగణిస్తారు:

# 1 - REIT సెక్టార్

దిగువ గ్రాఫ్లు US లోని కొన్ని REIT ల యొక్క డివిడెండ్ దిగుబడి నిష్పత్తులను పోల్చాయి - DCT ఇండస్ట్రియల్ ట్రస్ట్ (DCT), గ్రామెర్సీ ప్రాపర్టీ ట్రస్ట్ (GPT), ప్రోలాగిస్ (PLD), బోస్టన్ ప్రాపర్టీస్ (BXP) మరియు లిబర్టీ ప్రాపర్టీ ట్రస్ట్ (LPT). REIT లు స్థిరమైన దిగుబడిని అందిస్తాయని మేము గమనించాము (దిగువ ఉదాహరణలో 2.5% -5.2%).

మూలం: ycharts

# 2 - పొగాకు రంగం

యుఎస్లోని పొగాకు రంగం గత 5-10 సంవత్సరాల్లో కొన్ని స్థిరమైన దిగుబడి నిష్పత్తులను చూపించింది. దిగువ గ్రాఫ్లో, మేము ఫిలిప్ మోరిస్ ఇంటెల్ (PM), ఆల్ట్రియా గ్రూప్ (MO) మరియు రేనాల్డ్స్ అమెరికన్ (RAI) లను పోల్చాము. ఈ కంపెనీలు గత 5-10 సంవత్సరాల్లో స్థిరమైన డివిడెండ్లను ఇచ్చాయని మేము గమనించాము.

మూలం: ycharts

REIT లు మరియు పొగాకు వంటివి, టెలికమ్యూనికేషన్స్, మాస్టర్ లిమిటెడ్ పార్టనర్షిప్స్ మరియు యుటిలిటీస్ వంటి ఇతర రంగాలు కూడా ఎక్కువ డివిడెండ్ దిగుబడి నిష్పత్తులను చూపుతాయి.

ముగింపు

పెట్టుబడిదారుగా, ఒకసారి వారి పోర్ట్ఫోలియోలో డివిడెండ్ స్టాక్లను కొనసాగిస్తూ ఈ క్రింది అంశాలను గమనించాలి:

- డివిడెండ్ దిగుబడి నిష్పత్తి పెట్టుబడిదారులకు తప్పనిసరి పరిగణన, ఎందుకంటే ఇది స్టాక్ డివిడెండ్ రూపంలో చెల్లించే వార్షిక రాబడిని సూచిస్తుంది.

- డివిడెండ్ స్టాక్స్ నుండి ఆదాయాన్ని కోరుకునే పెట్టుబడిదారులు కనీసం 3% -4% దిగుబడిని కలిగి ఉన్న స్టాక్స్పై తమ ఏకాగ్రతను కొనసాగించాలి.

- పెట్టుబడిదారులు డివిడెండ్ల నుండి తమ దిగుబడిని పెంచడానికి కొన్ని స్టాక్స్ అందించే “వాల్యూ ట్రాప్స్” ను కూడా పరిగణించాలి.

- చాలా ఎక్కువ దిగుబడితో డివిడెండ్లను అందించే చాలా స్టాక్స్ 10% లేదా అంతకంటే ఎక్కువ అని చెప్తున్నాయి, ఎందుకంటే డివిడెండ్ కట్ కార్డులపై చాలా ఎక్కువ.

- పెట్టుబడిదారులు తమ స్టాక్లను జాగ్రత్తగా ఎన్నుకోవాలి మరియు అన్ని స్టాక్లను మాత్రమే ఉంచకూడదు, ఇవి భవిష్యత్తులో అధిక డివిడెండ్-దిగుబడినిస్తాయి, ఎందుకంటే ఇది భవిష్యత్తులో ప్రతికూల ప్రభావాన్ని చూపుతుంది.

- ప్రభుత్వ విధానాలు మరియు ఆర్థిక మరియు పన్నుల విధానాలు వంటి ఇతర స్థూల ఆర్థిక కారకాలను కూడా పరిగణించాలి. ఇటువంటి విధానాలు స్థిరంగా ఉంటే, సంస్థ యొక్క పనితీరు మరియు మొత్తం పరిశ్రమలో దాని ప్రభావాలు కనిపిస్తాయి.

ఉపయోగకరమైన పోస్ట్

- డివిడెండ్స్ క్రోనాలజీ

- పరిమిత భాగస్వామ్యము

- దిగుబడి దిగుబడి

- స్టాక్స్ కోసం ఎక్స్-డివిడెండ్ తేదీ <