అమెరికన్ డిపాజిటరీ రసీదులు (ADR లు) - అర్థం, రకాలు, ఉదాహరణలు

అమెరికన్ డిపాజిటరీ రసీదులు (ADR) అర్థం

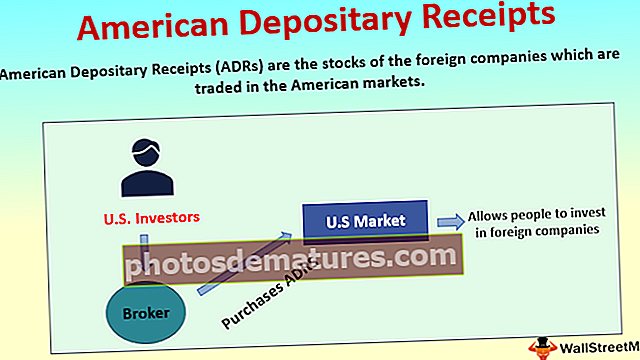

అమెరికన్ డిపాజిటరీ రసీదులు (ADR లు) అమెరికన్ మార్కెట్లలో వర్తకం చేయబడే విదేశీ కంపెనీల స్టాక్స్ మరియు యుఎస్ మార్కెట్లో సాధారణ ట్రేడింగ్ సమయంలో పెట్టుబడిదారులు US డాలర్లలో కొనుగోలు చేస్తారు, ఇది బ్రోకర్ల ద్వారా అమెరికా ప్రజలను పెట్టుబడి పెట్టడానికి అనుమతిస్తుంది. విదేశీ కంపెనీలు.

ADR మొట్టమొదట 1927 సంవత్సరంలో J.P. మోర్గాన్ చేత సృష్టించబడింది, దీనిలో అమెరికన్లు సెల్ఫ్రిడ్జ్ షేర్లలో పెట్టుబడులు పెట్టడానికి అనుమతించారు, ఇది బ్రిటిష్ డిపార్ట్మెంట్ స్టోర్.

ప్రస్తుతం వేలాది ADR లు అందుబాటులో ఉన్నాయి, ఇవి వివిధ దేశాలలో ఉన్న వివిధ కంపెనీల వాటాలను సూచిస్తాయి. సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ కమీషన్ (ఎస్ఇసి) ప్రకారం, యుఎస్ సెక్యూరిటీల నియంత్రణ ద్వారా సులభతరం చేయబడిన ఎడిఆర్ల విషయంలో రక్షణ మరియు పారదర్శకత ఉన్నందున పెట్టుబడిదారులకు విదేశీ స్టాక్ స్థానంలో ఎడిఆర్లను సొంతం చేసుకోవడం మరింత సౌకర్యవంతంగా ఉంటుంది.

ADR ల రకాలు

రెండు ప్రాథమిక రకాలు ఉన్నాయి -

రకం # 1 - ప్రాయోజిత ADR

రెండు పార్టీల మధ్య చట్టపరమైన ఏర్పాట్లు ఉన్న విదేశీ సంస్థ తరపున బ్యాంక్ స్పాన్సర్ చేసిన ADR లను జారీ చేస్తుంది. ఈ సందర్భంలో, పెట్టుబడిదారులతో లావాదేవీలు బ్యాంక్ చేత నిర్వహించబడతాయి, అయితే ADR లను జారీ చేయడానికి మరియు ADR నియంత్రణకు విదేశీ సంస్థ ఉంటుంది.

ఈ ADR లు సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ కమిషన్ (SEC) లో నమోదు చేయబడ్డాయి (స్పాన్సర్ చేసిన ADR లు అత్యల్ప స్థాయి మినహా) మరియు US యొక్క ప్రధాన స్టాక్ ఎక్స్ఛేంజీలలో వర్తకం చేయబడతాయి.

టైప్ # 2 - స్పాన్సర్ చేయని ADR

స్పాన్సర్ చేయని ADR లు ఓవర్ ది కౌంటర్ మార్కెట్ (OTC) లో వర్తకం చేసే వాటాలు. పరిశీలనలో ఉన్న ఒక విదేశీ కంపెనీకి డిపాజిటరీ బ్యాంకుతో పాల్గొనడం లేదా అధికారిక లేదా చట్టపరమైన ఒప్పందం లేని మార్కెట్లో డిమాండ్ ప్రకారం ఒక బ్యాంక్ స్పాన్సర్ చేయని ADR ను జారీ చేస్తుంది. ఓటింగ్ హక్కుల కోసం ఇటువంటి ADR లు ఎప్పుడూ చేర్చబడవు.

అమెరికన్ డిపాజిటరీ రసీదుల ఉదాహరణ

న్యూయార్క్ స్టాక్ ఎక్స్ఛేంజ్లో వర్తకం చేసే వోక్స్వ్యాగన్ షేర్లు అనే జర్మన్ కంపెనీకి ఉదాహరణను పరిశీలిద్దాం. వివిధ చట్టాల సమ్మతి తరువాత, ఇది అమెరికన్ స్టాక్ ఎక్స్ఛేంజ్లో జాబితా చేయబడింది. ఇప్పుడు, స్టాక్ ఎక్స్ఛేంజ్ ద్వారా అమెరికాలో పెట్టుబడిదారులు వోక్స్వ్యాగన్లో పెట్టుబడి పెట్టవచ్చు. ఒకవేళ యుఎస్ మార్కెట్ కాకుండా, వోక్స్వ్యాగన్ వాటాలు ఇతర దేశ స్టాక్ మార్కెట్లలో కూడా జాబితా చేయబడితే, దానిని జిడిఆర్ అని పిలుస్తారు.

ప్రయోజనాలు

- ADR లను జారీచేసేవారు US మార్కెట్లో లభించే మూలధనానికి ప్రాప్యత పొందవచ్చు మరియు వాటాదారుల (US వాటాదారుల) యొక్క వైవిధ్యమైన ఆధారాన్ని పొందవచ్చు.

- ADR జారీచేసేవారికి విలీనం మరియు సముపార్జన కార్యకలాపాలకు వెళ్ళడం సులభం చేస్తుంది, ఎందుకంటే వారు ADR ను కరెన్సీగా ఉపయోగించుకోవచ్చు.

- పెట్టుబడిదారుడి కోసం, ADR లు తమ స్వంత దేశ సంస్థ లాగా ఇతర దేశ సంస్థ యొక్క వాటాలను కొనుగోలు చేయవచ్చు మరియు అమ్మవచ్చు. అలాగే, కొత్త బ్రోకర్ అవసరం లేదా విదేశీ బ్రోకరేజ్ ఖాతా తెరవడం అవసరం లేదు, ఎందుకంటే పెట్టుబడిదారులు వారు సాధారణంగా వ్యవహరించే అదే బ్రోకర్ను ఉపయోగించవచ్చు.

- ఒక పెట్టుబడిదారుడు తమ పెట్టుబడి పోర్ట్ఫోలియోను ప్రపంచ స్థాయిలో విస్తరించే అవకాశాన్ని పొందుతాడు.

- యుఎస్ పని ప్రకారం అంతా జరుగుతుంది. పెట్టుబడిదారులు ADR లను US డాలర్లలో కొనుగోలు చేస్తారు; డివిడెండ్లను డాలర్లలో ఇస్తారు, యుఎస్లో సాధారణ ట్రేడింగ్ సమయంలో వర్తకం చేస్తారు మరియు అమెరికన్ స్టాక్ల మాదిరిగానే పరిష్కార విధానాలకు లోబడి ఉంటారు.

- ఇది పెట్టుబడిదారులకు పరిశోధన మరియు సమాచారం యొక్క మరింత ప్రాప్యతను ఇస్తుంది, మరియు పెట్టుబడిదారులు తమ పోర్ట్ఫోలియోను వారు ఏ దేశాలపై ఆసక్తి కలిగి ఉన్నారు లేదా ఏ రంగం వంటి వారి అవసరాలకు అనుగుణంగా అనుకూలీకరించవచ్చు.

ప్రతికూలతలు

- స్పాన్సర్ చేయని ADR లు సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ కమిషన్ (SEC) కు అనుగుణంగా ఉండకపోవచ్చు

- అన్ని విదేశీ కంపెనీలు ADR లుగా అందుబాటులో లేనందున పెట్టుబడిదారులకు ఎంపిక కోసం పరిమిత కంపెనీలు ఉండవచ్చు.

- వైవిధ్యీకరణ ప్రయోజనం కోసం, పెట్టుబడిదారుడికి తగినంత మూలధన పెట్టుబడి అవసరం; లేకపోతే, సరిగ్గా వైవిధ్యభరితమైన పోర్ట్ఫోలియోను సృష్టించడం సాధ్యం కాదు.

- డివిడెండ్ భిన్నంగా పన్ను విధించినట్లయితే పెట్టుబడిదారుడు డబుల్ టాక్సేషన్ను ఎదుర్కోవలసి ఉంటుంది, ఎందుకంటే అందుకున్న ADR ల డివిడెండ్లు సంస్థ యొక్క స్వదేశంలో పన్నుకు లోబడి ఉండవచ్చు.

ముఖ్యమైన పాయింట్లు

- ADR లలో పెట్టుబడి పెట్టడానికి ముందు, ఒక వ్యక్తి తన మూలధనాన్ని పెట్టుబడి పెట్టడానికి యోచిస్తున్న పోర్ట్ఫోలియో యొక్క చిక్కులను అర్థం చేసుకోవడానికి పన్ను సలహాదారు మరియు ఆర్థిక సలహాదారు రెండింటినీ సంప్రదించాలి. అలాగే, ఇది అంతర్జాతీయ పెట్టుబడులను కలిగి ఉన్నందున, ప్రారంభంలో, అంతర్జాతీయ మ్యూచువల్ ఫండ్తో ఒకరు దాని గురించి మంచి జ్ఞానం పొందే వరకు వెళ్ళాలి.

- అమెరికన్ డిపాజిటరీ రసీదులు మరియు విదేశీ స్టాక్స్ లేదా సాంప్రదాయ యుఎస్ స్టాక్స్ మధ్య అనేక ప్రత్యేకమైన తేడాలు ఉన్నాయి, వీటిని పెట్టుబడి పెట్టడానికి ముందు పరిగణించాలి. డివిడెండ్పై పన్నులు భిన్నంగా వసూలు చేయవచ్చు. యుఎస్ స్టాక్స్ విషయంలో, వసూలు చేసే పన్నులు యుఎస్ లో మాత్రమే ఉంటాయి. అయితే, ADR ల విషయంలో, సంస్థ యొక్క స్వదేశంలో కూడా డివిడెండ్ పన్నుకు లోబడి ఉండవచ్చు. అలాంటప్పుడు, డబుల్ టాక్సేషన్ను నివారించడానికి, పెట్టుబడిదారులు ఒక విదేశీ దేశం నుండి వాపసు కోసం దరఖాస్తు చేసుకోవలసి ఉంటుంది లేదా వారి US పన్నులకు వ్యతిరేకంగా క్రెడిట్ కోసం దరఖాస్తు చేసుకోవాలి.

ముగింపు

అందువల్ల అమెరికన్ డిపాజిటరీ రసీదులు యు.ఎస్ యొక్క పెట్టుబడిదారులకు విదేశీ కంపెనీల షేర్లలో సులభంగా మరియు సౌకర్యవంతంగా వర్తకం చేయడానికి అవకాశాన్ని కల్పిస్తాయని తేల్చవచ్చు. వారు తమ స్వదేశమైన అమెరికాలో ఆధారపడని సంస్థలలో పెట్టుబడులు పెట్టగలగడంతో పెట్టుబడిదారులకు తమ పోర్ట్ఫోలియో యొక్క వైవిధ్యీకరణకు కూడా అవకాశం ఇస్తారు.

అమెరికన్ డిపాజిటరీ రసీదుల సహాయంతో, పెట్టుబడిదారులు అభివృద్ధి చెందుతున్న మార్కెట్లలో ఉన్న సంస్థలలో పెట్టుబడులు పెడతారు, అక్కడ వారు పెట్టుబడి పెట్టిన డబ్బు నుండి తమ లాభాలను పెంచుకోవచ్చు. కాబట్టి అమెరికన్ డిపాజిటరీ రసీదులు స్వదేశంలో మాత్రమే పెట్టుబడులు పెట్టడానికి అమెరికన్ల పరిమితులను తొలగిస్తాయి.