సందేహాస్పద ఖాతాల కోసం భత్యం (నిర్వచనం, జర్నల్ ఎంట్రీలు)

సందేహాస్పద ఖాతాలకు భత్యం అంటే ఏమిటి?

అనుమానాస్పద ఖాతాల కోసం భత్యం అనేది ప్రధానంగా లెక్కించలేని మరియు చెడ్డ అప్పుగా మారగల ఖాతాల అంచనా భాగానికి భత్యం సృష్టించడం మరియు కాంట్రా ఆస్తి ఖాతాగా చూపబడుతుంది, ఇది అంచనా వేసిన నికర మొత్తాన్ని ప్రతిబింబించేలా బ్యాలెన్స్ షీట్లో స్థూల రాబడిని తగ్గిస్తుంది చెల్లించాలి.

ఎదురుచూస్తున్న దాని గురించి ఆలోచిస్తున్నప్పుడు, సమీప భవిష్యత్తులో, వ్యాపారం ఆచరణాత్మకంగా ఉండాలి. ఇది వారికి ఎంత చెల్లించబడుతుందో మరియు వారు దానిని ఎలా స్వీకరించరు అనే దానిపై ఆలోచించాలి.

ఉదాహరణకు, ABC కంపెనీ ముడి పదార్థాలను సుమారు, 000 100,000 క్రెడిట్కు విక్రయిస్తే, సంస్థ మొత్తం చెల్లించబడుతుందని మీరు అనుకుంటున్నారా? వాస్తవికత మొత్తం మొత్తంలో కేవలం 90% మాత్రమే, అనగా, 000 90,000 పూర్తిగా చెల్లించబడుతుంది మరియు మిగిలినవి చెడ్డ అప్పులుగా పరిగణించబడతాయి.

ఒక సంస్థ చెడ్డ అప్పుల గురించి చాలా ఆలస్యంగా ఆలోచించడం ప్రారంభిస్తే, సంస్థ వెంటనే దాని కోసం సిద్ధం చేయడం సాధ్యం కాదు. అందువల్ల స్వీకరించబడని వాటి కోసం అంచనా వేసిన సంఖ్య ముందుగానే నిర్ణయించబడుతుంది.

సందేహాస్పద ఖాతాల ఉదాహరణ కోసం భత్యం

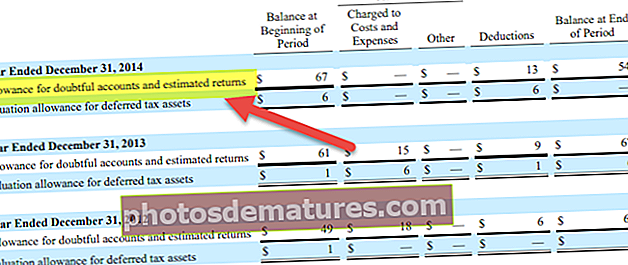

కోల్గేట్ బ్యాలెన్స్ షీట్ చూద్దాం.

మూలం: కోల్గేట్ SEC ఫైలింగ్స్

ఖాతాల స్వీకరించదగినవి అనుమానాస్పద ఖాతాల కోసం భత్యాల నికరమని నివేదించబడ్డాయి. కోల్గేట్ అనుమానాస్పద ఖాతాల భత్యాలను వరుసగా 2014 మరియు 2013 లో million 54 మిలియన్ మరియు million 67 మిలియన్లుగా నివేదించింది.

పద్దుల చిట్టా

ఈ విభాగంలో, మేము ఒక సరళమైన ఉదాహరణను తీసుకుంటాము మరియు అనుమానాస్పద ఖాతాల భత్యం కోసం మీరు అకౌంటింగ్ జర్నల్ ఎంట్రీలను ఎలా పాస్ చేయాలో వివరిస్తాము.

మేము అక్రూవల్ అకౌంటింగ్ ప్రాతిపదిక యొక్క ఉదాహరణను తీసుకుంటాము.

జర్నల్ ఎంట్రీలు # 1

సంవత్సరానికి అంచనా వేసిన రుణాల భత్యం సుమారు, 000 200,000 ఉంటుందని రఫ్ జీన్స్ లిమిటెడ్ అంచనా వేసింది. కాబట్టి, అక్రూవల్ అకౌంటింగ్ ఆధారంగా, త్వరలో చెడు అప్పులు ఉండవచ్చని పేర్కొంటూ మేము ఎంట్రీని పాస్ చేయాలి.

మేము పాస్ చేసే మొదటి ఎంట్రీ ఇక్కడ ఉంది -

చెడు అప్పులు A / C ……………………… డాక్టర్ $ 200,000 -

సందేహాస్పద ఖాతాల భత్యం A / C - $ 200,000

మొదటి ఎంట్రీలో, చెడు debt ణం ఖర్చు అయినందున మేము చెడ్డ రుణ ఖాతాను డెబిట్ చేసాము. అకౌంటింగ్ నియమం ప్రకారం, ఖర్చు పెరిగితే, మేము ఆ ఖాతాను డెబిట్ చేస్తాము; అందుకే చెడు అప్పు డెబిట్ అవుతుంది. అదేవిధంగా, సందేహాస్పదమైన అప్పుల ఖాతాకు భత్యం జమ చేయడం ద్వారా మేము ఇక్కడ అదే అకౌంటింగ్ నియమాన్ని అనుసరిస్తాము. అవి ఏర్పాటు చేయబడినవి మరియు కౌంటర్-ఆస్తిగా ఉపయోగించబడుతున్నందున, మేము దానిని క్రెడిట్ చేస్తాము.

క్రెడిట్ అమ్మకాలు million 10 మిలియన్లు అయితే, ఈ ఎంట్రీని రికార్డ్ చేయడం ద్వారా, మేము ఇప్పటికే క్రెడిట్ అమ్మకాల నుండి చెడు రుణాన్ని భర్తీ చేస్తున్నాము.

జర్నల్ ఎంట్రీలు # 2

ఇప్పుడు, కంపెనీకి వాస్తవ సంఖ్య లభించిందని మరియు $ 120,000 చెడ్డ అప్పు అని చూద్దాం. కాబట్టి, ఈ సందర్భంలో కొత్త ఎంట్రీ ఏమిటి?

మేము ఈ క్రింది ఎంట్రీని పాస్ చేస్తాము -

అనుమానాస్పద ఖాతాల రుణాలకు భత్యం A / C ………. డాక్టర్ $ 120,000 -

స్వీకరించదగిన ఖాతాలకు A / C - $ 120,000

ఈ ఎంట్రీలో, మేము అనుమానాస్పద అప్పుల కోసం భత్యం డెబిట్ చేస్తున్నాము, ఎందుకంటే, ఈ మొత్తంతో, కౌంటర్-ఆస్తి తగ్గించబడింది మరియు బకాయి ఖాతాల రాబడులను, 000 120,000 తగ్గించడానికి మేము ఖాతాల స్వీకరణలను జమ చేస్తున్నాము.

జర్నల్ ఎంట్రీలు # 3

చెడ్డ అప్పులను తిరిగి పొందటానికి ప్రయత్నించమని కంపెనీ సేకరణ ఏజెన్సీని కోరిందని ఇప్పుడు చెప్పండి. మరియు వారు విజయవంతంగా, 000 40,000 వసూలు చేయగలరు. కాబట్టి సేకరణను గుర్తించడానికి మనం మరొక ఎంట్రీని పాస్ చేయాలి.

మునుపటి ఎంట్రీని రివర్స్ చేస్తాము, ఎందుకంటే ఇప్పుడు accounts 40,000 అకౌంట్స్ స్వీకరించదగినవిగా లభించే అవకాశాలు ఉన్నాయి.

ఖాతాలు స్వీకరించదగినవి A / C ………… డాక్టర్ $ 40,000 -

అనుమానాస్పద ఖాతాల అప్పుల కోసం భత్యం A / C - $ 40,000

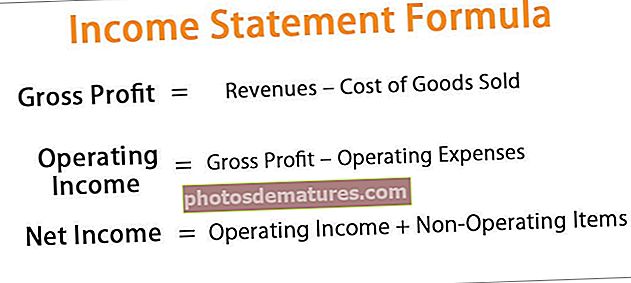

ఆదాయ ప్రకటన మరియు బ్యాలెన్స్ షీట్ పై ప్రభావం

- పైన పేర్కొన్న మొదటి జర్నల్ ఎంట్రీ ఆదాయ ప్రకటనను ప్రభావితం చేస్తుంది, అక్కడ మేము చెడ్డ అప్పును నమోదు చేయవలసి ఉంటుంది మరియు అనుమానాస్పద అప్పుల ఖాతాకు భత్యం కోసం.

- మరియు రెండవ మరియు మూడవ జర్నల్ ఎంట్రీలు బ్యాలెన్స్ షీట్ను మాత్రమే ప్రభావితం చేస్తాయి, ఇక్కడ మేము మొదట ఖాతాల స్వీకరించదగిన వాటి నుండి కేటాయింపు మొత్తాన్ని తీసివేస్తాము మరియు ఏదైనా మొత్తాన్ని సేకరిస్తే, మేము ఆ మొత్తాన్ని తిరిగి జోడిస్తాము.

అనుమానాస్పద ఖాతాల భత్యాన్ని ఎలా అంచనా వేస్తారు?

కాబట్టి, అనుమానాస్పద అప్పుల భత్యాన్ని అంచనా వేయడానికి సంస్థలు ఉపయోగించే మూడు పద్ధతులు ఇక్కడ ఉన్నాయా?

- రిస్క్ స్కోరు: కంపెనీలు ఉపయోగించే సాధారణ పద్ధతుల్లో ఇది ఒకటి. వారు తమ ప్రతి కస్టమర్ వైపు చూస్తారు. అప్పుడు వారి పరపతి ప్రకారం, సంస్థ వారికి స్కోరును కేటాయిస్తుంది. ఎక్కువ స్కోర్లు ఉన్న కస్టమర్లు జతచేయబడతారు, ఆపై చెడు అప్పుల కోసం కంపెనీకి ఎంత భత్యం అవసరమో కంపెనీ అంచనా వేస్తుంది. ఈ పద్ధతి చాలా ఖచ్చితమైనది కాకపోవచ్చు, కానీ ఇది చాలా కంపెనీలకు పనిచేస్తుంది.

- చారిత్రక శాతం - సంస్థలు చాలా ఉపయోగించే మరొక పద్ధతి ఇది. ఈ పద్ధతిని ఉపయోగించడం ద్వారా, ఒక సంస్థ గత ఫలితాలను చూస్తుంది. వారు గత ఫలితాలను పరిశీలిస్తారు మరియు గత సంవత్సరంలో ఎంత శాతం చెడ్డ అప్పులు జరిగిందో తెలుసుకుంటారు. ప్రస్తుత సంవత్సరానికి కూడా వారు అదే శాతంతో వెళతారు. ఇది సరళమైన చర్య అనిపించవచ్చు, కానీ మీరు ఖచ్చితత్వం కోసం చూస్తున్నట్లయితే ఇది సరైన పద్ధతి కాదు.

- పరేటో విశ్లేషణ -ఇది, ఇప్పటివరకు, చెడు అప్పుల కోసం భత్యాన్ని అంచనా వేసేటప్పుడు ఉపయోగించడానికి ఉత్తమమైన పద్ధతి. ఇటాలియన్ ఆర్థికవేత్త పరేటో మీ కార్యాచరణలో 20% మాత్రమే 80% ఫలితాలను పొందుతారని చెప్పారు. అదే సూత్రాన్ని ఉపయోగించడం ద్వారా, సంస్థలు వారి భత్యాన్ని లెక్కిస్తాయి. ఇది ఎలా పనిచేస్తుందో ఇక్కడ ఉంది. మొత్తం క్రెడిట్ అమ్మకాలు, 000 100,000 అయితే, అనుమానాస్పద అప్పుల భత్యం (పరేటో సూత్రం ప్రకారం) = ($ 100,000 * 20%) = $ 20,000. కానీ ఈ పద్ధతి విస్తృత అంచనా. మనం ఎంత నిబంధనలను సృష్టించాలి అనేదాని గురించి మరింత ఖచ్చితంగా చెప్పాలంటే, మనం డబుల్ పరేటోను ఉపయోగించవచ్చు. మేము పరేటో సూత్రాన్ని రెండుసార్లు ఉపయోగించాలి. పై ఉదాహరణను విస్తరిస్తే, మునుపటి 20% లో 20% (అంటే, 4%) ఉపయోగిస్తే, మనకు ఖచ్చితమైన చిత్రం లభిస్తుంది. అంటే అనుమానాస్పద అప్పుల ఖాతాకు భత్యం ఖచ్చితంగా ఉండటానికి 000 4000 ఉంటుంది.

అనుమానాస్పద అప్పుల భత్యం కోసం మీరు తగినంత బ్యాలెన్స్ అంచనా వేశారో లేదో తెలుసుకోవడానికి ఒక మార్గం, అనుమానాస్పద ఖాతాల ఖాతా బ్యాలెన్స్ చూడటం. అనుమానాస్పద అకౌంటింగ్ బ్యాలెన్స్ను చూడటం ద్వారా మరియు సందేహాస్పద ఖాతాల మొత్తం ఖాతా బ్యాలెన్స్లను పూర్తి క్రెడిట్ మొత్తంతో పోల్చడం ద్వారా, మీకు ఘన శాతం లభిస్తుంది. మీరు అంచనా వేసిన భత్యం సరిపోతుందా లేదా అనేది కూడా మీరు అర్థం చేసుకుంటారు.