మార్కెట్ రిస్క్ (నిర్వచనం, ఉదాహరణలు) | మార్కెట్ రిస్క్ యొక్క టాప్ 4 రకాలు

మార్కెట్ రిస్క్ అంటే ఏమిటి?

మార్కెట్ రిస్క్ అంటే, మొత్తం మార్కెట్ను ప్రభావితం చేసే కారకాల నుండి ఉత్పన్నమయ్యే ఆర్థిక ఉత్పత్తి యొక్క మార్కెట్ విలువ తగ్గడం మరియు ఒక నిర్దిష్ట ఆర్థిక వస్తువుకు పరిమితం కాకుండా పెట్టుబడిదారుడు ఎదుర్కొనే ప్రమాదం. తరచుగా సిస్టమాటిక్ రిస్క్ అని పిలుస్తారు, ఆర్థిక వ్యవస్థ, రాజకీయ వాతావరణం, ప్రకృతి లేదా మానవనిర్మిత విపత్తులు లేదా మాంద్యం యొక్క అనిశ్చితుల కారణంగా మార్కెట్ ప్రమాదం తలెత్తుతుంది మరియు దీనిని హెడ్జ్ చేయవచ్చు, అయినప్పటికీ, వైవిధ్యీకరణ ద్వారా తొలగించలేము.

మార్కెట్ రిస్క్ రకాలు

మార్కెట్ ప్రమాదంలో నాలుగు ప్రధాన రకాలు ఉన్నాయి.

# 1 - వడ్డీ రేటు ప్రమాదం

పెరుగుదల మరియు ప్రస్తుత మరియు దీర్ఘకాలిక వడ్డీ రేట్ల తగ్గుదల కారణంగా భద్రత విలువ పడిపోయేటప్పుడు వడ్డీ రేటు ప్రమాదం తలెత్తుతుంది. ఇది విస్తృత పదం మరియు బేసిస్ రిస్క్, దిగుబడి కర్వ్ రిస్క్, ఆప్షన్స్ రిస్క్ మరియు రిప్రిక్ రిస్క్ వంటి బహుళ భాగాలను కలిగి ఉంటుంది.

# 2 - విదేశీ మారక రిస్క్

దేశీయ కరెన్సీ మరియు విదేశీ కరెన్సీల మధ్య మారకపు రేట్ల హెచ్చుతగ్గుల కారణంగా విదేశీ మారక ప్రమాదం ఏర్పడుతుంది. ఈ రిస్క్తో ఎక్కువగా ప్రభావితమయ్యేది ఎంఎన్సిలు, ఇవి భౌగోళిక ప్రాంతాలలో పనిచేస్తాయి మరియు వాటి చెల్లింపులు వేర్వేరు కరెన్సీలలో వస్తాయి.

# 3 - వస్తువు ధర రిస్క్

ముడి, బంగారం, వెండి వంటి వస్తువుల ధరలలో హెచ్చుతగ్గుల కారణంగా విదేశీ మారక ద్రవ్యం ప్రమాదం వంటి వస్తువుల ధర ప్రమాదం తలెత్తుతుంది. అయితే, విదేశీ మారకద్రవ్యం ప్రమాదానికి భిన్నంగా, వస్తువుల నష్టాలు బహుళజాతి కంపెనీలను మాత్రమే కాకుండా, రైతుల వంటి సాధారణ ప్రజలను కూడా ప్రభావితం చేస్తాయి. వ్యాపార సంస్థలు, వాణిజ్య వ్యాపారులు, ఎగుమతిదారులు మరియు ప్రభుత్వాలు.

# 4 - ఈక్విటీ ధర రిస్క్

మార్కెట్ రిస్క్ యొక్క చివరి భాగం ఈక్విటీ ధర రిస్క్, ఇది ఆర్థిక ఉత్పత్తులలో స్టాక్ ధరలలో మార్పును సూచిస్తుంది. ఆర్థిక వ్యవస్థలో ఏదైనా మార్పుకు ఈక్విటీ చాలా సున్నితంగా ఉంటుంది కాబట్టి, ఈక్విటీ ధరల రిస్క్ మార్కెట్ రిస్క్ యొక్క అతిపెద్ద భాగాలలో ఒకటి.

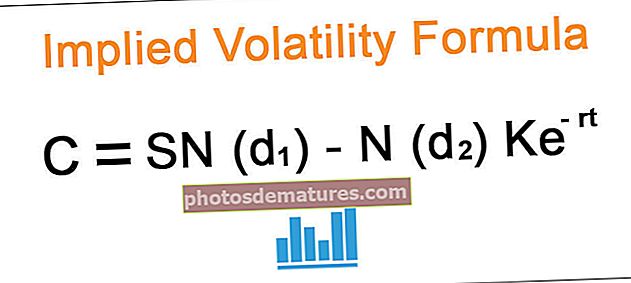

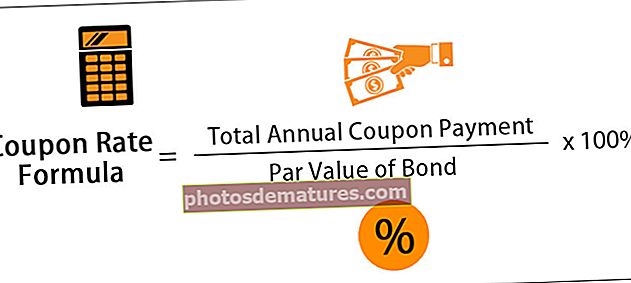

మార్కెట్ రిస్క్ ప్రీమియం ఫార్ములా

గేజ్ మార్కెట్ ప్రమాదాన్ని లెక్కించడానికి ఉపయోగించే ఒక అంశం మార్కెట్ రిస్క్ ప్రీమియం యొక్క లెక్కింపు. మార్కెట్ రిస్క్ ప్రీమియం అంటే, return హించిన రాబడి రేటు మరియు ప్రస్తుత రిస్క్-ఫ్రీ రిటర్న్ రేటు మధ్య వ్యత్యాసం.

గణితశాస్త్ర మార్కెట్ రిస్క్ ప్రీమియం సూత్రం క్రింది విధంగా ఉంది:

మార్కెట్ రిస్క్ ప్రీమియం = ఆశించిన రాబడి-ప్రమాద రహిత రేటు

మార్కెట్ రిస్క్ ప్రీమియం రెండు ప్రధాన అంశాలను కలిగి ఉంది-అవసరమైన మార్క్ రిస్క్ ప్రీమియం మరియు చారిత్రక ప్రీమియం. ఇది పెట్టుబడిదారుల సమాజానికి భవిష్యత్తులో ఉన్న అంచనాలపై లేదా చారిత్రక నమూనాలపై ఆధారపడి ఉంటుంది.

రిస్క్-ఫ్రీ రేటు ఎటువంటి రిస్క్ తీసుకోకుండా return హించిన రాబడిగా నిర్వచించబడుతుంది. యుఎస్ సావరిన్ రిస్క్ దాదాపుగా సున్నా అయినందున చాలా తరచుగా యుఎస్ ట్రెజరీ రేటును రిస్క్-ఫ్రీ రేట్ అని సూచిస్తారు.

మార్కెట్ రిస్క్ యొక్క ఉదాహరణ

ఒక ఉదాహరణ తీసుకుందాం.

మీరు ఈ మార్కెట్ రిస్క్ ఎక్సెల్ మూసను ఇక్కడ డౌన్లోడ్ చేసుకోవచ్చు - మార్కెట్ రిస్క్ ఎక్సెల్ మూసఐటి ప్రధాన సంస్థ-హెచ్పి యొక్క ఉదాహరణను పరిశీలిద్దాం. పెట్టుబడిదారుడు ప్రస్తుతం price 1000 వద్ద కోట్ చేస్తున్న స్టాక్ ధరతో అనుబంధించబడిన మార్కెట్ రిస్క్ ప్రీమియాన్ని లెక్కించాలనుకుంటున్నారు. Expected హించిన వృద్ధి కారణంగా పెట్టుబడిదారుడు స్టాక్ ధరను 1100 డాలర్లుగా అంచనా వేస్తాడు. కిందిది ఎక్సెల్ లో లెక్క.

రిస్క్ ప్రీమియం లెక్కింపు ఉంటుంది -

మార్కెట్ రిస్క్ ప్రీమియం = 11%

ప్రయోజనాలు

కొన్ని ప్రయోజనాలు క్రింది విధంగా ఉన్నాయి.

- చాలా తరచుగా, ఆర్ధిక ఉత్పత్తులు పెట్టుబడిదారుల సంఘానికి దూకుడు మార్కెటింగ్ ద్వారా మరియు నష్టాలను మరియు నష్టాలను పూర్తిగా విస్మరిస్తూ వృద్ధి భాగాన్ని మాత్రమే ప్రదర్శించడం ద్వారా విక్రయిస్తారు. ఆర్థిక మాంద్యంలో, పెట్టుబడిదారులు ముఖ్యంగా రిటైల్ వస్తువులు చిక్కుకున్నప్పుడు ఆర్థిక విస్తరణ చక్రాలలో ఇటువంటి ఉత్పత్తులు ఎక్కువగా కొనుగోలు చేయబడటం మనం చూసే కారణం ఇది. మార్కెట్ రిస్క్ యొక్క భావన మరియు దాని లెక్కల గురించి పెట్టుబడిదారుడికి తెలిసి ఉంటే, వారు ఆర్థిక ఉత్పత్తులను మరింత మెరుగైన రీతిలో అర్థం చేసుకోవచ్చు మరియు అలాంటి అస్థిరతలకు ఇది సరిపోతుందా అని నిర్ణయించుకోవచ్చు.

- మార్కెట్ రిస్క్ ప్రీమియం, పై ఉదాహరణలో వివరించినట్లుగా, పెట్టుబడిదారుడు నిజమైన రాబడి రేటును లెక్కించడానికి సహాయపడుతుంది. ఆర్ధిక ఉత్పత్తి లాభదాయకమైన రాబడిని అందించడాన్ని ఆస్వాదించగలిగినప్పటికీ, పెట్టుబడిదారుడు అది అందించే నిజమైన రేటు పరంగా పెట్టుబడిని అంచనా వేయాలి. ప్రస్తుతం ఉన్న ప్రమాద రహిత వడ్డీ రేటు మరియు ద్రవ్యోల్బణ రేటును పరిగణనలోకి తీసుకోవడం ద్వారా దీనిని లెక్కించవచ్చు.

ప్రతికూలతలు

కొన్ని ప్రతికూలతలు ఈ క్రింది విధంగా ఉన్నాయి.

- మేము వాటిని పూర్తిగా విస్మరించలేము. ఇది ఖర్చు మరియు ఇంటెన్సివ్ లెక్కలతో వచ్చే హెడ్జ్ మాత్రమే. ఏ డేటాను విశ్లేషించాలో మరియు ఏ డేటాను ఫిల్టర్ చేయాలో అర్థం చేసుకోవడానికి పెట్టుబడిదారుడు సముచితంగా ఉండాలి.

- ఇది ఆర్థిక వ్యవస్థలో మాంద్యం లేదా చక్రీయ మార్పులకు చాలా అవకాశం ఉంది. ఇది మొత్తం మార్కెట్ను ఒకేసారి ప్రభావితం చేస్తుంది కాబట్టి, డైవర్సిఫికేషన్ సహాయపడదు కాబట్టి నిర్వహించడం మరింత కష్టం. క్రెడిట్ రిస్క్ కాకుండా, ఇది చాలా కౌంటర్పార్టీ ప్రత్యేకమైనది, ఇది అన్ని ఆస్తి తరగతులను ప్రభావితం చేస్తుంది.

ముఖ్యమైన పాయింట్లు

- ఇది రిస్క్ మేనేజ్మెంట్లో ఒక ముఖ్యమైన భాగం. ఇది మొత్తం మార్కెట్ను ఒకేసారి ప్రభావితం చేస్తుంది కాబట్టి, ఒక పోర్ట్ఫోలియోను నిర్మించేటప్పుడు పెట్టుబడిదారుడు మార్కెట్ నష్టాన్ని విస్మరించడం ప్రాణాంతకం.

- పోర్ట్ఫోలియో కోసం గరిష్ట సంభావ్య నష్టాన్ని కొలవడంలో ఇవి సహాయపడతాయి. ఇక్కడ రెండు ప్రధాన భాగాలు ఉన్నాయి-కాలపరిమితి మరియు విశ్వాస స్థాయి. మార్కెట్ ఫ్రేమ్ ప్రీమియంను లెక్కించాల్సిన వ్యవధి కాలపరిమితి, ఇది పెట్టుబడిదారుడి సౌకర్య స్థాయిపై విశ్వాస స్థాయిని ఆధారం చేస్తుంది. మేము దీన్ని 95% లేదా 99% వంటి% పరంగా వ్యక్తీకరిస్తాము. పెట్టుబడిదారుడు లేదా పోర్ట్ఫోలియో మేనేజర్ ఎంత రిస్క్ తీసుకోవచ్చో విశ్వాస స్థాయిని నిర్ణయిస్తుంది.

- ఇది గణాంక భావన మరియు అందువల్ల దాని లెక్కలు చాలా భారీగా ఉంటాయి. లెక్కింపు కోసం ఉపయోగించే వివిధ సాధనాలు / యంత్రాంగాలు - రిస్క్ ఆశించిన కొరత, వ్యత్యాసం-కోవియారిన్స్, హిస్టారికల్ సిమ్యులేషన్ మరియు మోంటే కార్లో సిమ్యులేషన్.

- మార్కెట్ రిస్క్ మొత్తం పెట్టుబడిదారుల సమాజాన్ని వారి విశ్వసనీయత లేదా వారు పనిచేసే ఆస్తి తరగతితో సంబంధం లేకుండా ప్రభావితం చేస్తుంది కాబట్టి, దీనిని ప్రపంచవ్యాప్తంగా నియంత్రకాలు నిశితంగా గమనిస్తారు. వాస్తవానికి, గత 25 సంవత్సరాలలో, మేము 4 ప్రధాన నిబంధనలు మరియు మరెన్నో చిన్న మెరుగుదలలను చూశాము. ఈ నియమాలు లేదా సలహాదారులతో వచ్చే ప్రధాన నియంత్రణ సంస్థ బాసెల్ కమిటీ. సభ్య దేశాలు తమ బ్యాంకింగ్ వ్యవస్థలను మరింత దృ make ంగా మార్చడానికి ఈ నిబంధనలకు అనుగుణంగా లేదా మరింత పరిశీలనలో పాల్గొనడానికి స్వేచ్ఛగా ఉన్నాయి.

ముగింపు

ఇది ఏదైనా పోర్ట్ఫోలియోలో అంతర్భాగం. పెట్టుబడిదారుడు పెట్టుబడి నుండి సంపాదించాలని ఆశించే అదనపు రాబడి కారణంగా ఇది పుడుతుంది. హెడ్జ్ అయితే, ఇది మంచి ఫలితాలకు దారితీస్తుంది మరియు మార్కెట్ క్రింది చక్రాలను అనుభవించినప్పుడు మీ నష్టాలను కాపాడుతుంది.