ఈక్విటీ ఉదాహరణలపై తిరిగి | లాభదాయకతను పోల్చడానికి ROE ని ఉపయోగించండి

ఈక్విటీపై రాబడి యొక్క ఉత్తమ ఉదాహరణలు

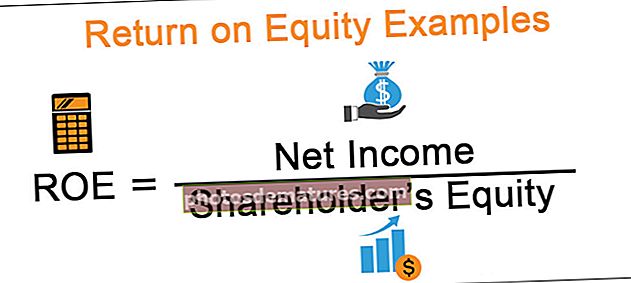

కింది రిటర్న్ ఆన్ ఈక్విటీ ఉదాహరణ అత్యంత ప్రాథమిక మరియు అధునాతన ROE లెక్కల యొక్క రూపురేఖలను అందిస్తుంది. ఈక్విటీపై రాబడి అనేది ఒక సంస్థ యొక్క ఈక్విటీ లేదా వాటా మూలధనానికి సంబంధించి లాభదాయకతను లెక్కించడానికి ఉపయోగించే కొలతను సూచిస్తుంది. ఒక సంస్థ సంపాదించిన నికర ఆదాయాన్ని వాటాదారుల ఈక్విటీ ద్వారా విభజించడం ద్వారా ఇది లెక్కించబడుతుంది. ఇక్కడ చర్చించిన ROE యొక్క ప్రతి ఉదాహరణ అంశం, సంబంధిత కారణాలు మరియు అవసరమైన అదనపు వ్యాఖ్యలను పేర్కొంటుంది

ఫార్ములా

ROE ఫార్ములా క్రింద ఇవ్వబడింది

ఈక్విటీపై రాబడి యొక్క గణన ఉదాహరణలు

ఉదాహరణ # 1 - ఈక్విటీ లెక్కింపుపై ప్రాథమిక రాబడి

2 కంపెనీలు ఒకే నికర ఆదాయాన్ని కలిగి ఉన్నప్పటికీ, వాటాదారుల ఈక్విటీ యొక్క విభిన్న భాగాలను ఈ క్రింది ఉదాహరణగా పరిగణించండి.

సూత్రాన్ని వర్తింపజేసిన తరువాత వచ్చిన ROE క్రింద ఇవ్వబడింది

ఒకవేళ గమనించినట్లయితే, కంపెనీలు సంపాదించిన నికర ఆదాయం ఒకటేనని మనం చూడవచ్చు. అయితే, ఈక్విటీ భాగానికి సంబంధించి అవి భిన్నంగా ఉంటాయి.

అందువల్ల ఉదాహరణను చూడటం ద్వారా, ఇచ్చిన మూలధనం నుండి అధిక లాభాలను సంపాదించడంలో నిర్వహణ వైపు నుండి సామర్థ్యాన్ని సూచిస్తున్నందున అధిక ROE ఎల్లప్పుడూ ప్రాధాన్యతనిస్తుందని మేము అర్థం చేసుకోవచ్చు.

ఉదాహరణ # 2 - సగటు వాటాదారుల ఈక్విటీని ఉపయోగించి ROE లెక్కింపు

కింది వివరాలను పరిశీలించండి.

మిస్టర్ స్మిత్ స్మిత్ అండ్ సన్స్ అనే FMCG పంపిణీ వ్యాపారాన్ని నడుపుతున్నాడు. సంస్థ యొక్క కొన్ని ఆర్థిక వివరాలు క్రింద ఇవ్వబడ్డాయి. ROE ను లెక్కించండి.

పరిష్కారం:

ఈ కాలానికి నికర ఆదాయం ఆదాయం నుండి ఖర్చులను తగ్గించడం ద్వారా వస్తుంది

($36000-$25500=$10500)

నికర విలువ లేదా ఒక సంస్థ యొక్క ఈక్విటీ భాగం దాని మొత్తం ఆస్తుల నుండి బాధ్యతలను తీసివేయడం ద్వారా చేరుతుంది.

($58000-$39600=$18400)

ప్రశ్నలో, వాటాదారుల ఈక్విటీని ప్రారంభించడం గురించి సమాచారం అందించబడుతుంది. అందువల్ల, గత పెట్టుబడులను ఉపయోగించడం ద్వారా వచ్చే ఆదాయం ఏమైనా జరిగితే అదే సగటును తీసుకోవడం సాధారణ పద్ధతి. అందువల్ల సగటు వాటాదారుల ఈక్విటీ $ 19200 (సగటు $ 18400 మరియు 000 20000) వరకు వస్తుంది.

అందువల్ల నికర ఆదాయం / వాటాదారుల ఈక్విటీ ఇచ్చిన తుది ROE 54.69% ($ 10500 / $ 19200).

ఉదాహరణ # 3 - ROE ల యొక్క పీర్ పోలిక

ఫైనాన్షియల్ స్టేట్మెంట్ విశ్లేషణలో భాగంగా, ROE ను ఇలాంటి కంపెనీలతో పోల్చడం ద్వారా లాభదాయకత కొలతగా ఉపయోగిస్తారు మరియు అది పరిశ్రమ యొక్క బాల్ పార్క్ పరిధిలో ఉందో లేదో తెలుసుకోవడం.

కింది ఉదాహరణను పరిశీలించండి.

ప్రతి సంస్థ యొక్క ROE లెక్కించబడుతుంది మరియు స్నాప్షాట్లో పరిశ్రమ సగటుతో పాటు క్రింద ఇవ్వబడుతుంది.

సాధారణ వ్యాఖ్యలు:

ఎల్ఎమ్ఎన్ కో కంపెనీకి ఎబిసి కో కంటే తక్కువ లాభం ఉన్నప్పటికీ, ROE దాని తక్కువ మూలధనాన్ని ఇస్తే మంచిదని ఇక్కడ గమనించవచ్చు. అందువల్ల ఎల్ఎమ్ఎన్ కో తన వాటాదారులకు లాభదాయకతను ఉత్పత్తి చేయడంలో అత్యంత సమర్థవంతమైనదని 3 కంపెనీలలో ఇది ఒక సూచన.

అందువల్ల, ఒక విశ్లేషకుడు ఎల్ఎమ్ఎన్ కోను పరిశ్రమ సగటును కూడా ఓడించినందున పెట్టుబడి పెట్టాలని భావించవచ్చు.

ఉదాహరణ # 4 - ROE & డుపోంట్ విశ్లేషణ

ROE నిష్పత్తి యొక్క విస్తృత అనువర్తనం డుపోంట్ విశ్లేషణ లేదా 5-కారకాల నమూనా. ఈ పద్ధతి ROE యొక్క భాగాల నిష్పత్తులుగా వ్యక్తీకరించడం ద్వారా కుళ్ళిపోవడాన్ని సూచిస్తుంది, తద్వారా సంస్థ యొక్క పనితీరు యొక్క విభిన్న అంశాలు దాని లాభదాయకతను ఎలా ప్రభావితం చేశాయో జాగ్రత్తగా అంచనా వేయడానికి మాకు సహాయపడుతుంది.

దీనికి పేరు పెట్టారు, డుపోంట్ అదే అభివృద్ధి చేసిన మొదటి సంస్థ. ఫార్ములా యొక్క విచ్ఛిన్నం క్రింద ఇవ్వబడింది.

నికర ఆదాయం / సగటు వాటాదారుల ఈక్విటీ =

(నికర ఆదాయం / ఇబిటి) * (ఇబిటి / ఇబిఐటి) * (ఇబిఐటి / రాబడి) * (రాబడి / మొత్తం ఆస్తులు) * (మొత్తం ఆస్తులు / సగటు వాటాదారుల ఈక్విటీ)

దీనిని ఇలా అర్థం చేసుకోవచ్చు

ROE = పన్ను భారం x వడ్డీ భారం x EBIT మార్జిన్ x మొత్తం ఆస్తుల టర్నోవర్ x పరపతి

కింది పట్టికను పరిశీలించండి. ఇది 3 సంవత్సరాలు కల్పిత కో యొక్క ROE యొక్క విచ్ఛిన్నానికి సంబంధించినది

విశ్లేషణ మరియు వివరణ

సంవత్సరాలుగా ROE తగ్గింది. దీనికి ఏ భాగం కారణమవుతుందో అర్థం చేసుకోవడానికి ప్రయత్నిద్దాం

- పన్ను భారం కొంతవరకు స్థిరంగా ఉంది, పన్నులు చాలా వైవిధ్యానికి కారణం కాదని సూచిస్తున్నాయి

- వడ్డీ భారం దాదాపు ఒకే విధంగా ఉంది, ఇది సంస్థ స్థిరమైన మూలధన నిర్మాణాన్ని నిర్వహిస్తోందని సూచిస్తుంది

- సంవత్సరాల్లో EBIT మార్జిన్ లేదా ఆపరేటింగ్ మార్జిన్లు తగ్గాయని మేము గమనించాము. నిర్వహణ ఖర్చులు సంవత్సరాలుగా పెరిగే అవకాశం ఉంది.

- సంస్థ యొక్క సామర్థ్యం (ఆస్తుల టర్నోవర్ నిష్పత్తి) చాలా సంవత్సరాలుగా తగ్గింది.

- వడ్డీ భారంకు అనుగుణంగా పరపతి కూడా స్థిరంగా ఉంది, సంస్థ నిర్వహించిన స్థిరమైన మూలధన నిర్మాణం ద్వారా ఇది మళ్ళీ స్పష్టమవుతుంది.

అందువల్ల డుపాంట్ విశ్లేషణను ఉపయోగించి, విచ్ఛిన్నం ఇచ్చిన కంపెనీ ROE ని సరిగ్గా నడిపించేది ఏమిటో అర్థం చేసుకోవడానికి విశ్లేషకుడు మంచి స్థితిలో ఉంటాడు.

3-కారకాల మోడల్ ఉపయోగించబడుతుంది, ఇది ఇవ్వబడుతుంది

ROE = (నికర లాభం / అమ్మకాలు) * (అమ్మకాలు / ఆస్తులు) * (ఆస్తులు / వాటాదారుల ఈక్విటీ)

ముగింపు

వివిధ ఉదాహరణలను ఉపయోగించి, రిటర్న్ ఆన్ ఈక్విటీ వంటి మెట్రిక్ ఒక సంస్థ యొక్క పనితీరు లేదా లాభదాయకతను అంచనా వేయడానికి ఎలా ఉపయోగించవచ్చో చూశాము. ఈ మెట్రిక్ కొన్ని ఇతర నిష్పత్తులతో పాటు పెట్టుబడులు పెట్టడానికి / కొనడానికి కంపెనీల మధ్య ఎన్నుకోవడంలో నిర్ణయ ప్రమాణంగా సరైన కొలతగా పనిచేస్తుంది, విశ్లేషకులు ఆర్థిక నివేదిక విశ్లేషణలో భాగంగా ఉపయోగిస్తారు.