హెడ్జింగ్ (ఉదాహరణలు, వ్యూహాలు) | హెడ్జింగ్ ఎలా పని చేస్తుంది?

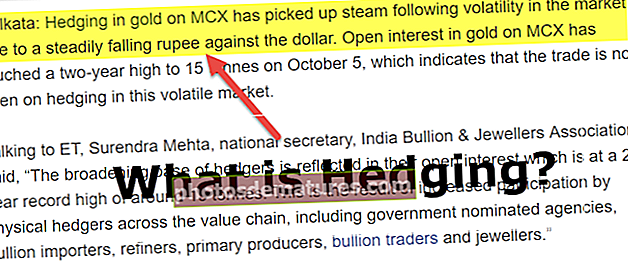

హెడ్జింగ్ అంటే ఏమిటి?

హెడ్జింగ్ అనేది భీమా లాంటి పెట్టుబడి, ఇది మీ ఆర్ధిక నష్టాల నుండి మిమ్మల్ని రక్షిస్తుంది.

ఒకటి లేదా మరొక నష్టం నుండి మనల్ని మనం రక్షించుకోవడానికి భీమా కవరేజ్ తీసుకుంటే హెడ్జింగ్ భీమాతో సమానంగా ఉంటుంది. ఉదాహరణకు, మాకు ఆస్తి ఉంటే మరియు మేము దానిని వరదలు నుండి రక్షించాలనుకుంటున్నాము. మనుషులుగా, దానిని వరద నుండి నేరుగా రక్షించడం మన చేతుల్లో లేదు, కానీ ఈ సందర్భంలో, మేము భీమా కవరేజీని తీసుకోవచ్చు, తద్వారా వరదలు కారణంగా మా ఆస్తికి ఏదైనా నష్టం జరిగితే, మేము దాని కోసం పరిహారం పొందుతాము.

- హెడ్జ్ అనేది పెట్టుబడి, ఇది భీమా మాదిరిగానే ఉంటుంది. సంభావ్య నష్టాన్ని పూడ్చడం ద్వారా ప్రమాదాన్ని తొలగించడం లేదా తగ్గించడం దీని ఉద్దేశ్యం. మేము హెడ్జింగ్ ద్వారా ప్రమాదాన్ని తగ్గిస్తుంటే, అప్పుడు మేము బహుమతిని కూడా తగ్గించవచ్చు. భీమా విషయంలో, మేము ప్రీమియం చెల్లిస్తాము మరియు పాలసీ పదవీకాలంలో వరదలు లేనట్లయితే మేము ప్రీమియం నుండి ఎటువంటి ప్రయోజనం పొందలేము.

- అదేవిధంగా, ఇది కూడా ఉచితం కాదు. దాని కోసం మనం ఖర్చు చెల్లించాలి, ఇది మనకు లభించే మొత్తం రివార్డులను తగ్గిస్తుంది.

- సాధారణంగా, హెడ్జ్ సంబంధిత భద్రతలో ఆఫ్సెట్ స్థానం కలిగి ఉంటుంది, ఇది ఏదైనా ప్రతికూల ధరల కదలికల ప్రమాదాన్ని భర్తీ చేస్తుంది. ఫార్వర్డ్ కాంట్రాక్టులు, ఫ్యూచర్స్, ఆప్షన్స్ మొదలైన వివిధ ఆర్థిక సాధనాల ద్వారా దీన్ని చేయవచ్చు.

హెడ్జింగ్ ఉదాహరణలు

వ్యాపారం మరియు ఫైనాన్స్ పరిధిలో ఉన్న చాలా ప్రాంతాలను అండర్ హెడ్జింగ్ పరిధిలోకి తీసుకోవచ్చు.

స్థానిక మార్కెట్లో తన ఉత్పత్తులను సరఫరా చేసే మరియు ఎగుమతుల్లో కూడా పాల్గొనే ఒక తయారీ సంస్థ యొక్క ఉదాహరణను తీసుకుందాం. ఇది ఎగుమతి అమ్మకాలు దాని ఆదాయంలో 75% అని అనుకుందాం. సంస్థ ఆదాయానికి ప్రాధమిక వనరుగా విదేశీ కరెన్సీ ప్రవాహాన్ని కలిగి ఉంటుంది. ఈ విదేశీ కరెన్సీ విలువ హెచ్చుతగ్గులకు లోనవుతుంది మరియు లాభాలు / నష్టాలకు దారితీయవచ్చు.

ఈ సంభావ్య నష్టాన్ని పరిమితం చేయడానికి, కంపెనీ ఈ క్రింది కార్యకలాపాల ద్వారా దీనిని పరిగణించవచ్చు:

- ఒక విదేశీ దేశంలో దాని స్వంత కర్మాగారాన్ని నిర్మించండి, తద్వారా అక్కడ తయారైన వస్తువులను ఎటువంటి విదేశీ కరెన్సీ హెచ్చుతగ్గులు లేకుండా సులభంగా అమ్మవచ్చు. కరెన్సీ ప్రమాదాన్ని నివారించడానికి ఇది ఒక మార్గం.

- వారు తమ విదేశీ కరెన్సీని నిర్ణీత రేటుకు విక్రయించడానికి బ్యాంకుతో ఒప్పందం కుదుర్చుకోవచ్చు.

- వారి ప్రధాన కస్టమర్లతో వారి ఇంటి కరెన్సీలో చెల్లించడానికి ఒప్పందం కుదుర్చుకోండి.

కాబట్టి ఒక సంస్థ ఇచ్చిన ప్రమాదాన్ని ఒకటి కంటే ఎక్కువ మార్గాల్లో హెడ్జ్ చేయవచ్చు. అందుబాటులో ఉన్న ఎంపికలలో ఏది ఉత్తమమో సంస్థ నిర్ణయించగలదు (దాని వనరుల లభ్యత మరియు అడ్డంకులను బట్టి).

హెడ్జింగ్ ఎలా పని చేస్తుంది?

స్థిర విలువను కలిగి ఉన్న వస్తువులకు లేదా వేరియబుల్ విలువ కలిగిన వస్తువులకు హెడ్జింగ్ చేయవచ్చు.

వీటిని మరింత వివరంగా ప్రయత్నించి అర్థం చేసుకుందాం:

# 1 - స్థిర విలువ వస్తువులకు హెడ్జింగ్

స్థిర విలువ అంశం మీ ఖాతాల పుస్తకాలలో స్థిర విలువను కలిగి ఉంటుంది మరియు భవిష్యత్తులో నిర్ణీత మొత్తంలో నగదు యొక్క ప్రవాహం అవసరం.

స్థిర విలువ వస్తువులకు కొన్ని ఉదాహరణలు:

- స్థిర వడ్డీ రుణాన్ని సెమీ వార్షిక స్థిర వడ్డీ చెల్లింపులతో సంస్థ తీసుకుంటుంది.

- వార్షిక వడ్డీ చెల్లింపులతో సంస్థ జారీ చేసిన స్థిర కూపన్ నాన్-కన్వర్టిబుల్ డిబెంచర్లు

ఇది స్పష్టంగా, ఈ రకమైన హెడ్జ్లో, మొత్తం / రేటు ముందుగానే నిర్ణయించబడుతుంది మరియు చెల్లింపు వాస్తవానికి జరిగినప్పుడు ఇది ప్రస్తుత మార్కెట్ రేట్లతో సమకాలీకరించకపోవచ్చు. స్థిర విలువ వస్తువులకు కూడా కంపెనీలు హెడ్జింగ్లోకి ప్రవేశించడానికి ఇదే కారణం.

హెడ్జింగ్ ఉదాహరణ - స్థిర విలువ అంశాలు

సంస్థ 8% p.a వద్ద కన్వర్టిబుల్ కాని డిబెంచర్లను జారీ చేసిందని చెప్పండి. కూపన్ రేటు మరియు కూపన్లు ఏటా చెల్లించబడతాయి. ఈ సందర్భంలో, తదుపరి కూపన్ చెల్లింపు సమయంలో (ఒక నెలలో చెల్లించాల్సిన) మార్కెట్లో ఉన్న వడ్డీ రేటు 8% p.a. కంటే తక్కువగా ఉంటుందని సంస్థ భావిస్తుంది.

కాబట్టి సంస్థ 8% p.a ను అందుకునే బ్యాంకుతో హెడ్జింగ్ ఒప్పందాన్ని కుదుర్చుకోవాలని నిర్ణయించుకుంటుంది. బ్యాంక్ నుండి కన్వర్టిబుల్ కాని డిబెంచర్ల యొక్క అంతర్లీన మొత్తంపై వడ్డీ మరియు దానికి బదులుగా LIBOR + 0.25% p.a. అంతర్లీన మొత్తంపై వడ్డీ.

వడ్డీ రేటు తగ్గితే (కేస్ ఎ) లేదా రేటు తగ్గితే (కేస్ బి) సంస్థకు వచ్చే నగదు ప్రవాహాలు క్రిందివి:

| హెడ్జింగ్ లేకుండా చెల్లింపులు | కేసు A. | కేసు B. |

| అసలు కూపన్ చెల్లింపు | $ 8,00,000 | $ 8,00,000 |

| హెడ్జింగ్ తో చెల్లింపులు | ||

| చెల్లింపు సమయంలో LIBOR రేటు | 7.25% | 8.25% |

| సంస్థ బ్యాంకు చెల్లించాల్సిన వడ్డీ రేటు | 7.50% | 8.50% |

| (LIBOR + 0.25%) | ||

| అసలు కూపన్ చెల్లింపు | $ 8,00,000 | $ 8,00,000 |

| జోడించు: సంస్థ బ్యాంకును చెల్లిస్తుంది | $ 7,50,000 | $ 8,50,000 |

| తక్కువ: సంస్థ బ్యాంకు నుండి స్వీకరిస్తుంది | $ 8,00,000 | $ 8,00,000 |

| నికర చెల్లింపు | $ 7,50,000 | $ 8,50,000 |

| హెడ్జింగ్ కారణంగా ప్రయోజనం / (అవకాశ నష్టం) | $ 50,000 | ($ 50,000) |

# 2 - వేరియబుల్ విలువ వస్తువుల కోసం హెడ్జింగ్

స్థిర విలువ వస్తువులకు విరుద్ధంగా, వేరియబుల్ విలువ వస్తువులు చెల్లింపు సమయంలో నగదు ప్రవాహంలో హెచ్చుతగ్గులు ఉంటాయి.

వేరియబుల్ విలువ వస్తువుల ఉదాహరణలు:

- వేరియబుల్ వడ్డీ రుణాలు (ఈ రుణాలు సాధారణంగా కొన్ని బెంచ్ మార్క్ రేట్లపై ఆధారపడి ఉంటాయి + దాని పైన స్థిర శాతం)

- విదేశీ మారక లావాదేవీలు

- వేరియబుల్ కాని కన్వర్టిబుల్ డిబెంచర్లు

హెడ్జింగ్ ఉదాహరణ - వేరియబుల్ విలువ అంశాలు

ఇప్పుడు సంస్థ LIBOR + 0.50% p.a వద్ద సెమీ వార్షిక వడ్డీ చెల్లింపును కలిగి ఉన్న 00 1,00,00,000 రుణం తీసుకుందని చెప్పండి. ప్రస్తుత LIBOR రేటు 7% p.a. కానీ సమీప భవిష్యత్తులో LIBOR రేటు పెరుగుతుందని సంస్థ అభిప్రాయపడింది. కాబట్టి సంస్థ బ్యాంకుతో ఒప్పందం కుదుర్చుకుంటుంది, అక్కడ అది LIBOR + 0. అందుకుంటుంది. 50% p.a. మరియు 7% p.a. బ్యాంకుకు.

ఇచ్చిన రెండు దృశ్యాలలో సంస్థకు వచ్చే నగదు ప్రవాహాలు క్రిందివి:

| హెడ్జింగ్ లేకుండా చెల్లింపులు | కేసు A. | కేసు B. |

| LIBOR రేటు | 7.50% | 6.25% |

| LIBOR కంటే ఎక్కువ% వయస్సు | 0.50% | 0.50% |

| మొత్తం వడ్డీ రేటు వర్తిస్తుంది | 8.00% | 6.75% |

| వడ్డీ చెల్లింపు | $ 8,00,000 | $ 6,75,000 |

| హెడ్జింగ్ తో చెల్లింపులు | కేసు A. | కేసు B. |

| వడ్డీ రేటు బ్యాంకుకు చెల్లించాలి | 7.00% | 7.00% |

| అసలు కూపన్ చెల్లింపు | $ 8,00,000 | $ 6,75,000 |

| జోడించు: సంస్థ బ్యాంకును చెల్లిస్తుంది | $ 7,00,000 | $ 7,00,000 |

| తక్కువ: సంస్థ బ్యాంకు నుండి స్వీకరిస్తుంది | $ 8,00,000 | $ 6,75,000 |

| నికర చెల్లింపు | $ 7,00,000 | $ 7,00,000 |

| హెడ్జింగ్ కారణంగా ప్రయోజనం / (నష్టం) | $ 100,000 | ($ 25,000) |

పై నుండి, సంస్థ తన అవుట్గోయింగ్ చెల్లింపును మార్కెట్ రేటుతో సంబంధం లేకుండా, 7,00,000 కు పరిమితం చేసింది. ఇది స్థిర విలువ హెడ్జ్కు వ్యతిరేకం, ఇక్కడ వారు స్థిర అవుట్గోయింగ్ చెల్లింపును వీడతారు మరియు దానిని సౌకర్యవంతమైన చెల్లింపులుగా మార్చారు.

వ్యాసాలను సిఫార్సు చేయండి

హెడ్జింగ్ అంటే ఏమిటి అనేదానికి ఇది మార్గదర్శి. ఆచరణాత్మక ఉదాహరణలతో పాటు స్థిర విలువ వస్తువులు మరియు వేరియబుల్ విలువ వస్తువులకు హెడ్జింగ్ ఎలా పనిచేస్తుందో ఇక్కడ చర్చించాము. మీరు క్రింది వ్యాసాల నుండి ఉత్పన్నాల గురించి మరింత తెలుసుకోవచ్చు -

- హెడ్జ్ ఫండ్ ట్రైనింగ్ కోర్సు

- ప్రైవేట్ ఈక్విటీ vs హెడ్జ్ ఫండ్

- హెడ్జ్ అకౌంటింగ్

- సరసమైన విలువ హెడ్జెస్ కోసం అకౌంటింగ్

- కాంటాంగో vs బ్యాక్వర్డేషన్ <